今回は、長期株式投資さんの『【超完全版】フルオートモードで月に31.5万円が入ってくる「強配当」株投資経営戦略から”ほぼ永遠に儲かる企業”を探す方法』について解説します。

長期株式投資さんは、日本の配当株をメインにしている個人投資家です。

2023年の税引き後の手取り配当額は378万4014円で、運用資産は1億円を突破しており、20年間の投資生活で磨いた技術やノウハウをX(旧ツイッター)やブログで発信しています。

そんな長期株式投資さんの投資スタイルは『連続増配または減配しない日本株』つまり強配当株への長期投資です。

特に本書では、『安定的な配当を得ることで、時間をかけて資産を増やす』方法について注力しており、新NISAと組み合わせながら、銘柄の選定方法などを具体的に解説しています。

短期では増やせないのですね。

短期的に大きなリターンを得るための、再現性の高い手法は存在しません。

しかし、株式投資であれば、長期保有することで高い確率でリターンが得られると、歴史が証明しています。

優良企業の株を適正価格で買い、長期保有すれば、そうそう負けないのです。

- 優位性のある配当株に投資する。

- 割安な強配当株6銘柄。

- ポートフォリオの作成例。

というわけで、この動画を見れば、投資の才能が無くても、忙しくて投資の勉強ができない人でも、長期的に安定した配当を得るための投資戦略を身につけることができるでしょう。

記事の最後に有益なお知らせもありますので、お見逃しなく!

第1話:優位性のある配当株に投資する

ここでは、長期株式投資さんの銘柄の選定方法について解説します。

選定基準を一言で表すと『経済的な堀』を持っている企業を選ぶ、です。

ウォーレン・バフェットさんから度々聞かれる言葉ですね。

経済的な堀は、エコノミック・モート(economic moat)とも言い、企業が競合他社を寄せ付けず、長期にわたって経済的利益を生み出すことを可能にする『競争優位性』のことを指します。

- 無形資産

- 乗り換えコスト

- ネットワーク効果

- コストの優位性

本書で紹介している100銘柄はすべて、何らかの経済的な堀を持っています。

参入障壁が高く、競争にも優位な銘柄であれば、安心して長期保有できそうですね。

この100銘柄を元に、相場で生き残るための具体的な投資手法について解説します。

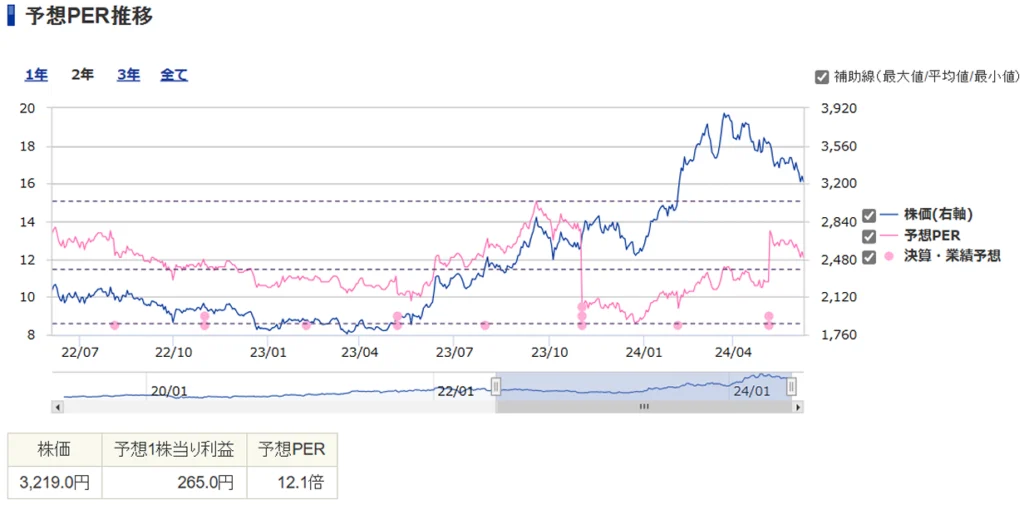

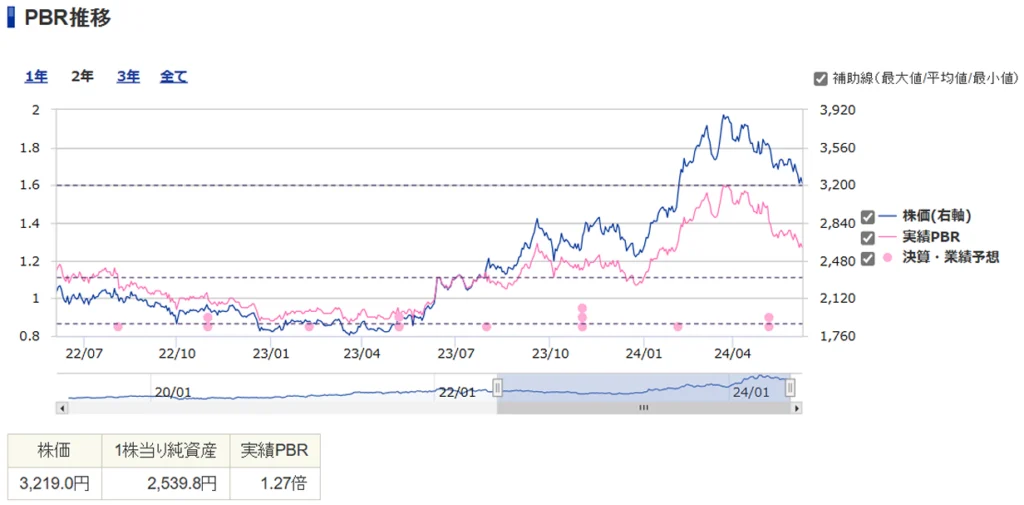

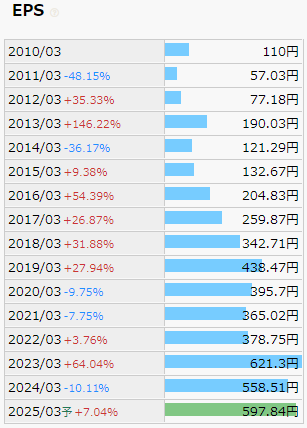

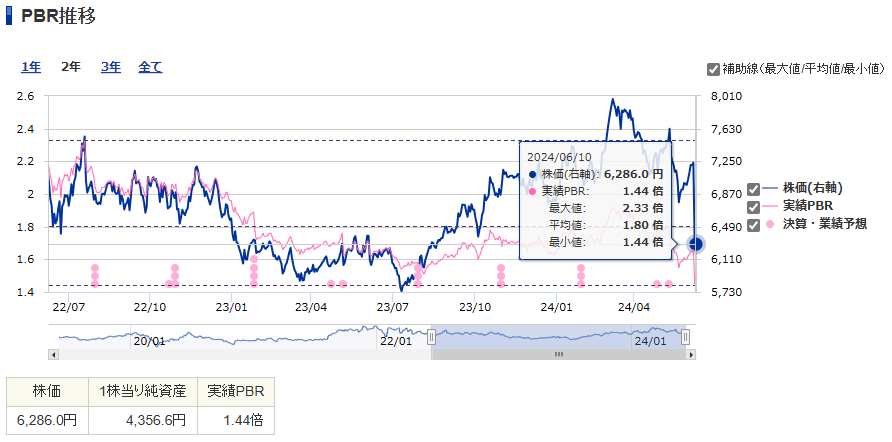

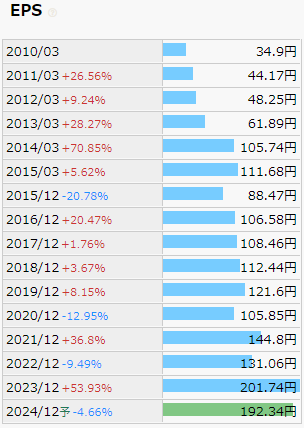

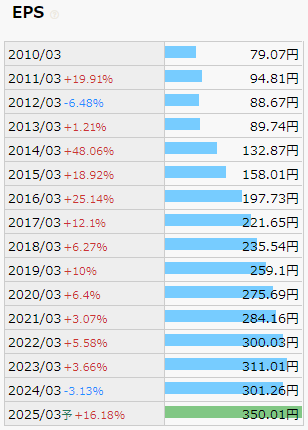

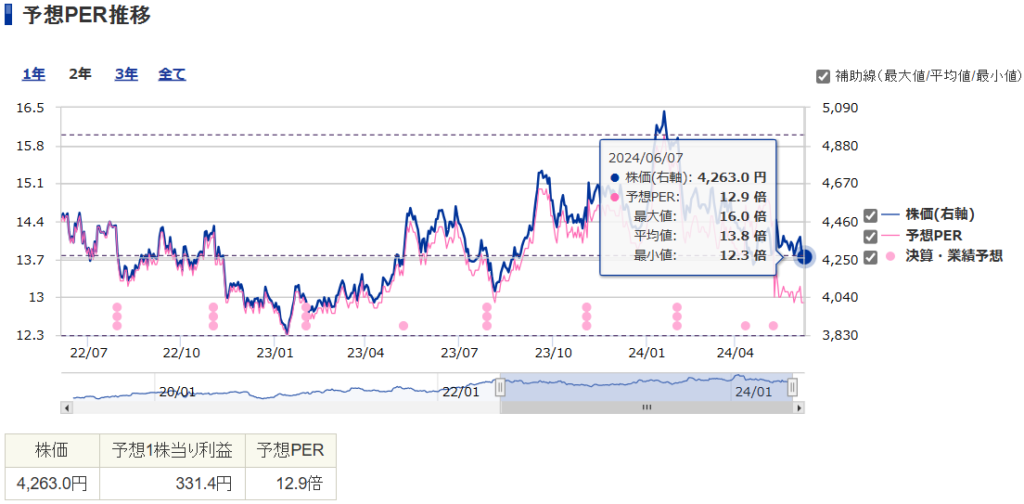

その手法は、業績が安定している(EPSが複数年にわたり安定的に推移している)高配当株のPER・PBRのレンジを確認し、値が低いタイミングで買うだけです。

- EPS:1株当たりの純利益。

年々右肩上がりになっていると良い。 - PER:株価収益率。

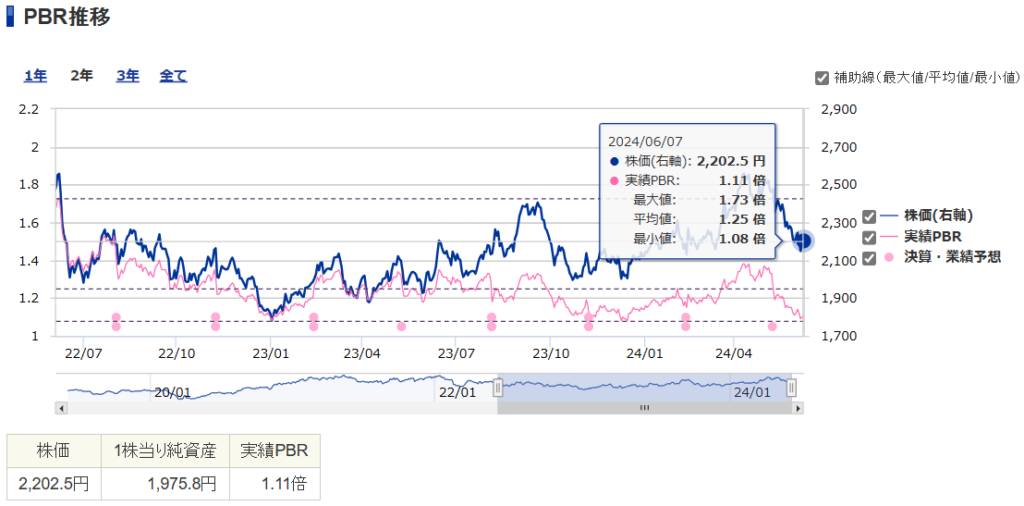

一般的に15倍前後が適正とされ、10倍以下だと割安と判断できる。 - PBR:株価純資産倍率。

一般的に1倍を割れていると割安とされる。

リーマンショック時でも0.8倍は割れていない。

業績が安定している銘柄は、本書で100銘柄に絞ってくれています。

その100銘柄のなかから、PERとPBRが割安なタイミングで買えば良いわけですね。

PERとPBRの確認方法は、SBI証券の場合ですが、各銘柄から『業績』-『株価指標』で、PERとPBRの最大値・平均値・最小値を確認することができます。

平均を下回っていれば、割安と判断すれば良いでしょう。

グラフにカーソルを合わせれば、各数値がひと目でわかります。

チャートの長さは、デフォルトで2年に設定されています。

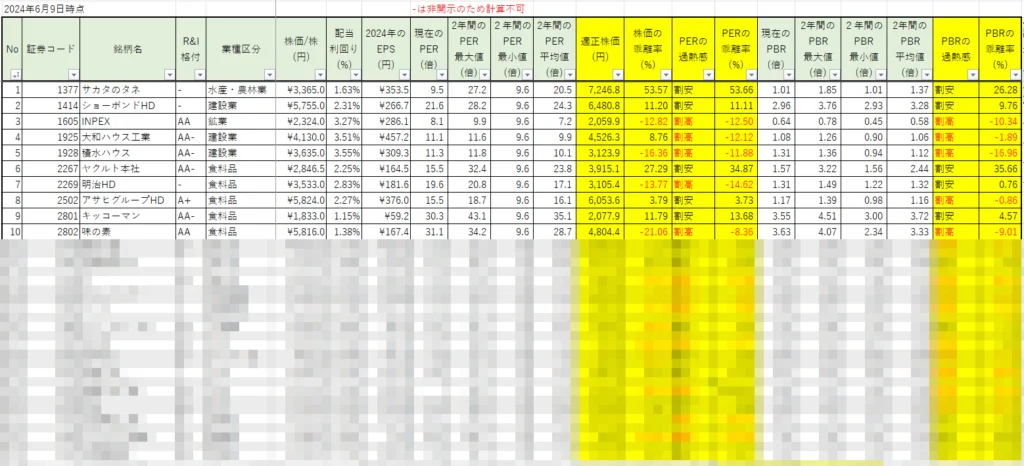

この情報などを元に、強配当株100銘柄の現在の割安度をすべて調べました。

第2話:割安な強配当株6銘柄

ここでは、本書で紹介されている強配当株100銘柄のうち、このような選定基準を満たす6銘柄を紹介します。

- 強配当株100銘柄(競争優位性がある)。

- 売上・EPSが右肩上がり。

- PERとPBRが過去平均に比べて割安。

- 配当利回り2%以上。

- 10年以上無配・減配無し。

ただし、情報は古くなっている可能性があります。

最終的な確認や売買判断は、ご自身で行ってください。

(1414)ショーボンドHD

ショーボンドHDは、コンクリート補修業で国内首位であり、橋梁や道路などのインフラ補修工事を専門とする企業です。

補修材料の開発から販売、施工まで一貫した体制を持っています。

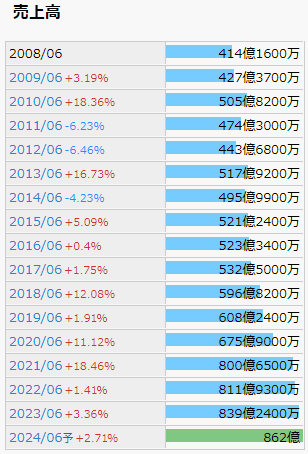

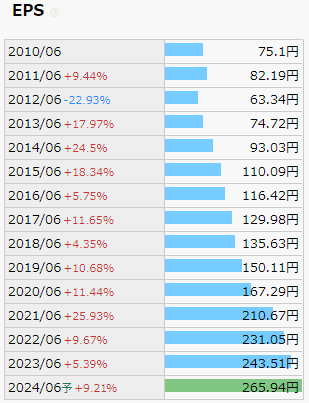

業績面では、売上高とEPSは、右肩上がりとなっています。

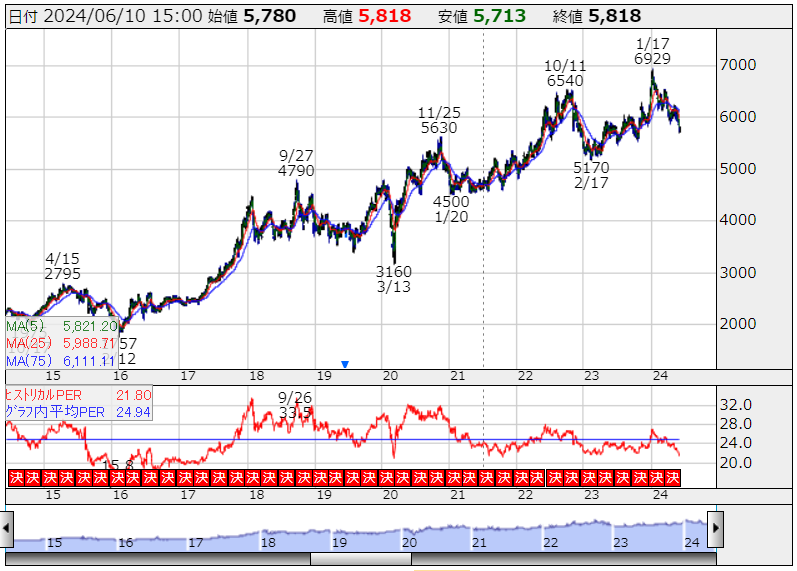

過去10年の株価チャートは、右肩上がりとなっています。

現在のPERは、21.6倍で、過去2年間の平均PERは、24.3倍。

現在のPBRは、2.96倍で、過去2年間の平均PBRは、3.28倍なので、ともに割安となっています。

過去2年間の平均PER約24.3倍と、2024年のEPS266.7円から計算すると、適正価格は約6,480円になり、現在株価との乖離率は約11.20%になります。

株価の底値圏は、5,200円~5,700円くらいかな?

買い残が増えているので、信用倍率が改善されるまでは下げそうですね。

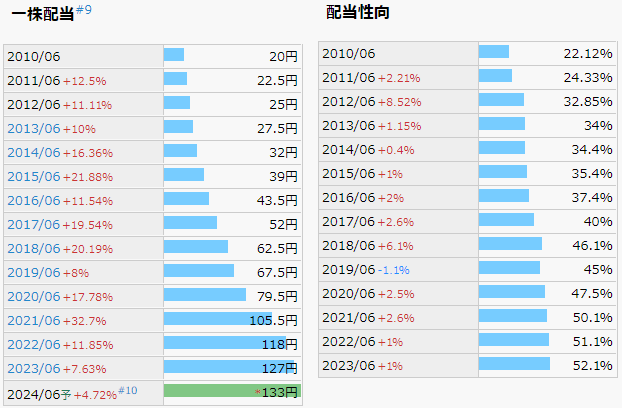

配当金は1株当たり133円で、利回りは約2.31%です。

配当性向は約52.1%で、15年連続増配を続けています。

権利確定月は6月と12月です。

(2267)ヤクルト本社

ヤクルト本社は、乳酸生菌飲料で国内首位の企業で、訪問販売員による強固な販売網を持っています。

また、医薬品の製造・販売も行っており、その拠点を拡大することで海外からの収益を増やしています。

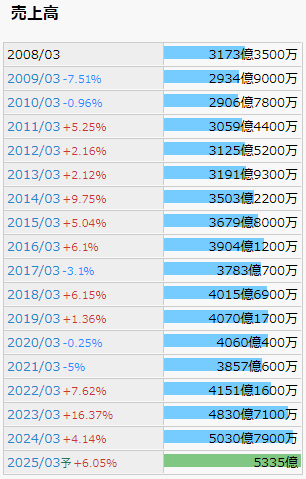

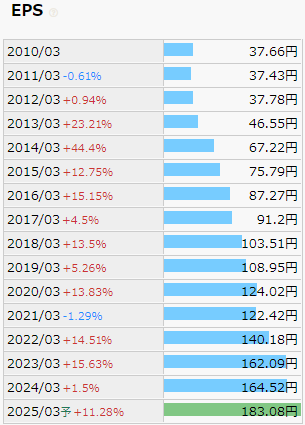

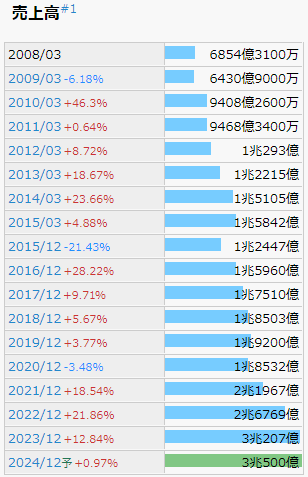

業績面では、売上高とEPSは、右肩上がりとなっています。

過去10年の株価チャートは、ボラティリティのある、大きなレンジ相場になっています。

現在のPERは、15.5倍で、過去2年間の平均PERは、23.8倍。

現在のPBRは、1.57倍で、過去2年間の平均PBRは、2.44倍なので、ともに割安となっています。

過去2年間の平均PER約23.8倍と、2024年のEPS164.5円から計算すると、適正価格は約3,915円になり、現在株価との乖離率は約27.29%になります。

株価の底値圏は、2,200円~2,500円くらいかな?

買い残が去年の7月末ごろから急激に増えているので、信用倍率が改善されるまでは下げそうですね。

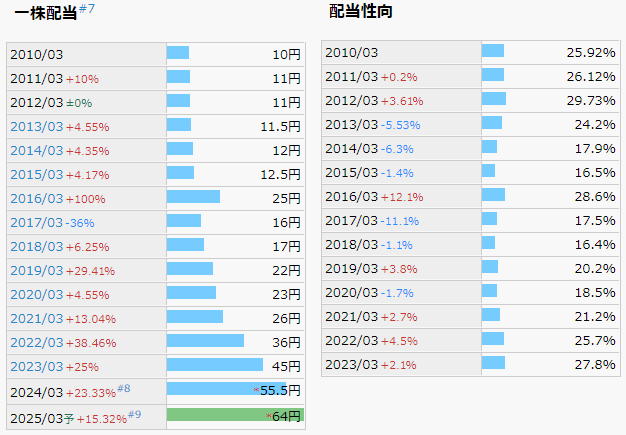

配当金は1株当たり64円で、利回りは約2.25%です。

配当性向は約27.8%で、8年連続増配を続けています。

権利確定月は3月と9月です。

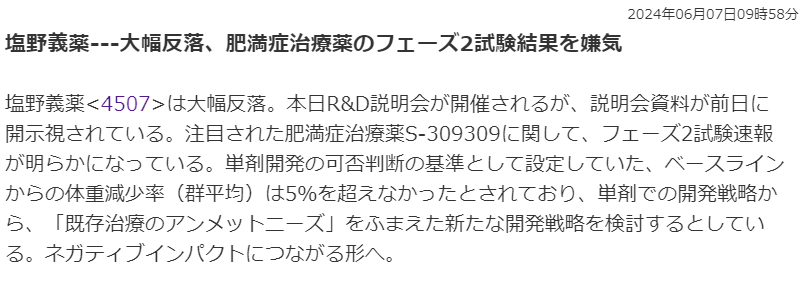

(4507)塩野義製薬

塩野義製薬は、製薬国内準大手で、抗HIV薬の開発に力を入れており、大型製品に成長しています。

感染症、疼痛・中枢神経領域の領域において強みを持っており、多くの患者さんの治療に貢献しています。

米国をはじめとする海外市場に積極的に展開しており、欧州やアジア市場への開拓も進めています。

業績面では、売上高とEPSは、右肩上がりとなっています。

過去10年の株価チャートは、右肩上がりとなっています。

現在のPERは、11.0倍で、過去2年間の平均PERは、13.2倍。

現在のPBRは、1.45倍で、過去2年間の平均PBRは、1.81倍なので、ともに割安となっています。

過去2年間の平均PER約13.2倍と、2024年のEPS558.5円から計算すると、適正価格は約6,301円になり、現在株価との乖離率は約14.53%になります。

株価の底値圏は、5,700円~6,000円かな?

直近の大幅下落で解消に向かうかもしれませんね。

これは肥満治療薬の、フェーズ2の試験結果を嫌気されての売りです。

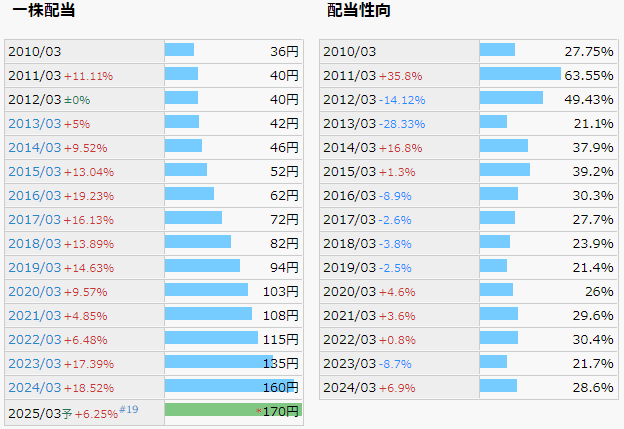

配当金は1株当たり170円で、利回りは約2.70%です。

配当性向は約28.6%で、13年連続増配を続けています。

権利確定月は3月と9月です。

(6326)クボタ

クボタは、農業機械で世界3位、鋳鉄管の製造で国内首位企業です。

建設機械やエンジンも主力商品としており、これらの製品は幅広い産業で利用されています。

さらに、クボタは環境プラントの分野でも活動しており、民需向けの製品を提供しています。

特に、インド市場への進出を積極的におこなっており、新たなビジネスチャンスを追求しています。

業績面では、売上高とEPSは、右肩上がりとなっています。

過去10年の株価チャートは、右肩上がりとなっています。

現在のPERは、11.5倍で、過去2年間の平均PERは、13.1倍。

現在のPBRは、1.11倍で、過去2年間の平均PBRは、1.25倍なので、ともに割安となっています。

過去2年間の平均PERは約24.3倍と、2024年のEPS192.3円から計算すると、適正価格は約2,519円になり、現在株価との乖離率は約12.57%になります。

株価の底値圏は、1,900円~2,100円くらいかな?

直近の信用倍率は、株価ピーク時の4月12日の1.72倍から、6.96倍と買い残が積み上がっています。

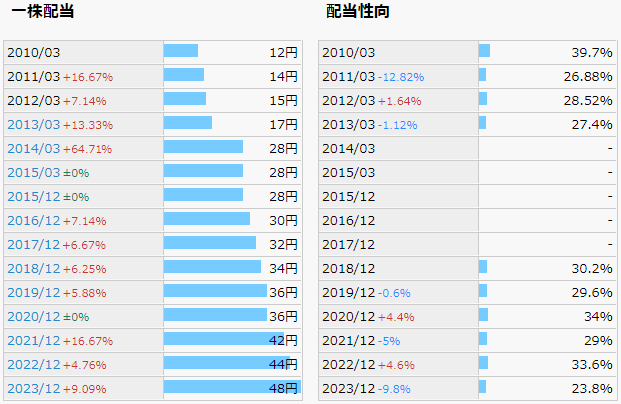

配当金は1株当たり48円で、利回りは約2.17%です。

配当性向は約23.8%で、3年連続増配を続けています。

権利確定月は6月と12月です。

(9432)NTT

NTTは、NTTグループの持株会社であり、世界最大級の通信企業です。

グループ全体の経営戦略を統括し、各子会社の業績を最大化する役割を果たしています。

海外市場の開拓や提携に注力しており、グローバルな競争力を強化し、新たな成長機会を追求しています。

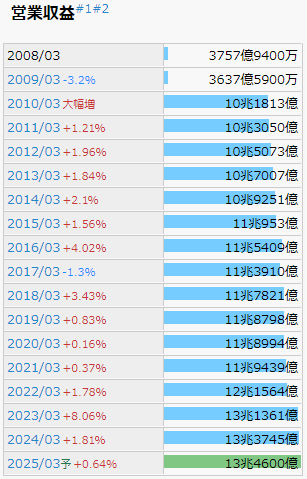

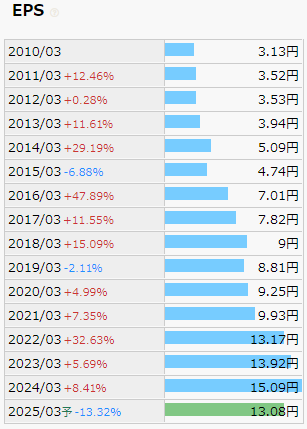

業績面では、営業収益とEPSは、右肩上がりとなっています。

過去10年の株価チャートは、右肩上がりとなっています。

現在のPERは、11.5倍で、過去2年間の平均PERは、11.6倍。

現在のPBRは、1.28倍で、過去2年間の平均PBRは、1.83倍なので、ともに割安となっています。

過去2年間の平均PERは約11.6倍と、2024年のEPS15.1円から計算すると、適正価格は約175.2円になり、現在株価との乖離率は約14.36%になります。

株価の底値圏は、147円~150円くらいかな?

信用倍率は、株価ピーク時の1月23日の13.63倍から、26.16倍と買い残が積み上がっています。

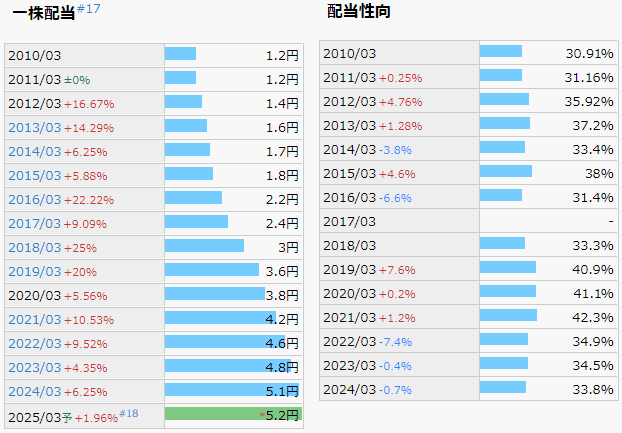

配当金は1株当たり5.2円で、利回りは約3.47%です。

配当性向は約33.8%で、14年連続増配を続けています。

権利確定月は3月と9月です。

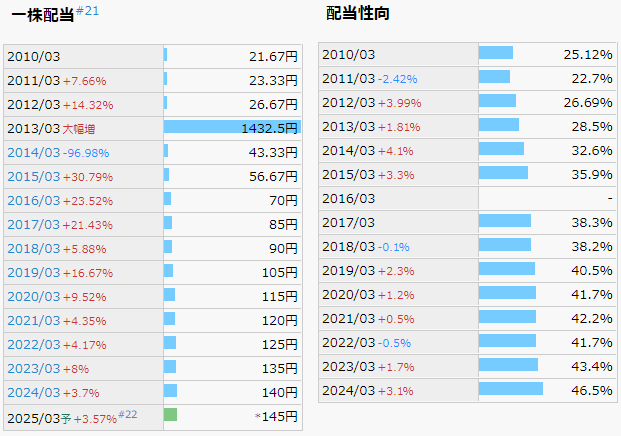

(9433)KDDI

KDDIは、日本の総合通信国内2位の企業で、携帯電話サービスや光回線サービスを展開しています。

その事業は、通信インフラの提供だけでなく、物販などの非通信分野にも広がっています。

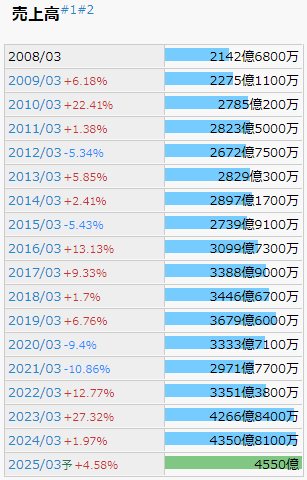

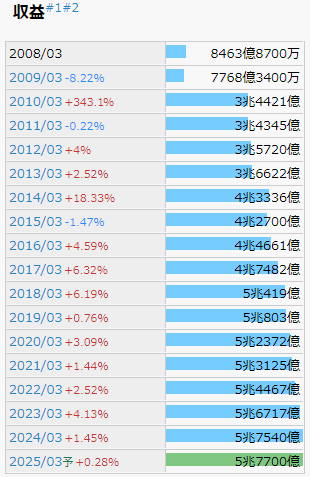

業績面では、収益とEPSは、右肩上がりとなっています。

過去10年の株価チャートは、右肩上がりとなっています。

現在のPERは、12.9倍で、過去2年間の平均PERは、13.8倍。

現在のPBRは、1.69倍で、過去2年間の平均PBRは、1.83倍なので、ともに割安となっています。

過去2年間の平均PERは約13.8倍と、2024年のEPS301.3円から計算すると、適正価格は約4,263円になり、現在株価との乖離率は約-2.53%になります。

PER的には割安ですが、現在の株価は、適正株価よりは若干高くなっていますね。

株価の底値圏は、3,800円から4,200円かな。

配当金は1株当たり145円で、利回りは約3.40%です。

配当性向は約46.5%で、23年連続増配を続けています。

権利確定月は3月と9月です。

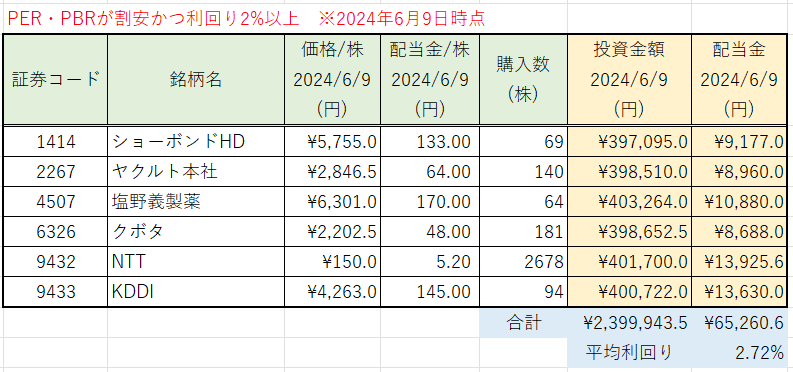

第3話:ポートフォリオの作成例と投資戦略

今回はポートフォリオを構築するだけでなく、その後のポートフォリオのメンテナンスも含めて解説します。

ポートフォリオの作成例

- 新NISAの成長投資枠で、年間非課税枠の最大240万円分を投資した場合を想定。

- 先に紹介した6銘柄で構成。

- 各銘柄に均等に投資する。

- 単元未満でも購入する。

- 価格と利回りは、2024年6月9日時点で計算。

すると結果は、配当金が年間約65,260円、平均利回りは2.72%となります。

新NISAで買えば非課税なので、この金額が丸々利益になります。

ポートフォリオのメンテナンス方法

さらに、このポートフォリオをベースにして、ポートフォリオのメンテナンス方法について解説します。

本書では、いくつもの投資戦略が記されていますが、ここでは『配当わらしべ長者』投資戦略を採用し、メンテナンスしていきます。

- 減配する可能性が低い高配当銘柄へ投資する。

- 株価が上昇(配当利回りが下落)したら、他の減配する可能性が低い高配当銘柄へ入れ替える。

- 1と2のステップを繰り返す。

割安な高配当株を買って、株価が上がって配当利回りが下がったら売る、を繰り返すわけですね。

本書では100も紹介されているので、どれかは割安になっているでしょう。

いつでも入れ替え候補の銘柄があるので、機動的な組み替えが行いやすいはずです。

また、新NISAの成長投資枠であれば、銘柄を売却しても翌年には枠が復活しますので、例えば、年に1回、9月の配当権利落ち後に組み替えを検討すれば良いでしょう。

必ずしも長期保有だけにこだわる必要がなく、キャピタルゲインも狙いつつ、積極的に利益を増やす戦略を取ることができるのです。

非課税で売買益も配当金も受け取れるから、新NISAと相性が良い戦略といえそうですね。

ただし、この投資戦略は、割高だと判断して売った株がさらに上昇していき、割安で買い直せなくなるというリスクが存在するので、その点だけ注意しましょう。

「強配当」株投資:まとめ

- 競争優位性がある『強配当株』に投資する。

- ファンダメンタル分析で企業の経営戦略を読み解く。

- PER・PBRが割安なタイミングで購入する。

- 割高になったら売り、割安な強配当株と組み替える。

以上、本動画では紹介しきれていない銘柄や、長期株式投資さん自身のポートフォリオや構築例などを知りたい人は、ぜひ本書をご覧ください。

- PEST分析やSWOT分析など、経営戦略の分析手法。

- 投資戦略の策定方法。

- 株価暴落時の対処法。

- 伝統的なポートフォリオの例。

- 長期株式投資さんオススメのポートフォリオ作成例。

- 長期株式投資さんの実際のポートフォリオなど。

特に、各企業のファンダメンタル分析について、かなり詳しく、しかも分かりやすく解説してくれていますので、脱初心者を目指す人にオススメの一冊となっています。

有益なお知らせ

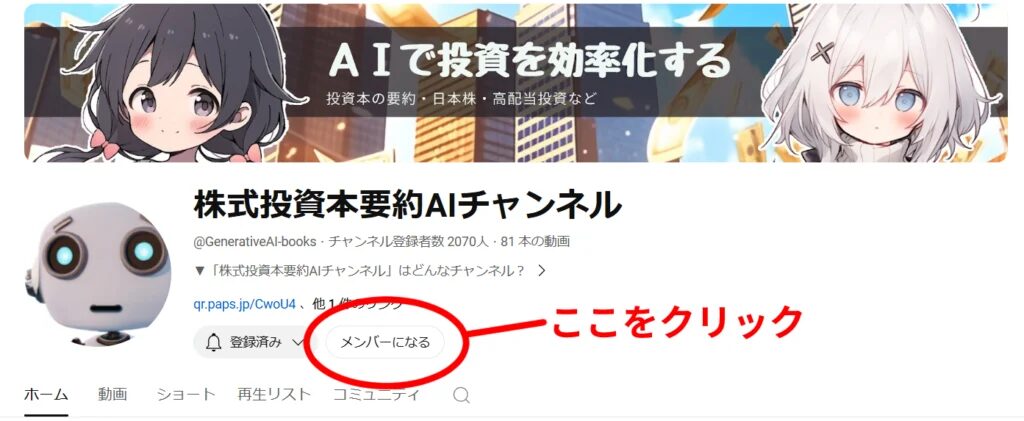

本書で紹介されている100銘柄について、PERとPBRの最大値・平均値・最小値、さらに現在のPERとPBRの値をすべて調べ、現状割安かどうかを記したリストを、当ブログの関連youtube『株式投資本要約AIチャンネル』にて、メンバー限定動画にて公開しています。

リストは定期的に更新します。

興味を持っていただけたなら、これを機会にメンバー登録して、いっしょに投資の勉強をしましょう!

本記事の内容は、youtubeでも視聴することができます。

コメント