2024年前半にIPOしたテンバガー候補銘柄

今回は、2024年前半のIPO(新規公開株)から、テンバガー(10倍株)候補銘柄を4つ紹介します。

- 2024年前半にIPOしたテンバガー候補銘柄4選

テンバガー候補の特徴やスクリーニング方法については、『10倍株(テンバガー)の見つけ方』で詳しく解説していますので、合わせてご確認ください。

- 2024年のIPO(新規公開株)

- 時価総額が500億円以下

- 成長性のある業種

- 社長が筆頭株主(オーナー企業)か2位

- 売上高が3年で倍以上(年率20%以上)

- 発行済株式数が1,500万株以下

- ROE・ROA・営業利益率が10%以上

今回はIPO間もない段階で紹介するわけですね。

まだ注目されていないうちに仕込んでおけば、より大きな値幅が狙えるかもしれません。

ただし、情報は古くなっている可能性があります。

最終的な確認や売買判断は、ご自身でおこなってください。

(135A)ブレインソリューション

ブレインソリューションは、製造業に特化したAI技術を活用して、DXを推進しています。

具体的には、自社開発のAIシステムとDXコンサルティングの、2つのソリューションを提供しています。

AIシステムは、製造ラインの検査工程において、検査員の目で行われていた良品/不良品の判定について、人の目に頼らず省力化・自動化を可能にするAI外観検査システムの開発・販売をおこなっています。

これに加え、DXコンサルティングによるDX推進を支援するサービスを提供しています。

同社は、2024年2月に東証グロースに上場しました。

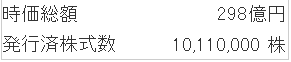

時価総額は、約298億円。

発行済株式数は、10,110,000株。

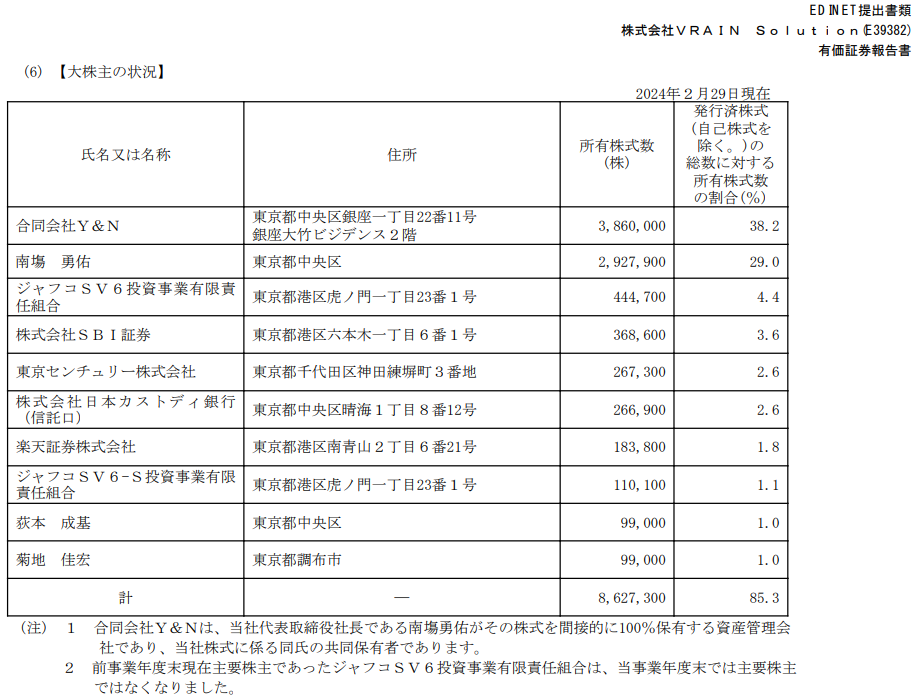

社長の南塲勇佑氏は、2位の株主となっています。

筆頭株主の合同会社Y&Nは、南塲勇佑氏の資産管理会社であり、実質的には社長一人で67.14%保有しており、経営権と支配権を握っています。

意思決定が迅速に行えますね。

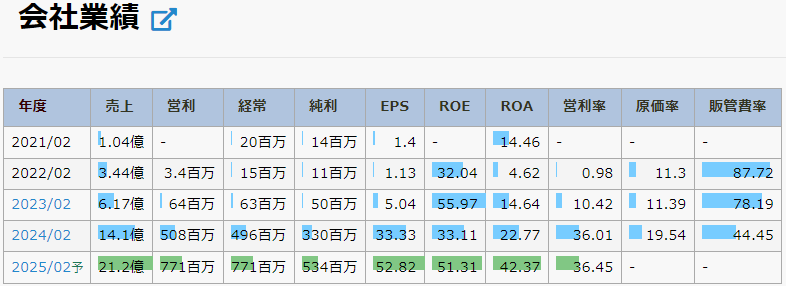

売上高とEPSは右肩上がりで、今期は増収増益で過去最高益予想。

2025年の予想売上高は21.2億円で、2022年の売上は3.44億円なので、約6.16倍になる見込みです。

ROEは、51.31%で、ROAは、42.37%、営業利益率は、36.45%となっています。

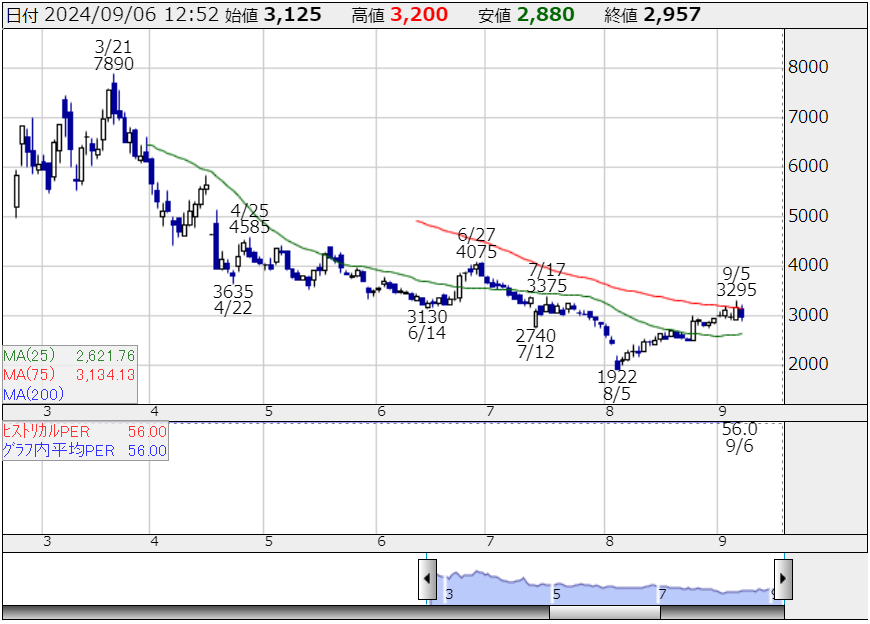

PERは、56.0倍。

株価チャートは、上場以来下げ続けており、現状は直近の暴落時につけた株価が底となっています。

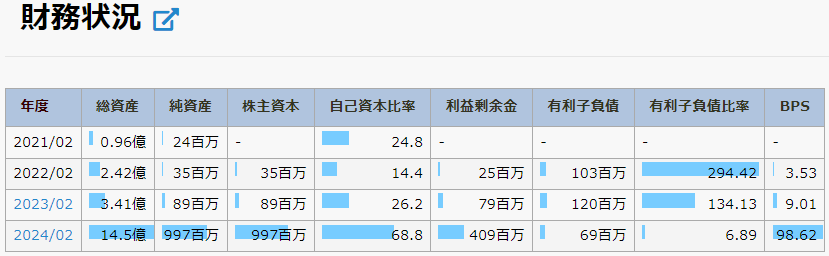

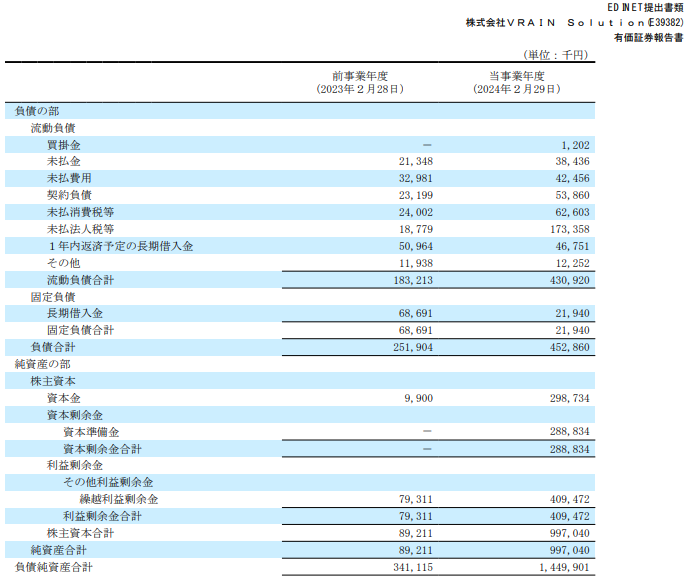

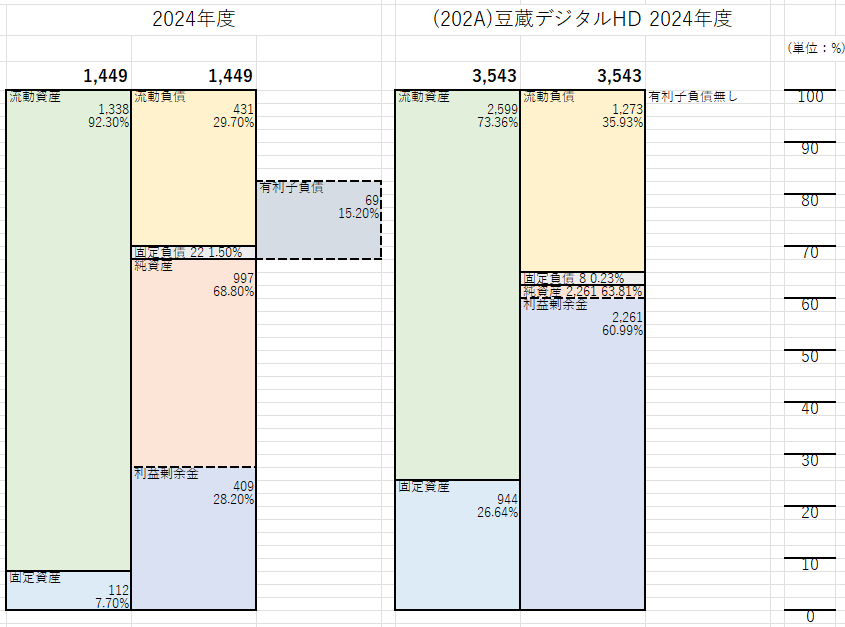

財務状況は、自己資本比率が約68.8%で、利益剰余金は右肩上がり。

有利子負債は6,900万円で、有利子負債比率は6.89%と、健全と言えます。

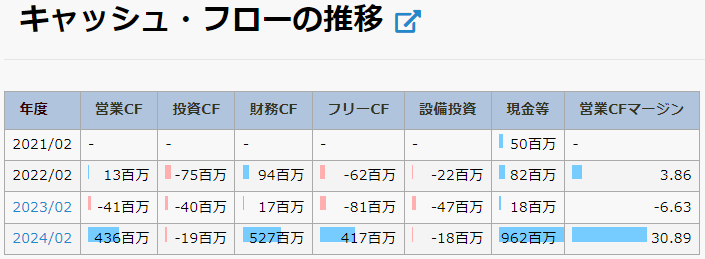

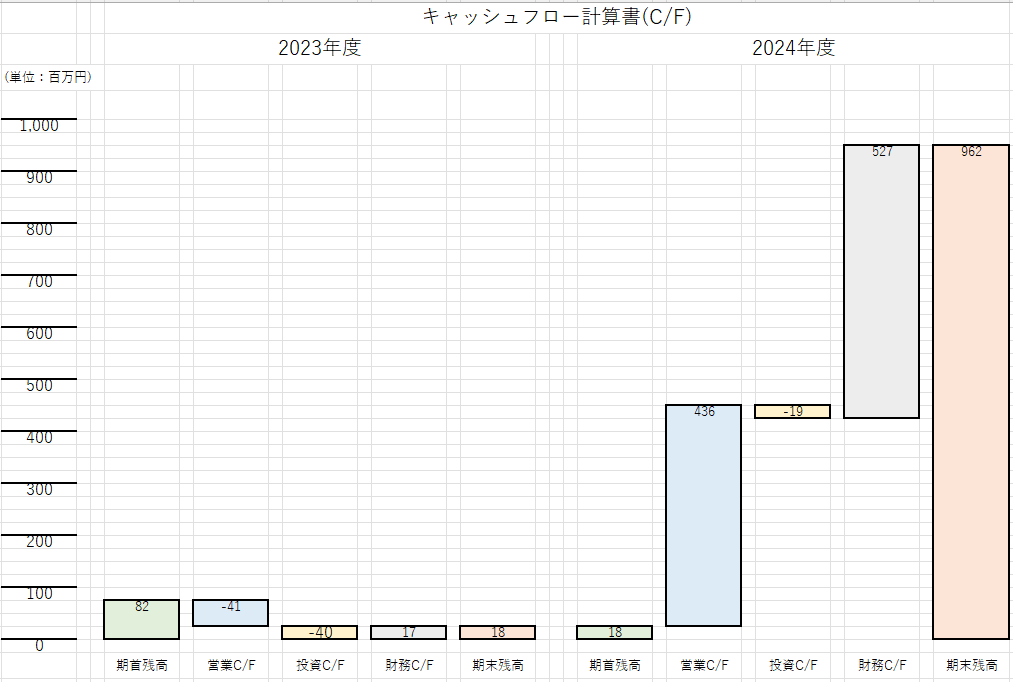

キャッシュフローは、今期営業キャッシュフローがプラスに転じ、現金もあるため、健全と言えます。

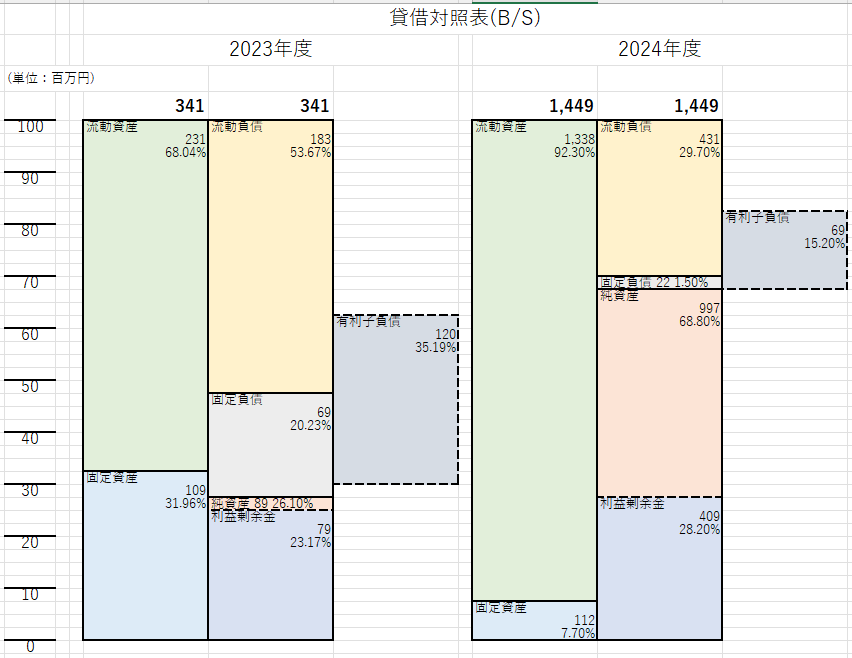

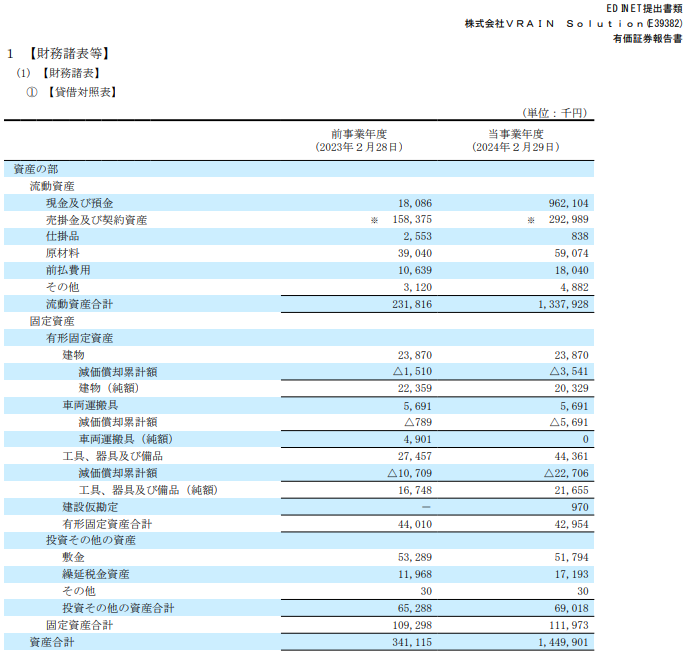

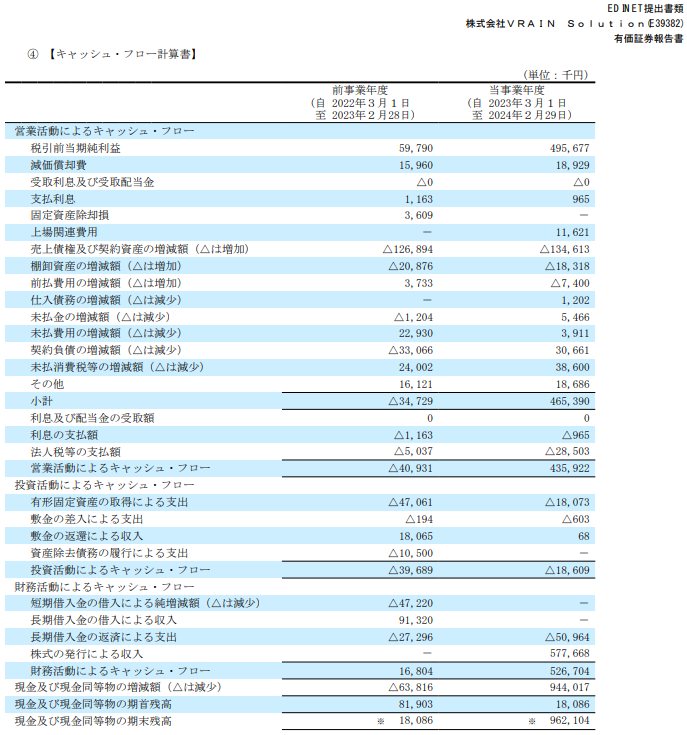

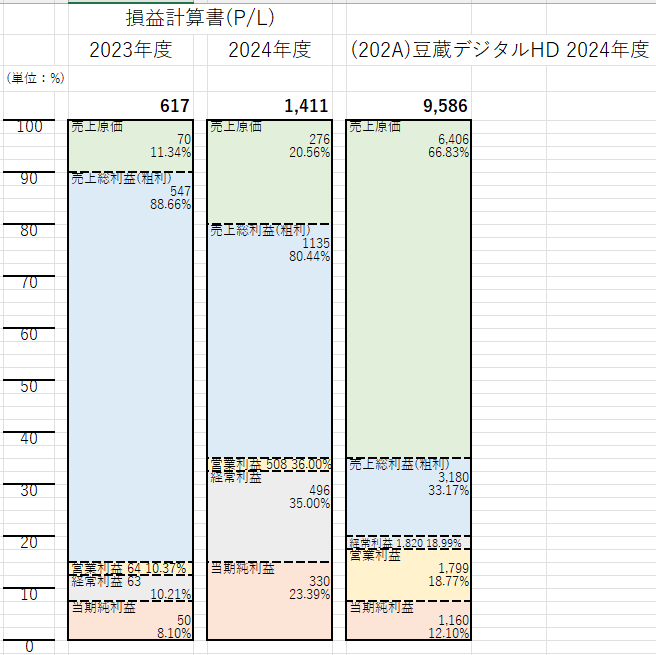

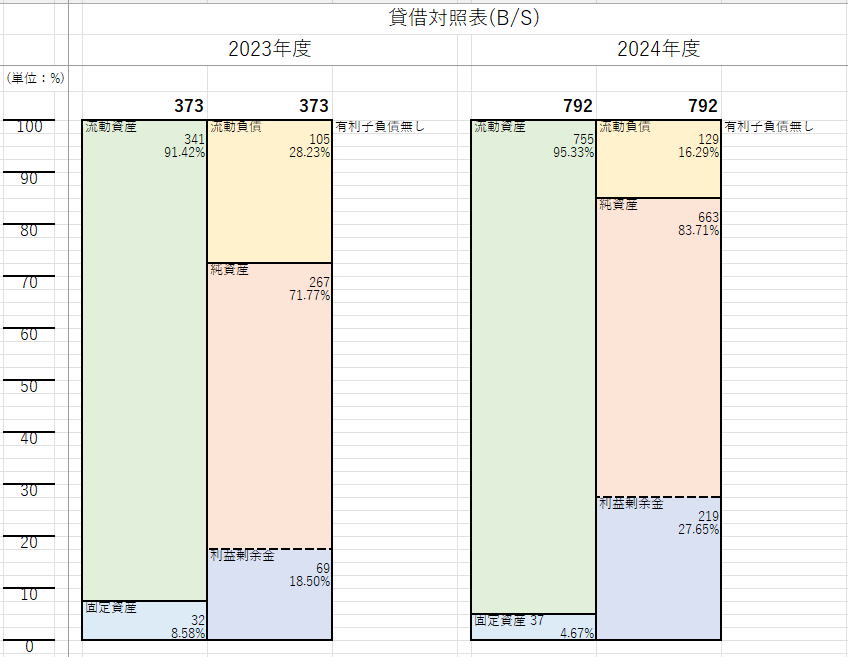

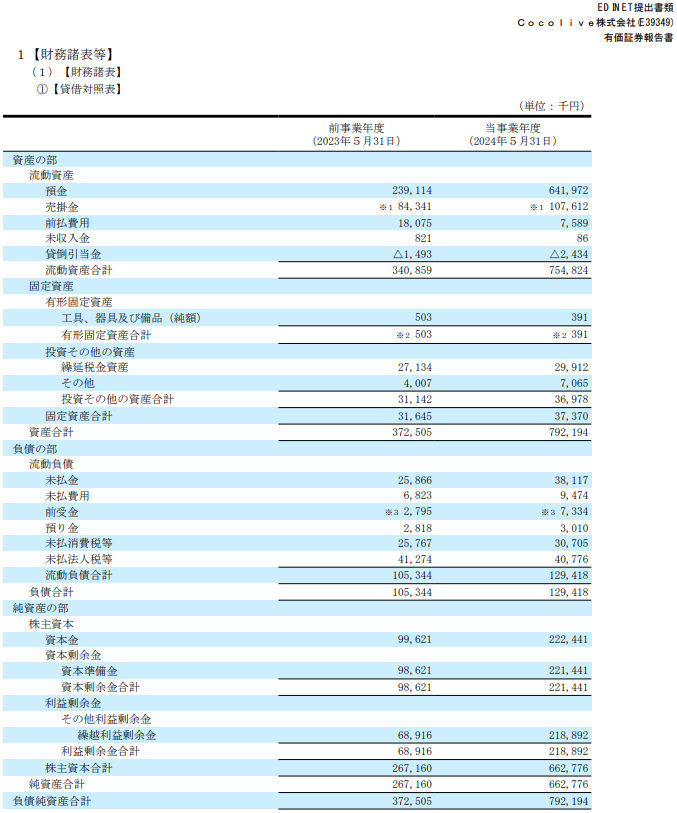

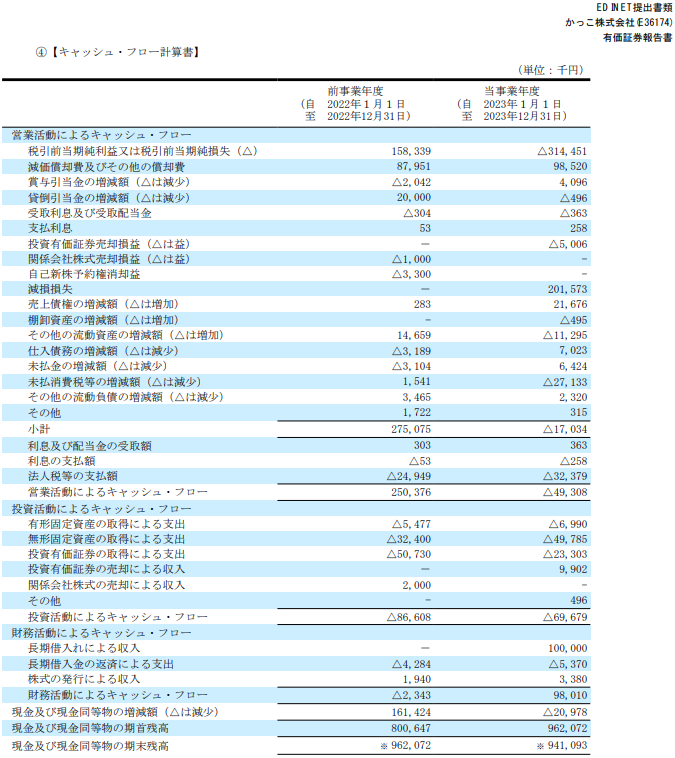

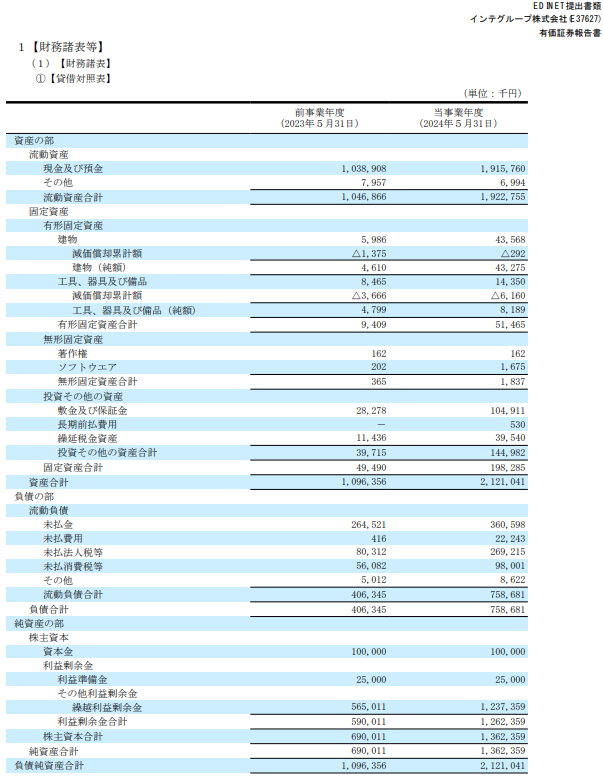

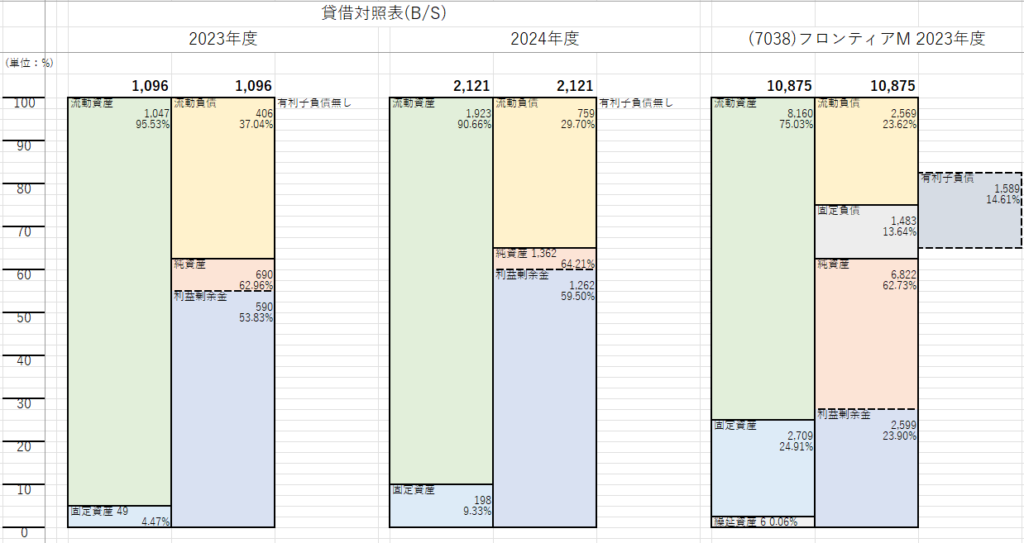

以上を踏まえ、有価証券報告書を元に、先期と先々期、さらに競合他社の貸借対照表(B/S)・損益計算書(P/L)・キャッシュフロー計算書(C/S)を可視化・比較できるようにしました。

まず、貸借対照表を見ると、資産全体が拡大し、流動資産が増え、負債の割合が減っていることがわかります。

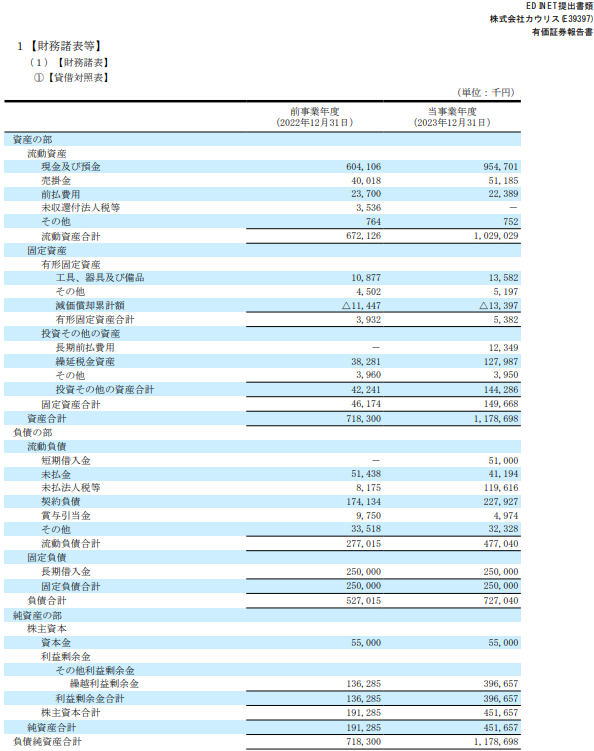

改めてオリジナルの貸借対照表を見ると、現金及び預金が大きく増えていますし、長期借入金を返済していることがわかりますね。

キャッシュフロー計算書から見ても、長期借入金を返済していることがわかりますし、現金が増えていることがわかります。

キャッシュの残高が爆増していますね。

ちなみに、キャッシュフロー計算書の期末残高は、貸借対照表の現金及び預金が一致します。

また、比較銘柄として、(202A)豆蔵デジタルHDもDX化のコンサルをおこなっていますが、こちらの貸借対照表と比べると、流動資産が多く、有利子負債があるのがわかります。

利益剰余金の割合もだいぶ違いますね。

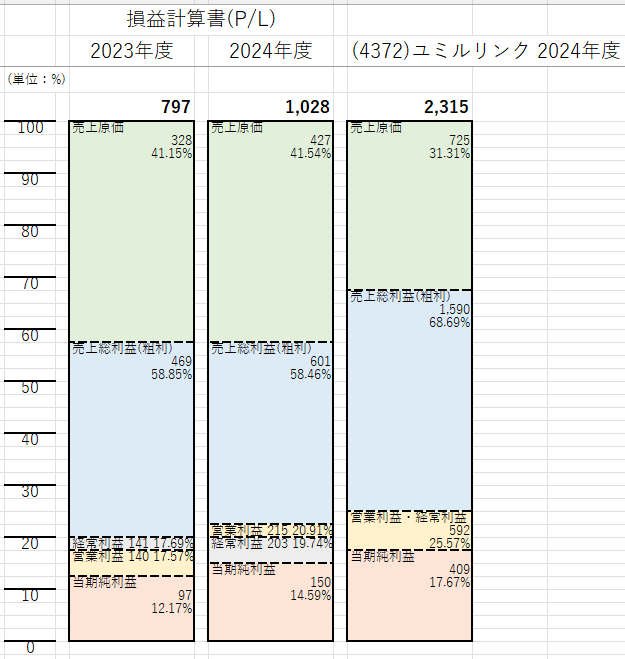

損益計算書は、先々期に比べ、純利益の割合が増え、豆蔵デジタルHDよりも割合が高いことがわかります。

売上原価の差も大きくて、効率よく稼げているようですね。

配当金はありません。

今後の配当政策は、各事業年度の財政状態、経営成績を勘案しながら株主への利益還元を実施していく方針としています。

(137A)Cocolive

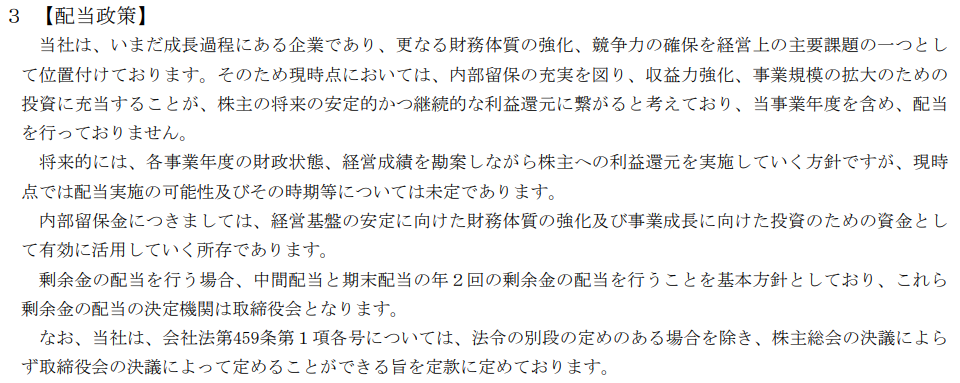

Cocoliveは、不動産業界向けのマーケティングオートメーションツール「KASIKA」を開発・提供しています。

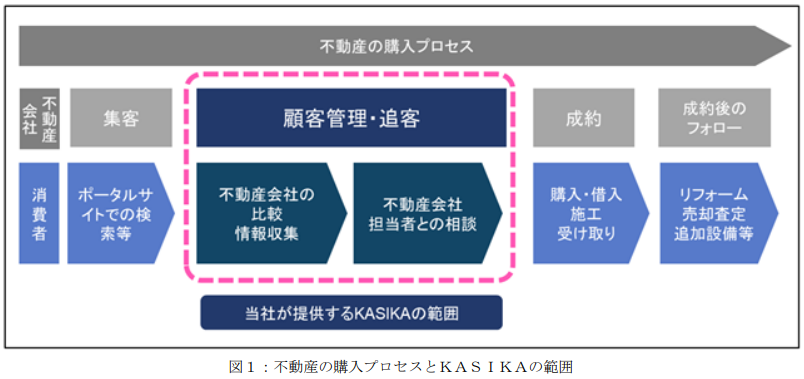

KASIKAは、顧客の進捗やパイプライン管理を強化し、WEB上での活動履歴を見える化することで、効率的な営業活動をサポートします。

また、反響後の顧客追客活動を自動化し、手間をかけずに抜け漏れのない営業活動を実現します。

さらに、顧客情報の自動取り込みやメルマガの自動作成・テンプレート機能を搭載し、手作業を大幅に削減します。

月額課金のサブスクで、単月解約率(年間平均)が1.1%と低く、安定した収益が見込めます。

同社は、2024年2月に東証グロースに上場しました。

時価総額は、約34.7億円。

発行済株式数は、2,918,600株。

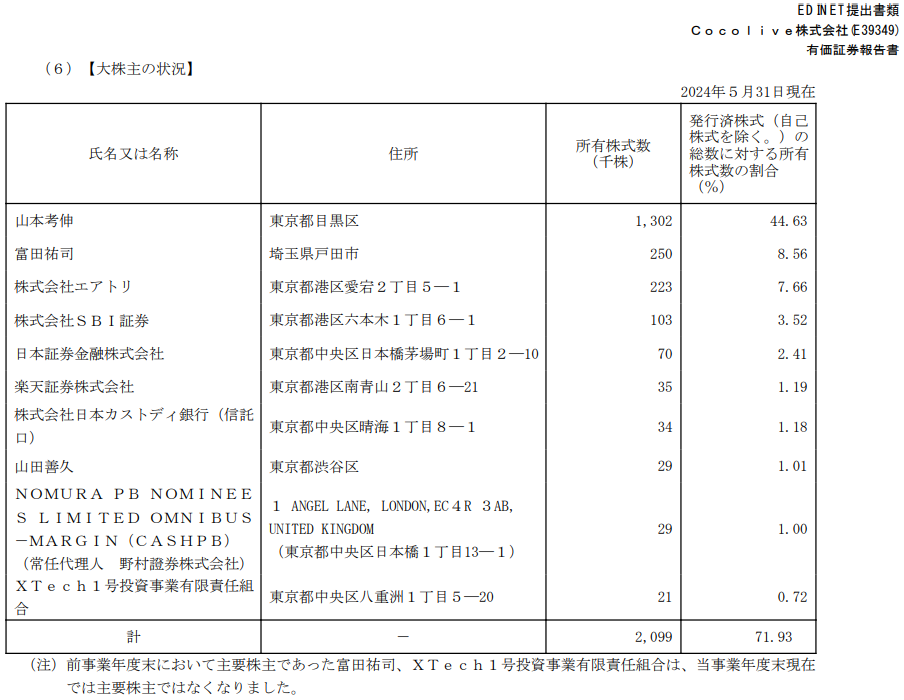

社長の山本考伸氏が筆頭株主となっています。

2位の富田祐司氏はプロダクト責任者で、二人で50%以上保有し、経営権を握っています。

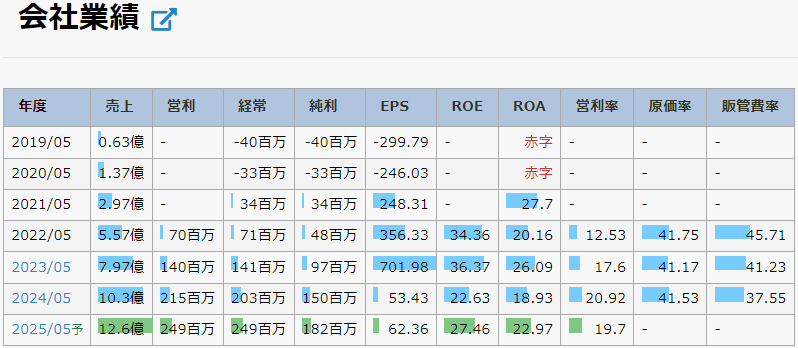

売上高とEPSは右肩上がりで、今期は増収増益で過去最高益予想。

2025年の予想売上高は12.6億円で、2022年の売上は5.57億円なので、約2.26倍になる見込みです。

ROEは、27.46%で、ROAは、22.97%、営業利益率は、19.7%となっています。

PERは、19.10倍。

株価チャートは、上場以来下げ続けており、現状は直近の暴落時につけた株価が底となっています。

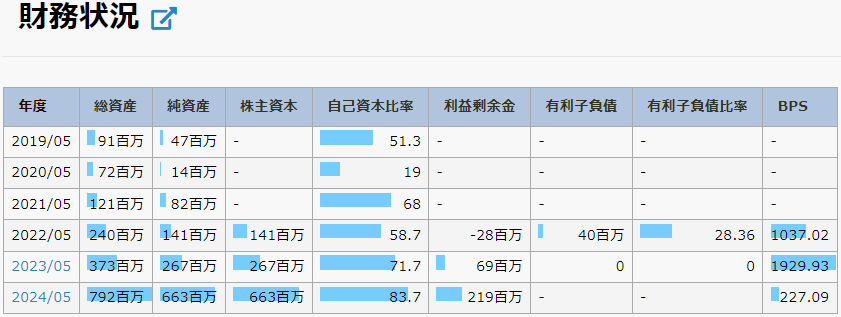

財務状況は、自己資本比率が約83.7%で、利益剰余金は右肩上がり。

有利子負債はなく、健全と言えます。

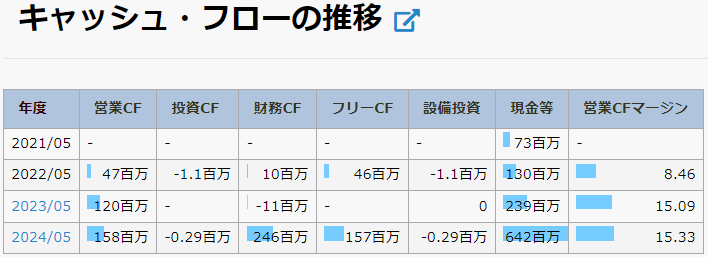

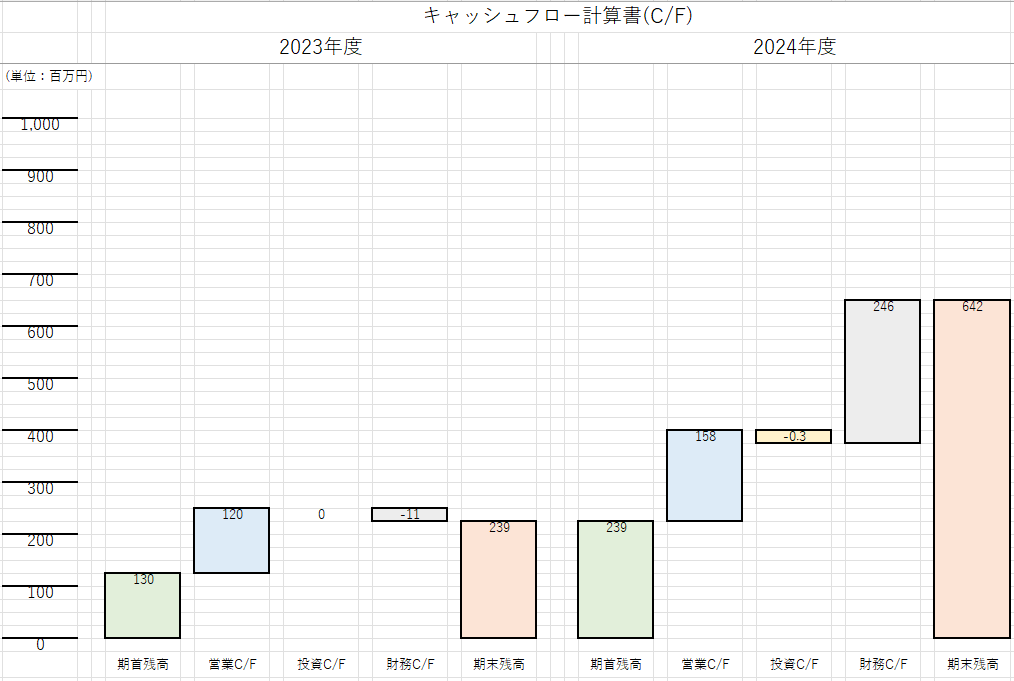

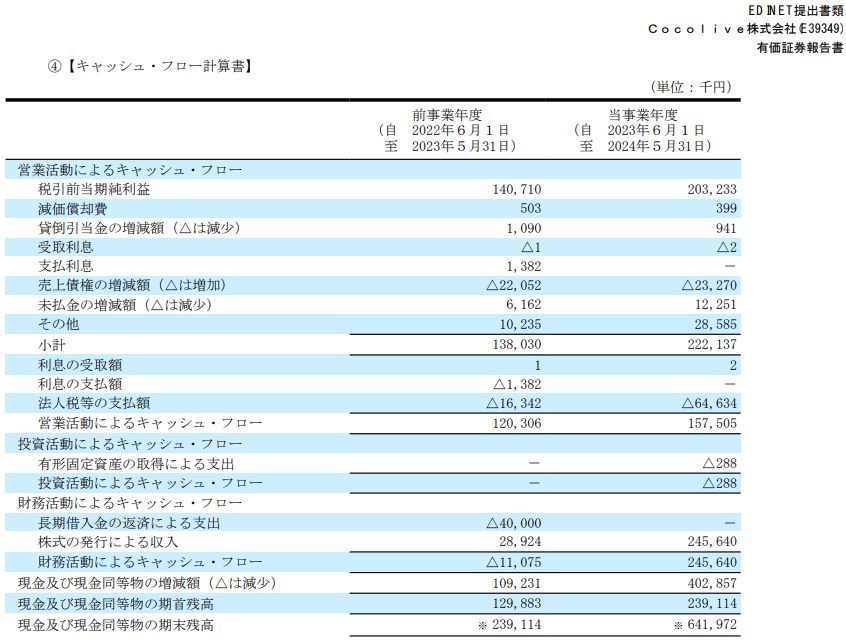

キャッシュフローは、営業キャッシュフローがプラスで、現金も積み上がっているため、キャッシュリッチと言えます。

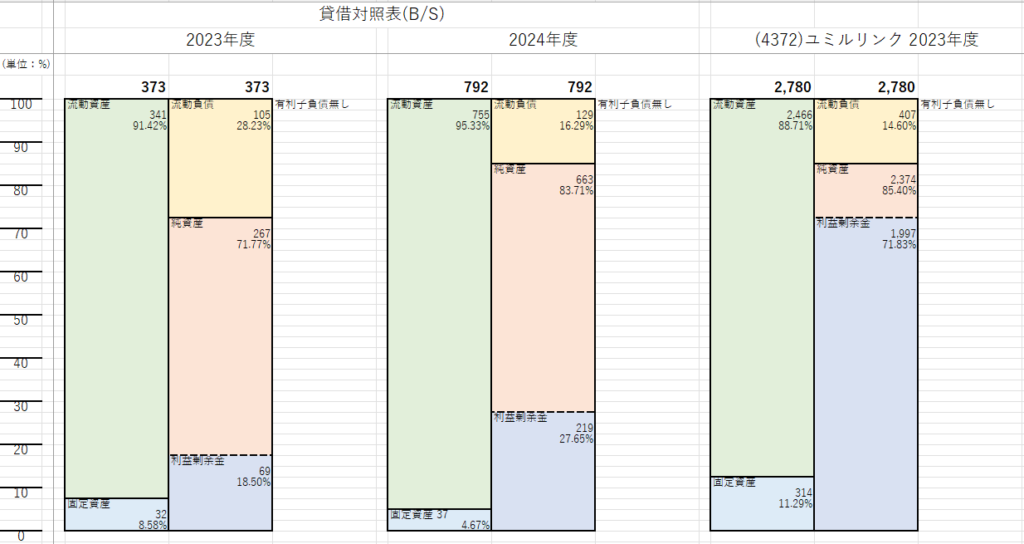

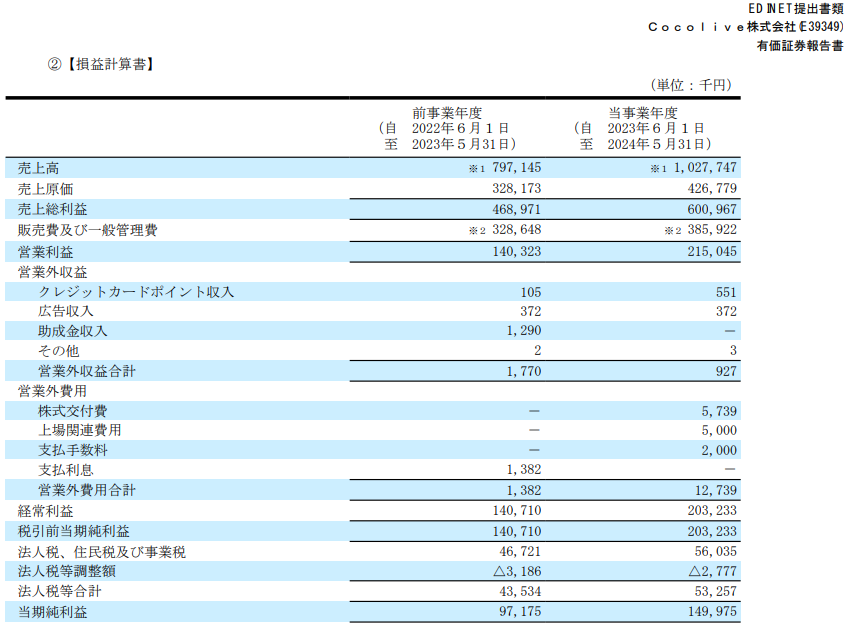

有価証券報告書より、先期・先々期の貸借対照表を比べると、資産全体が増え、流動負債が減るとともに利益剰余金が積み上がっていることがわかります。

固定負債や有利子負債が無く、財務も健全ですね。

比較対象として(4372)ユミルリンクは、メッセージングサービスを提供していますが、こちらも同様で、こちらはさらに利益剰余金の割合が高いです。

損益計算書を比較すると、原価や粗利の比率に変化はなく、純利益の割合が増えていることがわかります。

キャッシュフロー計算書は、現金の期末残高が約2.69倍に増えています。

投資キャッシュフローがほとんどありませんね。

これは製造業などと違い、モノではなくサービスを売るため、低く抑えられているものと考えられます。

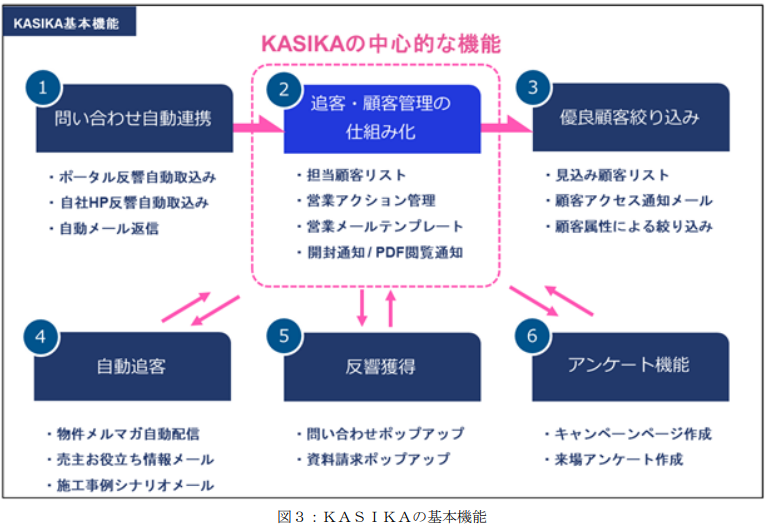

配当金はありません。

今後の配当政策は、未定となっています。

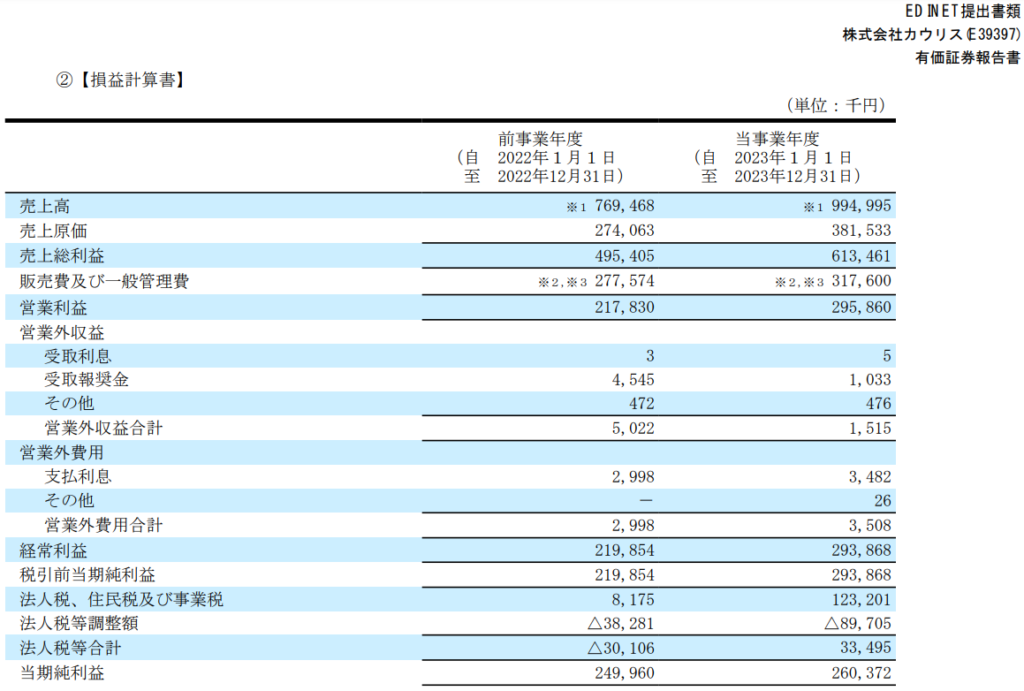

(153A)カウリス

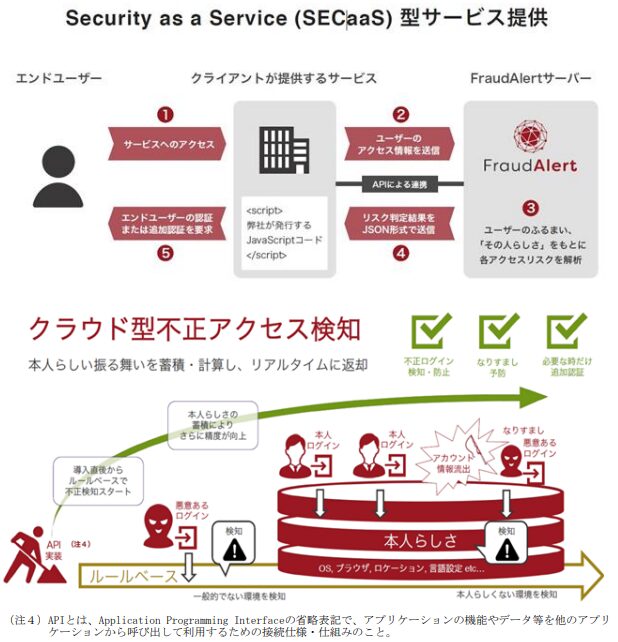

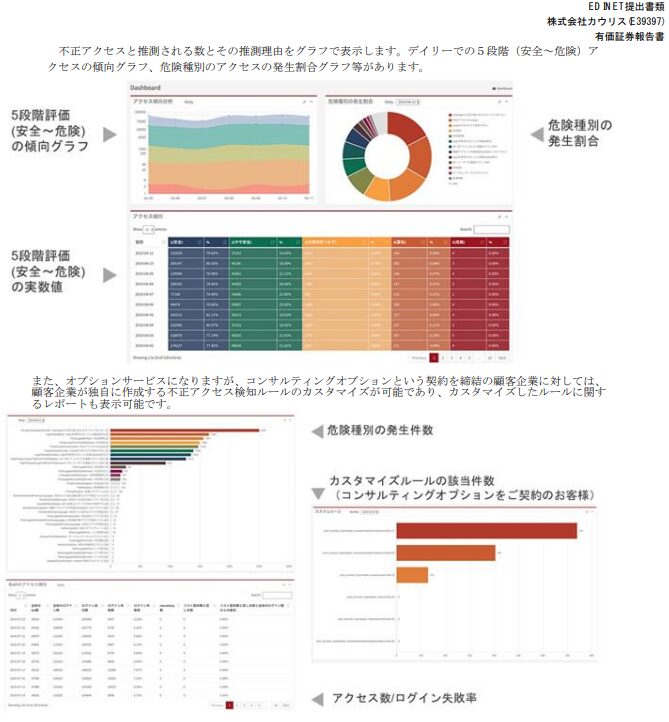

カウリスは、法人向けのクラウド型不正アクセス検知サービス「FraudAlert」を提供しています。

このサービスは、マネーローンダリングやサイバーセキュリティ対策を目的としており、銀行や証券会社、通信キャリアなどの大規模なインフラ事業者に利用されています。

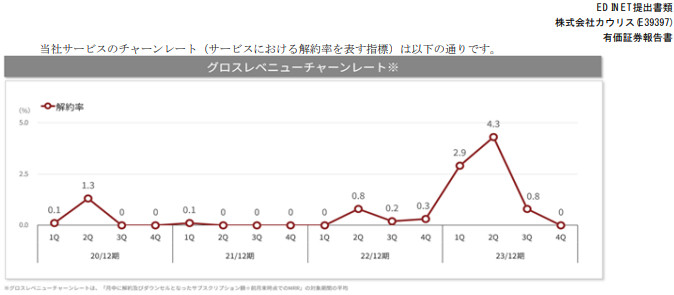

SaaS型のサービスで、解約率も低いので、安定した収益が見込めますね。

同社は、2024年3月に東証グロースに上場しました。

時価総額は、約107億円。

発行済株式数は、6,368,200株。

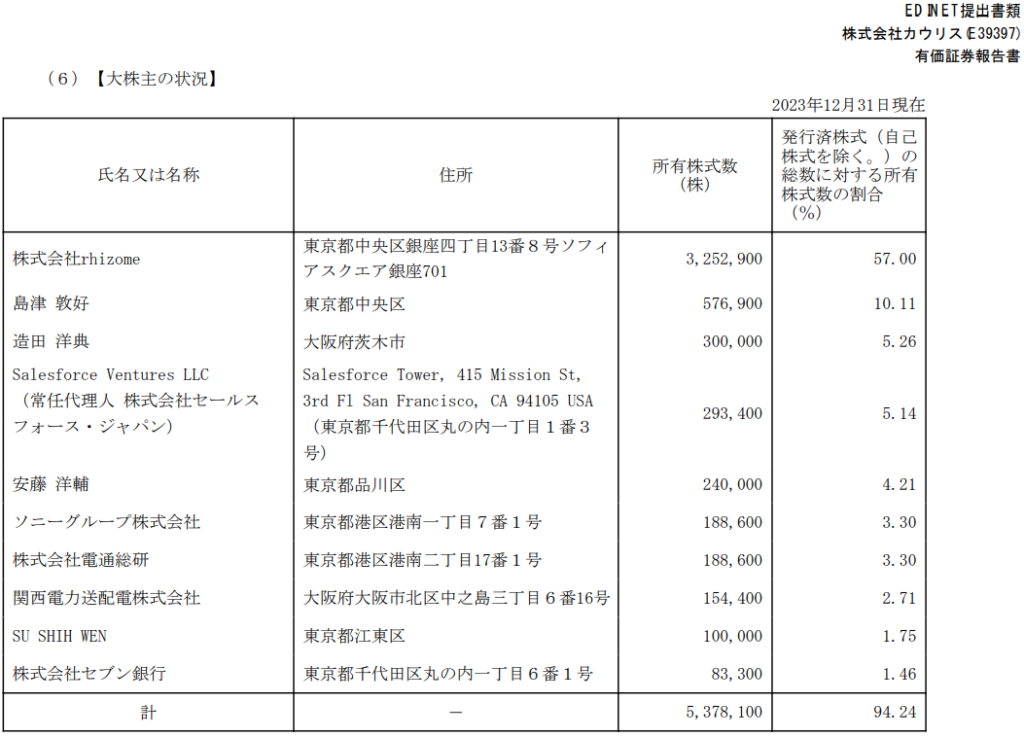

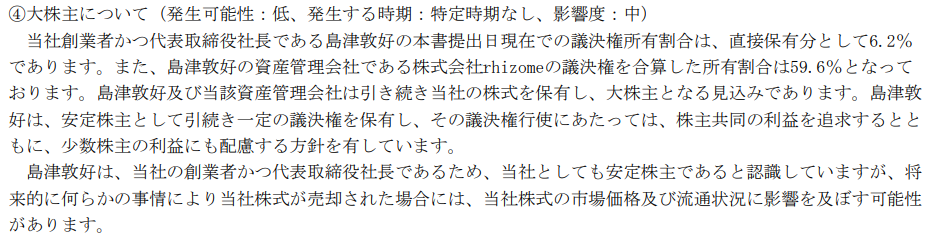

社長の島津敦好氏は、2位の株主となっています。

筆頭株主の株式会社rhizomeは、島津氏の資産管理会社で、両方の株式を合わせると50%を超えるため、実質的に島津氏が経営権を握っています。

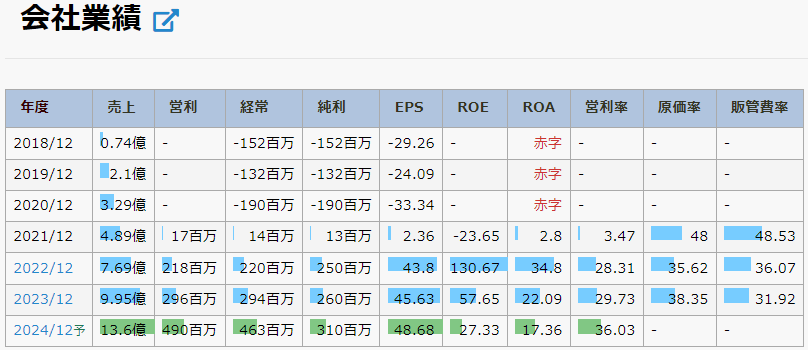

売上高とEPSは右肩上がりで、今期は増収増益で過去最高益予想。

2024年の予想売上高は13.6億円で、2021年の売上は4.89億円なので、約2.78倍になる見込みです。

ROEは、27.33%で、ROAは、17.36%、営業利益率は、36.03%となっています。

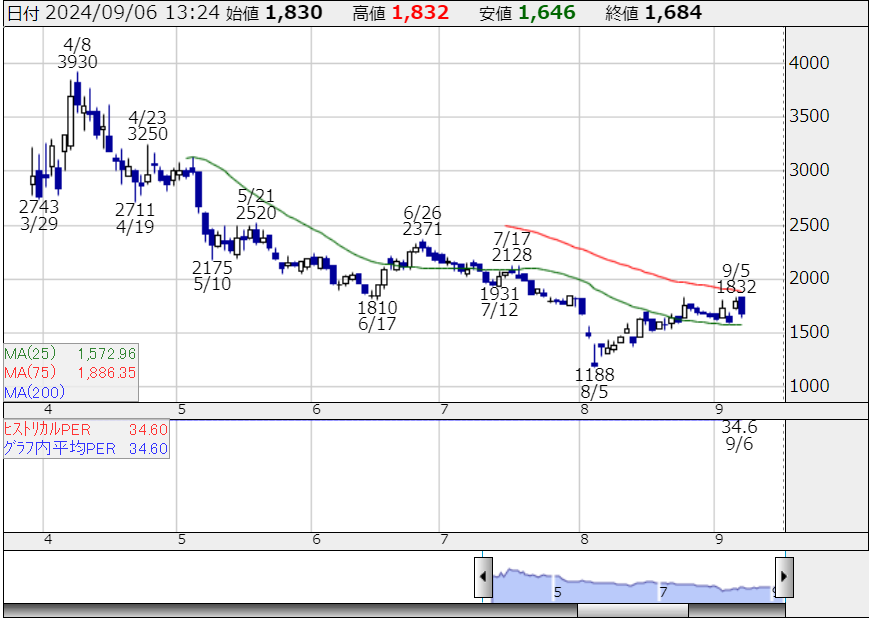

PERは、34.60倍。

株価チャートは、上場以来下げ続けており、現状は直近の暴落時につけた株価が底となっています。

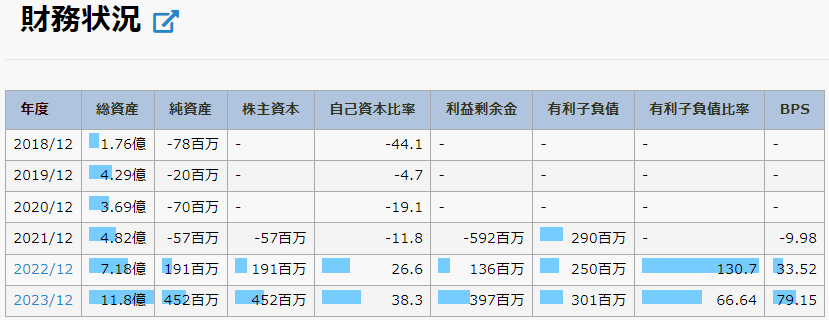

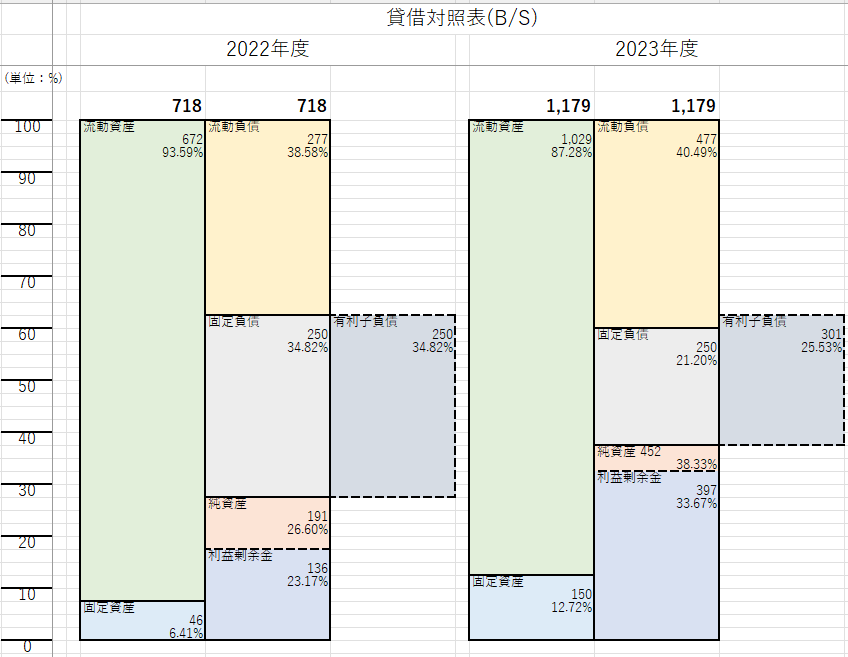

財務状況は、自己資本比率が約38.3%で、利益剰余金は右肩上がり。

有利子負債は3.01億円で、有利子負債比率は66.64%と、健全な範囲と言えます。

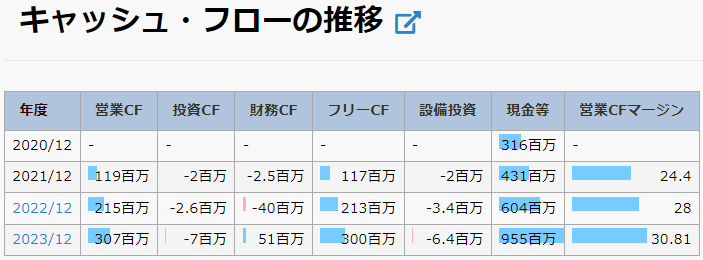

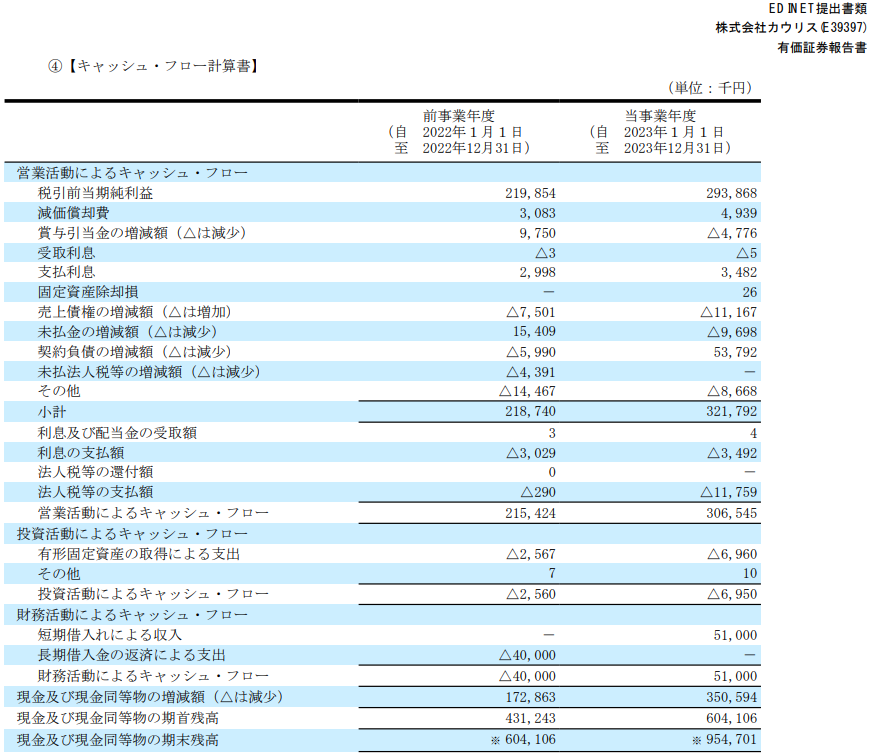

キャッシュフローは、営業キャッシュフローがプラスで、現金も積み上がっているため、キャッシュリッチと言えます。

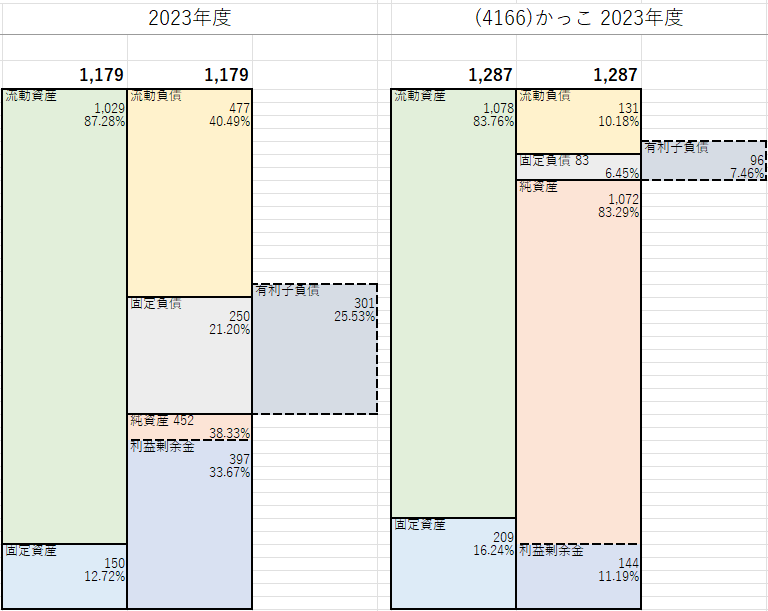

有価証券報告書より、先期・先々期の貸借対照表を比べると、資産全体が増え、流動負債が減るとともに利益剰余金が積み上がっていることがわかります。

固定負債や有利子負債が無く、財務も健全ですね。

比較対象として、(4166)かっこも不正検知サービスを提供していますが、こちらは資産の割合が大きいですが、そのうちの利益剰余金の割合は小さいですね。

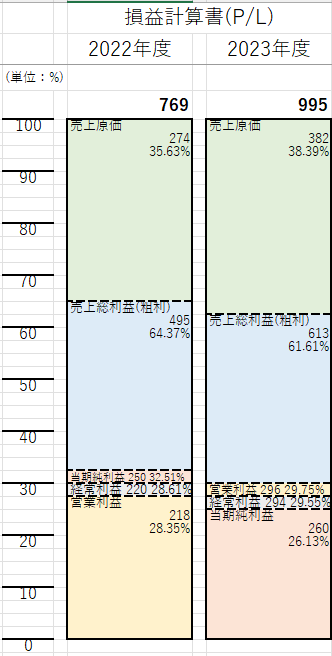

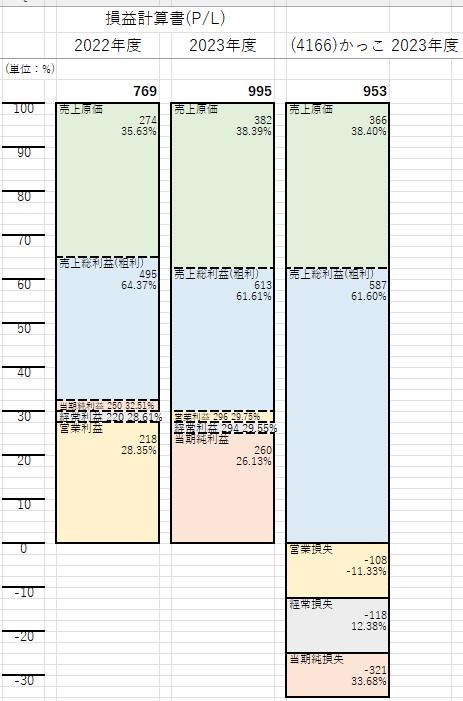

損益計算書を比較すると、特に大きな変化はありません。

かっこは当期純損失となっていますね。

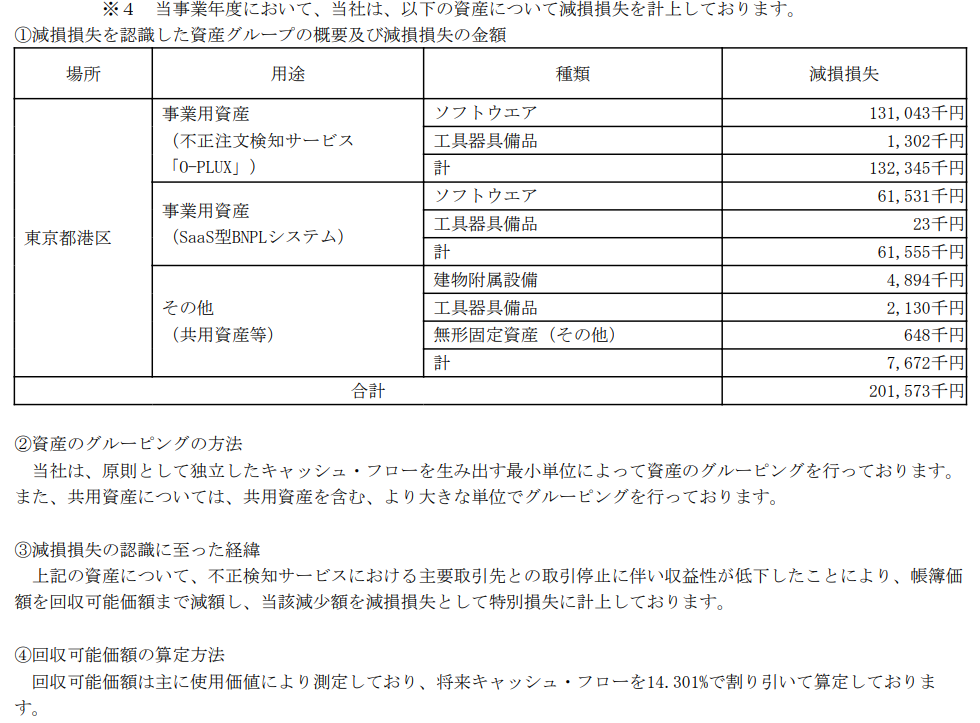

ここで有価証券報告書を詳しく読むと、主要取引先との取引停止による収益性の低下が原因であることがわかります。

本業での特損なので、これはかっこにとって大きな痛手と言えるでしょう。

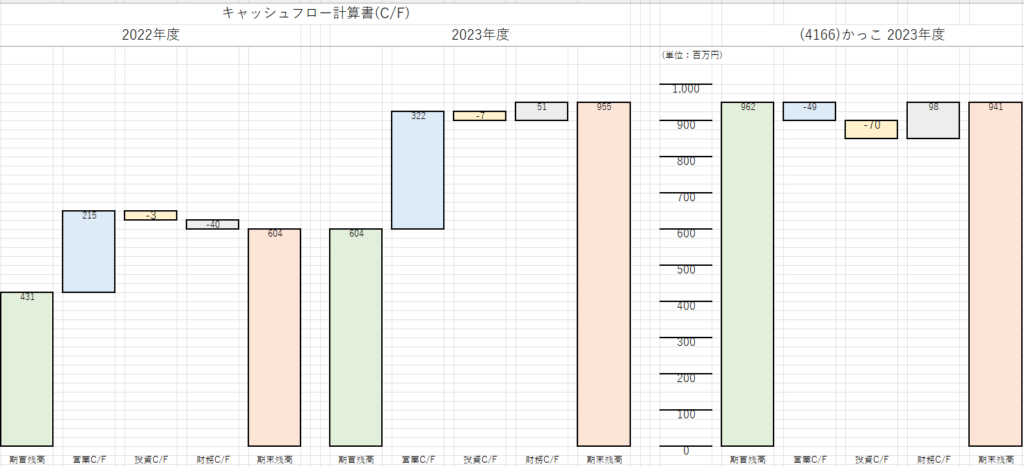

キャッシュフロー計算書からは、現金の期末残高が約1.58倍に増えています。

営業キャッシュフローがしっかり伸びていることから、本業が好調であることがわかりますね。

一方のかっこは、営業キャッシュフローがマイナスで、それを長期借入金で補っているので健全とは言えません。

比較すると似たようなサービスを提供していても、各社で状況が異なっていることがわかりますね。

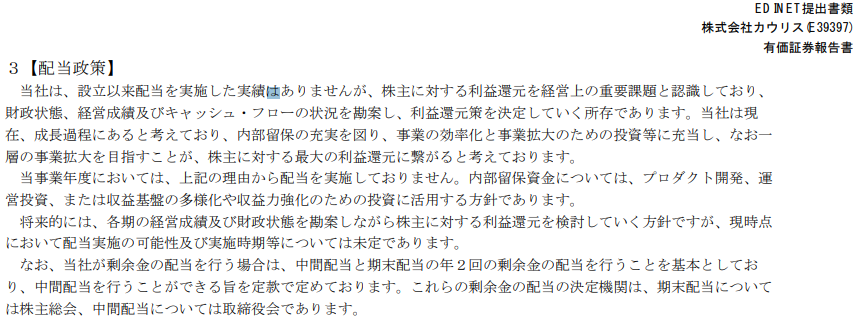

配当金はありません。

今後の配当政策は、各期の経営成績及び財政状態を勘案しながら、株主に対する利益還元を検討していく方針としています。

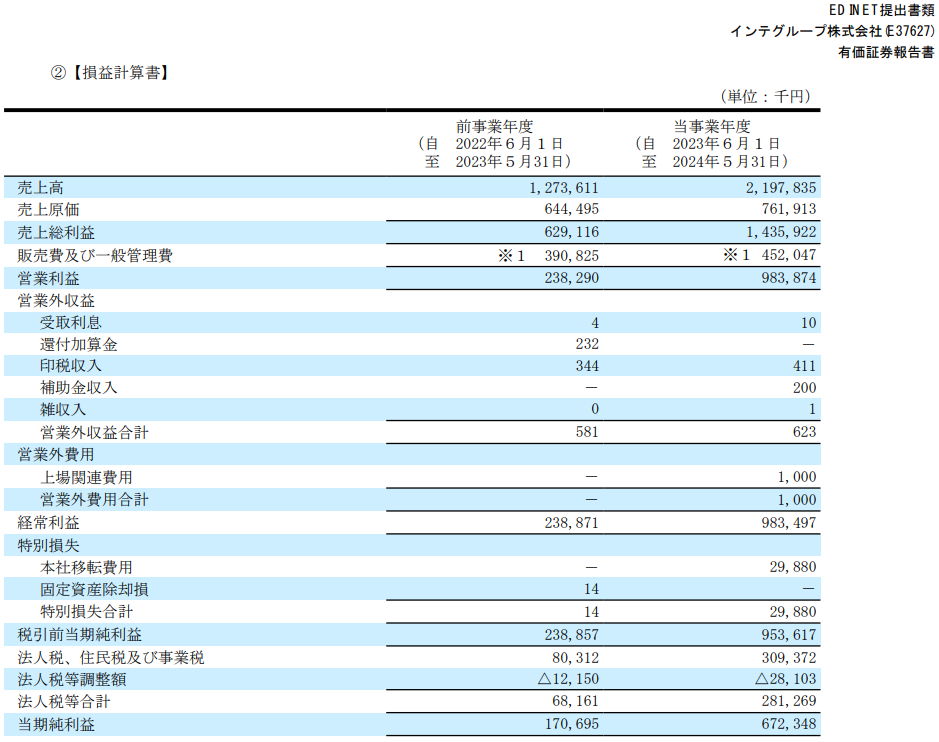

(192A)インテグループ

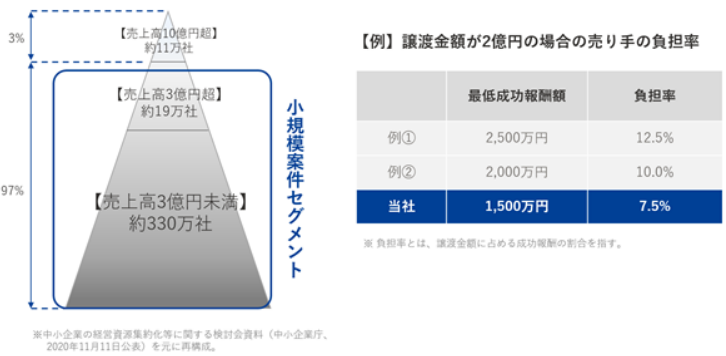

インテグループは、完全成功報酬制のM&A(合併・買収)事業を手掛けています。

企業の事業承継や経営コンサルティングを主なテーマとして活動しています。

同社の特徴として、完全成功報酬制の料金体系が挙げられます。

つまり、M&Aが成立して初めて報酬が発生するのです。

M&A仲介業者としては後発ですし、その分敷居を低くしているのでしょうか。

完全成功報酬制を売りに認知度を向上させようとしているようです。

同社は、2024年6月に東証グロースに上場しました。

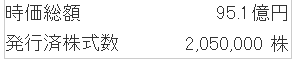

時価総額は、約95.1億円。

発行済株式数は、2,050,000株。

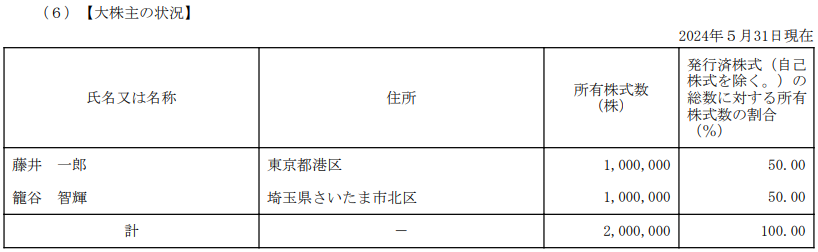

社長の藤井一郎氏が、筆頭株主で、副社長の籠谷智輝氏が2位で、二人で約97.56%の株を保有しています。

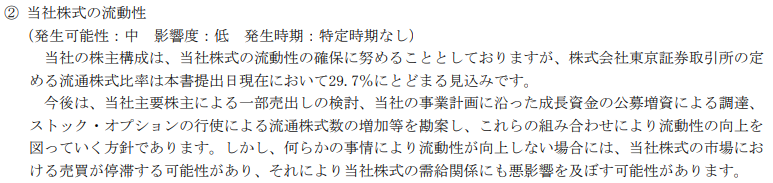

支配権がある一方で、リスクとして株式の流動性が挙げられます。

これについて、有価証券報告書より、今後は、当社主要株主による一部売り出しの検討、当社の事業計画に沿った成長資金の公募増資による調達、ストックオプションによる流通株式数の増加などを勘案し、これらの組み合わせにより流動性の向上を図っていくとしています。

いずれかの形で大量に売り出されるとなると、暴落するタイミングがあると理解しておかないといけませんね。

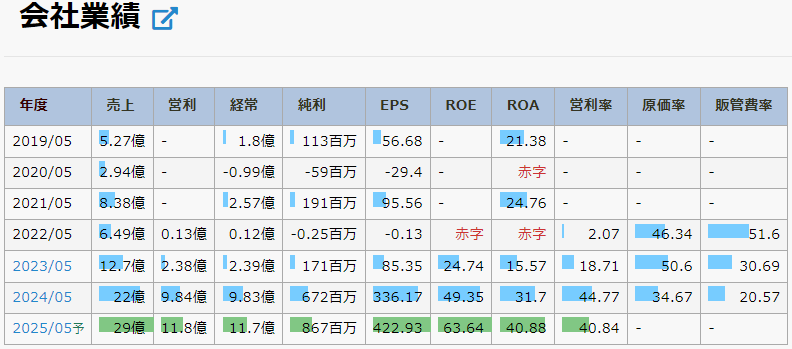

売上高とEPSは右肩上がりで、今期は増収増益で過去最高益予想。

2025年の予想売上高は29.0億円で、2022年の売上は6.49億円なので、約4.47倍になる見込みです。

ROEは、63.64%で、ROAは、40.88%、営業利益率は、40.84%となっています。

PERは、10.90倍。

株価チャートは、現状は直近の暴落時につけた株価が底となっています。

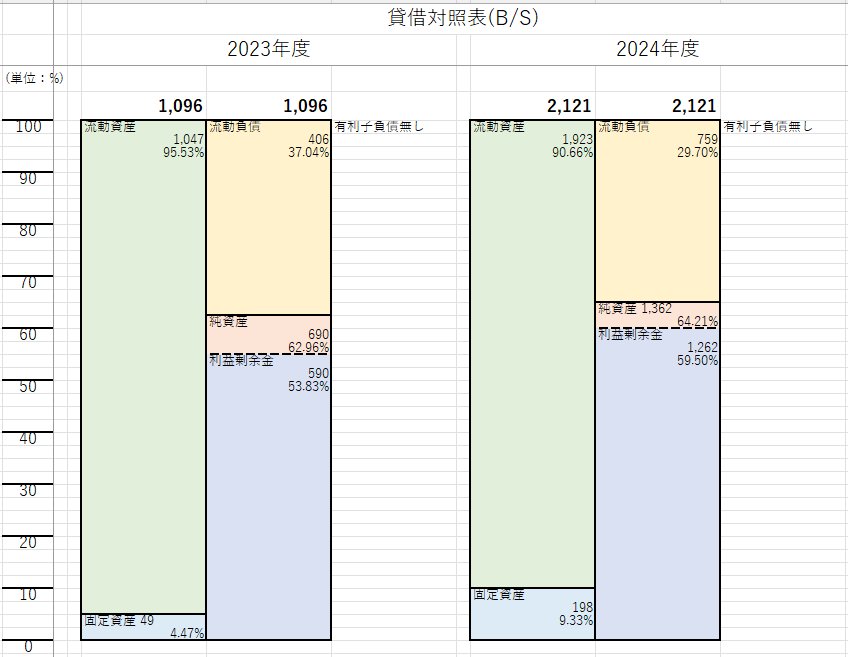

財務状況は、自己資本比率が約64.2%で、利益剰余金は右肩上がり。

有利子負債はなく、健全と言えます。

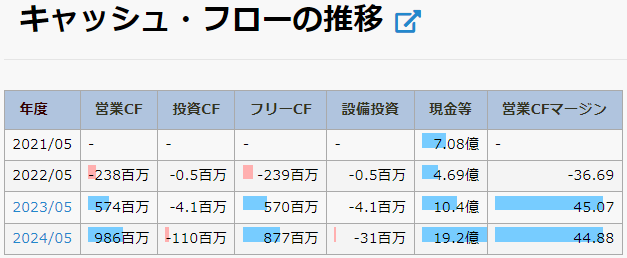

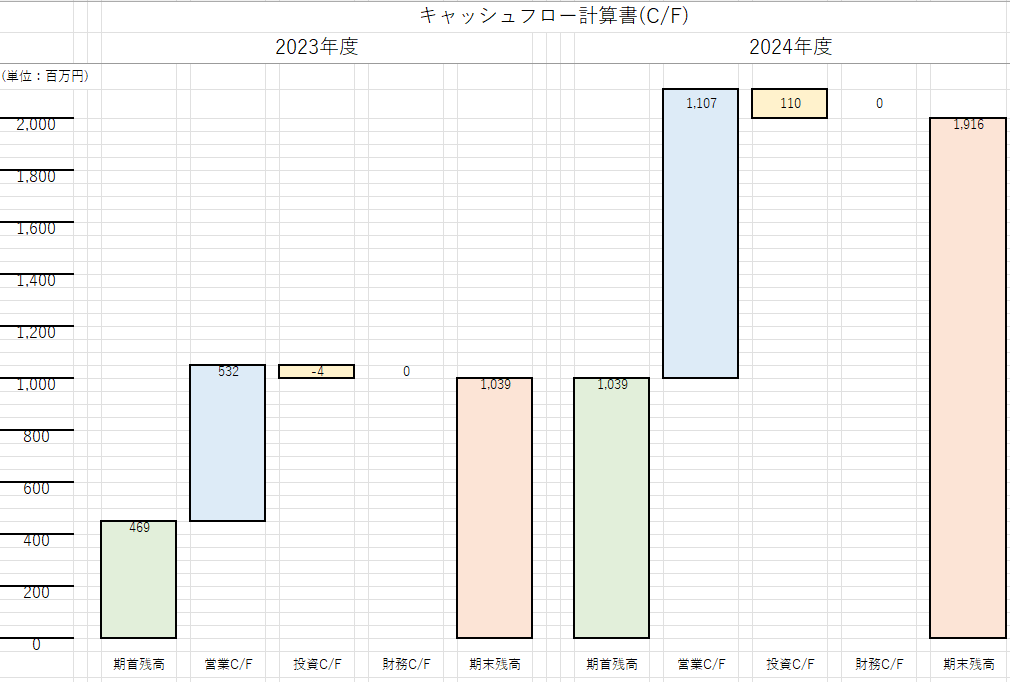

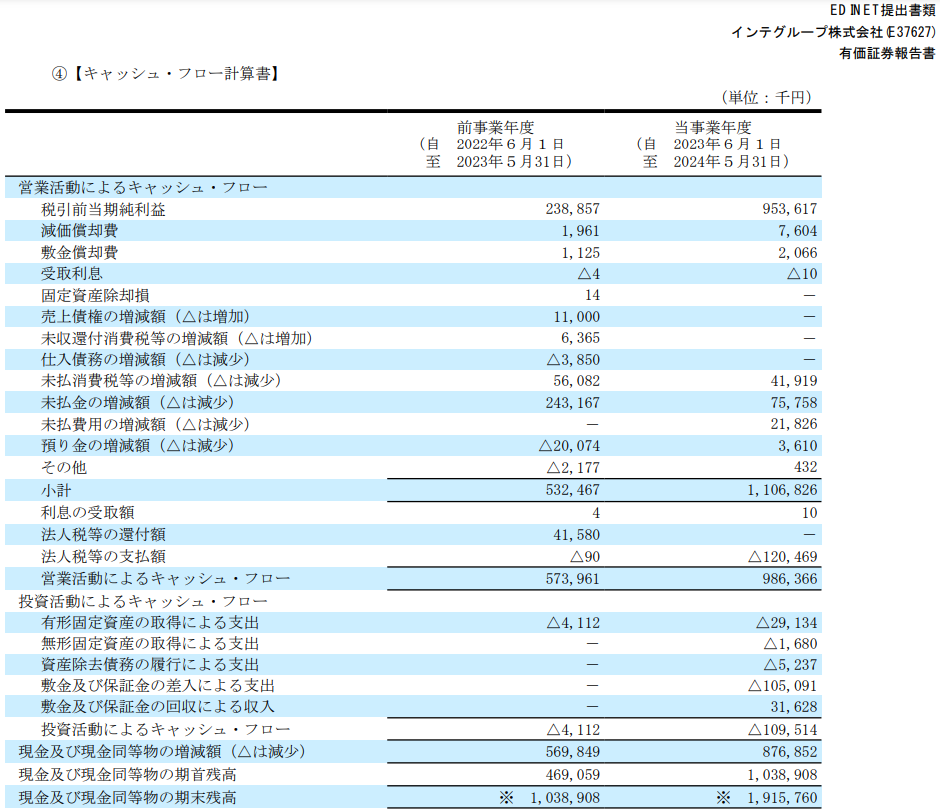

キャッシュフローは、営業キャッシュフローがプラスで、現金も積み上がっているため、キャッシュリッチと言えます。

有価証券報告書より、先期・先々期の貸借対照表を比べると、資産全体が増えていますが、各項目の割合に変化はありません。

固定負債や有利子負債が無く、財務は健全ですね。

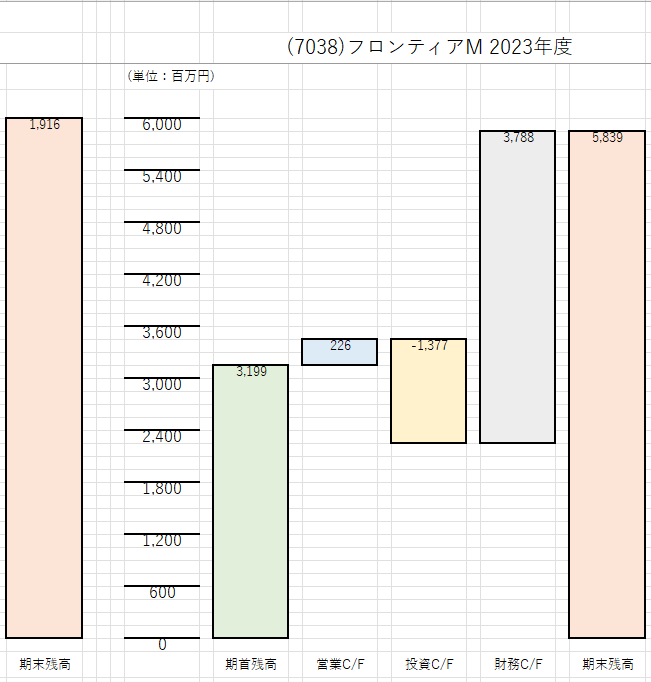

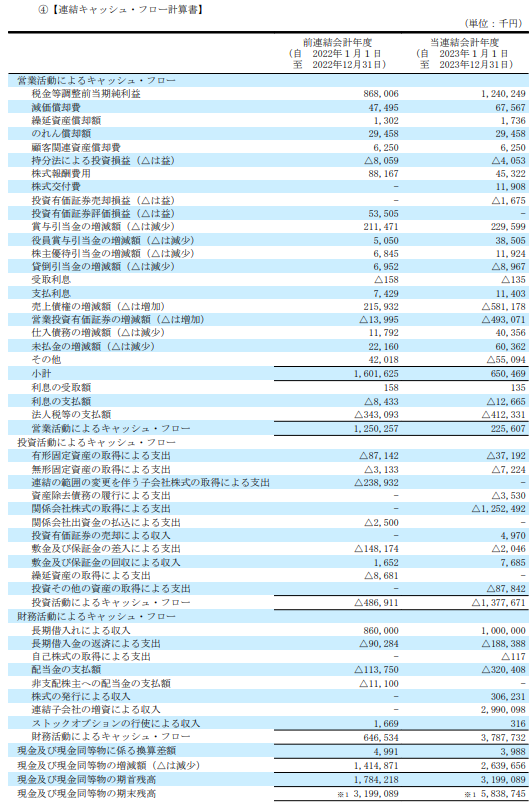

比較対象として、(7038)フロンティアマネジメントもM&Aのアドバイザーを手掛けていますが、こちらは固定負債や有利子負債があり、利益剰余金の割合が小さいです。

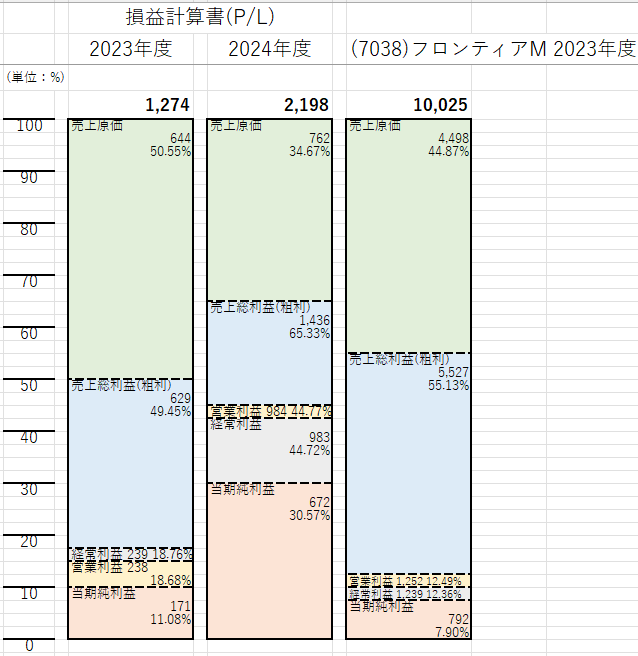

損益計算書を比較すると、売上原価の割合が減り、当期純利益が大きく伸びていることがわかります。

フロンティアマネジメントとの差はあまりありません。

キャッシュフロー計算書からは、現金の期末残高が約1.84倍に増えています。

営業キャッシュフローがしっかり伸びていることから、本業が好調であることがわかりますね。

一方のフロンティアマネジメントは、営業キャッシュフローも伸びてはいますが、それ以上に財務キャッシュフローが伸びています。

詳細を確認すると、連結子会社の増資による収入とあり、一時的な収入であることがわかります。

やはり本業の稼ぎである、営業キャッシュフローが増えている方が望ましいですよね。

配当金はありません。

今後の配当政策は、各事業年度の経営成績や長期的な経営戦略などを考慮しながら、株主に対する利益還元を検討していくとしています。

2024年前半にIPOしたテンバガー候補銘柄:まとめ

各銘柄のテンバガーになる特徴を列挙します。

| 証券コード | 銘柄名 | 事業概要 | 上場年月 | 上場市場 | 時価総額 | 社長の株主順位 | 売上高伸び率 | ROE・ ROA・ 営業利益率 |

| 135A | ブレインS | 製造業AIソリューション | 2024年2月 | グロース | 298億円 | 2位 | 6.16倍 | 51.31% 42.37% 36.45% |

| 137A | Cocolive | 不動産業界向け顧客追客管理 | 2024年2月 | グロース | 34.7億円 | 1位 | 2.26倍 | 27.46% 22.97% 19.70% |

| 153A | カウリス | 法人向けクラウド型不正アクセス検知 | 2024年3月 | グロース | 107億円 | 2位 | 2.78倍 | 27.33% 17.36% 36.03% |

| 192A | インテG | M&A仲介 | 2024年6月 | グロース | 95.1億円 | 1位 | 4.47倍 | 63.64% 40.88% 40.84% |

以上、テンバガーは、ハイリターンである一方、ハイリスクでもあります。

夢はありますが、卵はひとつのカゴに盛らないようにしましょう。

本記事の内容は、youtubeでも視聴することができます。

コメント