今回は、高配当利回りの投資信託について解説します。

また、構成銘柄を調べ、そこから厳選した高配当株だけでポートフォリオも作成しました。

- 高配当株の投資信託を選ぶメリット

- 買うならどの投資信託を選ぶべきか

- 構成銘柄の高配当株8選

- ポートフォリオ作成例

この記事を読めば、投資信託自体が買いかどうか判断できますし、個別で自作ポートフォリオを組むこともできるでしょう。

第1話:高配当株の投資信託を選ぶメリット

個別株ではなく、高配当株の投資信託を選ぶメリットは、このとおり。

メリット1:リスク分散

投資信託は多数の異なる銘柄を含むため、個々の株式への投資よりもリスクが分散されます。

これにより、特定の企業のパフォーマンスが低下しても全体のポートフォリオに大きな影響を与えることはありません。

自然と分散効果を発揮してくれるわけですね。

メリット2:プロが運用

投資信託は専門家によって管理されており、彼らは市場の動向を追跡し、適切な投資決定を行うための時間と知識を持っています。

自分で個別株の研究を行わなくても済むから、忙しい人にはありがたいですね。

メリット3:安定的な配当

高配当株の投資信託は、定期的な配当収入を提供します。

これは、特に退職者や収入を必要とする他の投資家にとって魅力的な選択肢となります。

分配型を選べば、定期的に安定して受け取れる不労所得になりますね。

しかし、メリットがあれば、当然デメリットも存在するので注意しましょう。

デメリット1:手数料がかかる

投資信託は管理費や他の手数料を課すことがあります。

これらの費用は、投資のリターンを食いつぶす可能性があります。

デメリット2:市場平均のリターン

投資信託は多くの場合、市場平均のリターンを目指します。

したがって、個々の株式を選択して大きなリターンを得る可能性は低くなります。

利回りが低く抑えられがちです。

デメリット3:流動性の問題

一部の投資信託は、資金を引き出すための制限やペナルティを設けています。

これは、資金へのアクセスが必要な場合に問題となる可能性があります。

また、分配型は再投資型の投資信託よりも、パフォーマンスが劣ることが多いので、その点も考慮しておきましょう。

これは、分配金を受け取ることで投資信託の基準価格が下がるし、再投資による複利効果が得られないからですね。

第2話:買うならどの投資信託を選ぶべきか

次に、高配当の投資信託を選ぶなら、どれを選ぶべきか解説します。

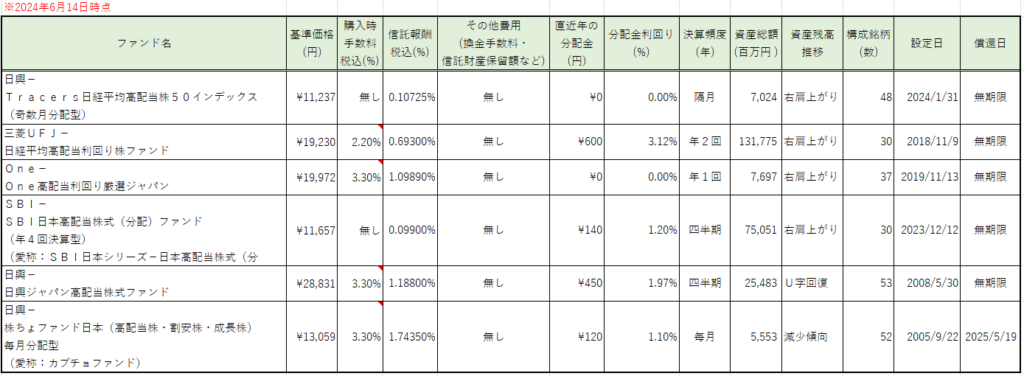

SBI証券の場合ですが、投資信託のなかから高配当で検索し、さらに国内株式に絞ると6本あることがわかりました。

そしてこの6本について、このような基準で精査しました。

- 信託報酬などのコスト

- 分配金利回り

- 決算頻度

- 資産残高推移

- 構成銘柄数

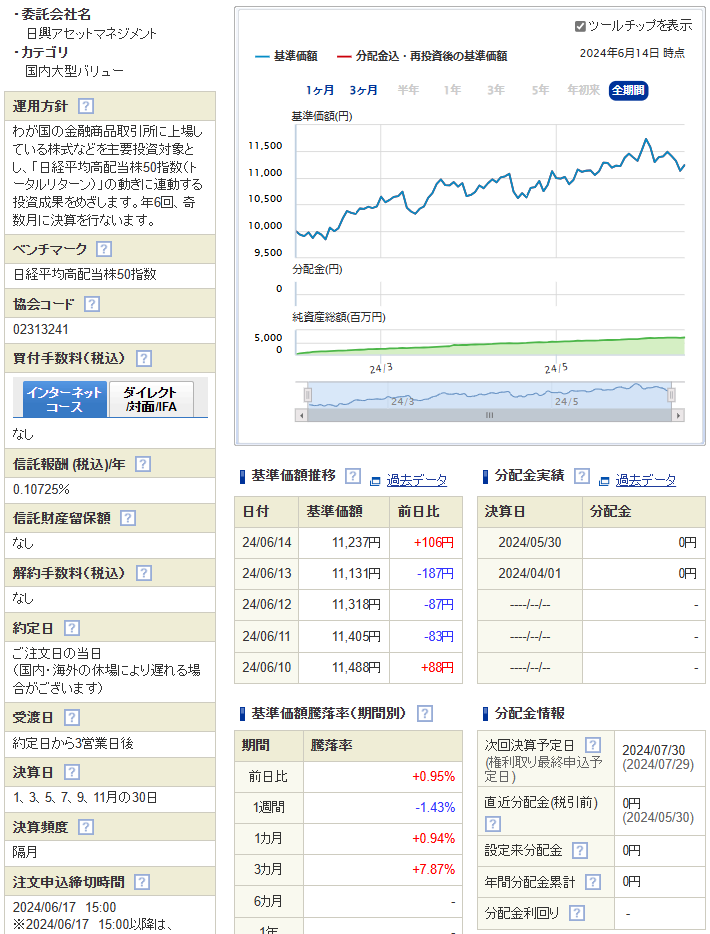

日興Tracers日経平均高配当株50インデックス(奇数月分配型)

日興Tracers日経平均高配当株50インデックスは、設定日が2024年1月と日が浅く、まだ分配金が支払われていません。

2024年9月以降の毎決算時に、分配金の支払いを目指すとのことなので、現状では分配金の利回りが不明です。

また、決算頻度が年6回あり、いわゆる『タコ足配当』になるリスクがあります。

タコ足配当とは、元本を取り崩して分配金を出す状態を差します。

配当時期は3・9月や6・12月に偏っているので、決算頻度は多くても年4回までの投資信託を選んだ方が、タコ足配当のリスクが低いでしょう。

三菱UFJ日経平均高配当利回り株ファンド

三菱UFJ日経平均高配当利回り株ファンドですが、信託報酬は0.693%と比較的安く、購入時手数料もインターネットコースであれば無料です。

対面販売の場合は2.20%かかるので、SBI証券などのネット証券から購入しましょう。

分配金は3.12%と、信託報酬を差し引くと、約2.42%となります。

決算頻度は年2回なので、タコ足配当リスクも低いでしょう。

資産総額は6本のなかでは一番多いです。

One高配当利回り厳選ジャパン

One高配当利回り厳選ジャパンですが、これは設定以来、分配金が一度も出ていません。

信託報酬も高いしですし、名ばかりのぼったくりファンドです。

SBI日本高配当株式ファンド

SBI日本高配当株式ファンドですが、設定日が2023年12月と日が浅く、まだ1年分の分配金が不明です。

しかし、信託報酬は0.099%と6本のなかで一番安く、決算頻度も年4回なので、利回り次第では有力候補となりそうです。

今後利回りが確定したときに再度確認したいですね。

日興ジャパン高配当株式ファンド

日興ジャパン高配当株式ファンドですが、分配金の利回りが1.97%と、高配当とは呼べません。

信託報酬も1%を超え、これを差し引いた利回りは1%未満となってしまいます。

また、近年では増加傾向にあるものの、資産残高の推移が右肩上がりではありません。

あまりに人気が無い投資信託は、強制償還されるリスクがあるので注意が必要です。

日興株ちょファンド日本

日興株ちょファンド日本ですが、分配金利回りが1.10%に対し、信託報酬が1.7435%と、完全に手数料負けしています。

買った時点で大損確定ですね。

以上のデータから、現状でこの6本から高配当の投資信託を選ぶとするなら、三菱UFJ日経高配当利回り株ファンドとなりそうです。

しかし、その三菱UFJ日経高配当利回り株ファンドも、決して高い利回りとは言えません。

より高い利回りを狙うなら、個別株で自作ポートフォリオを作るしかなさそうです。

投資信託にするか、個別株で自作ポートフォリオを作るかは、第1話で解説したとおり、それぞれメリット・デメリットがあります。これらを考慮したうえで選びましょう。

第3話:構成銘柄の高配当株8選

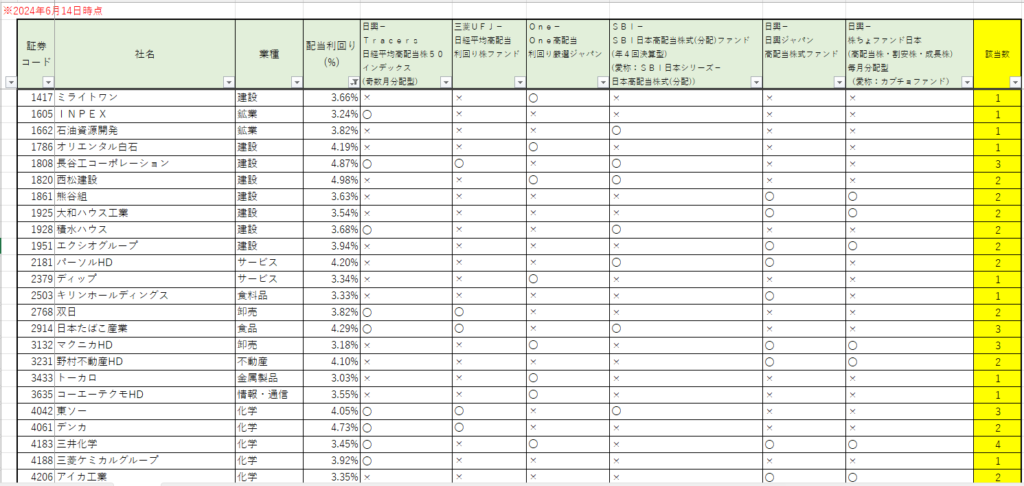

自作ポートフォリオを作る際、今回紹介した投資信託の構成銘柄を調べることで、ポートフォリオ作りの参考になります。

そこで、各投資信託の構成銘柄を調べて一覧にしました。

結果、6本の投資信託の構成銘柄の総数は140あることがわかりました。

今回は、このなかから厳選した高配当株を8銘柄紹介します。

- 利回り3%以上。

- ファンド6本中、3本以上でポートフォリオに組み込まれている。

- 過去10年間以上、減配・無配無し。

ただし、情報は古くなっている可能性がありますし、未来の結果を保証するものではありません。

最終的な確認や売買判断は、ご自身で行ってください。

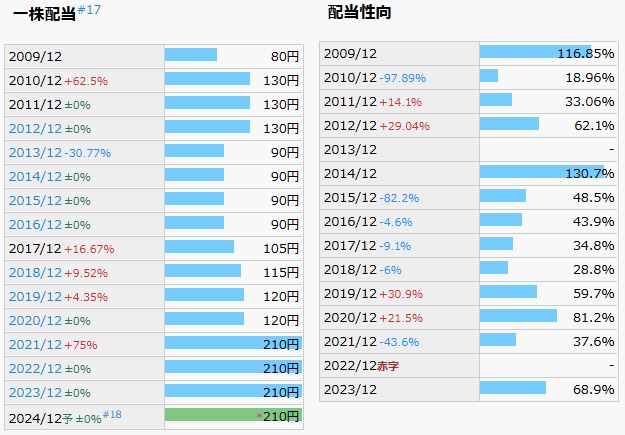

(5201)AGC

AGCは、ガラス、化学品、電子部材の製造・販売を行う世界的な企業で、特にディスプレー・建築・自動車用ガラスの分野で世界トップクラスの地位を占めています。

配当金は1株当たり210円で、利回りは約4.05%です。

配当性向は約68.9%で、増配傾向を続けています。

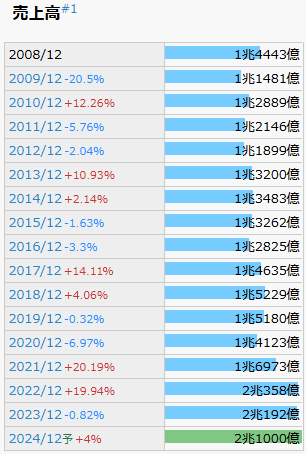

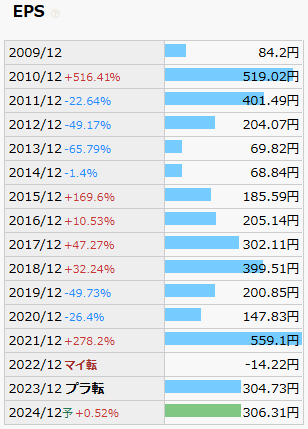

過去10年間の売上高はおよそ右肩上がりで、EPSは停滞気味です。

過去10年間の株価チャートは、ボラティリティーはあるものの右肩上がりとなっています。

過去10年間の平均PERは約18.73倍で、2024年の予想EPS306.31円から計算すると、適正価格は約5,737円になります。

権利確定月は6月と12月です。

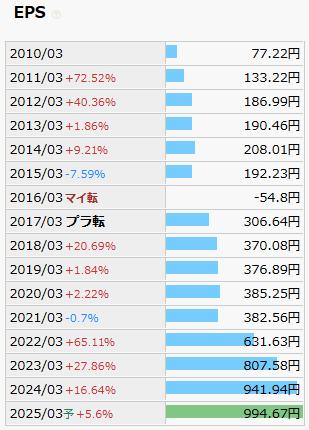

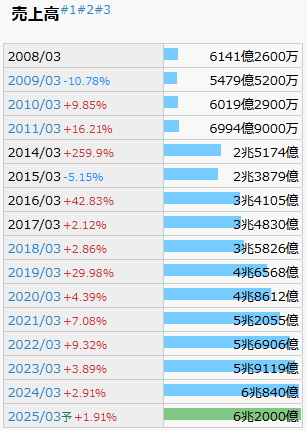

(8015)豊田通商

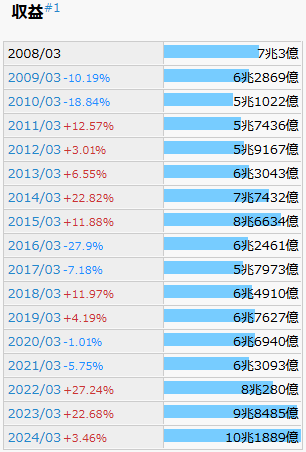

豊田通商は、トヨタグループの一員として、幅広い事業を展開している総合商社です。

配当金は1株当たり300円で、利回りは約3.42%です。

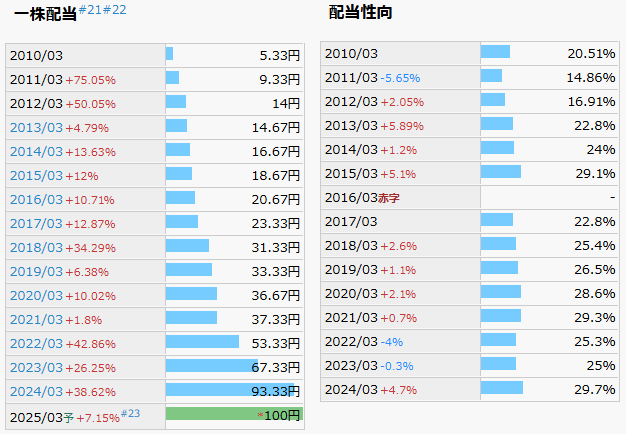

配当性向は約29.7%で、15年連続増配を続けています。

図では配当金が100円になっていますが、これは今年の7月1日に株式分割があるためです。

過去10年間の収益とEPSは、右肩上がり。

過去10年間の株価チャートは右肩上がりとなっています。

過去10年間の平均PERは約11.66倍で、2025年の予想EPS994.7円から計算すると、適正価格は約11,598円になります。

権利確定月は3月と9月です。

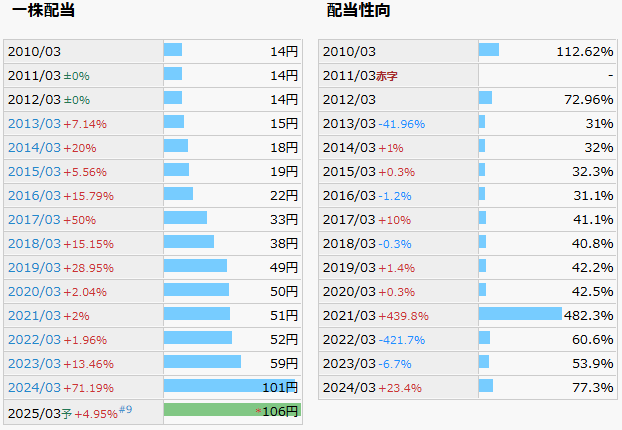

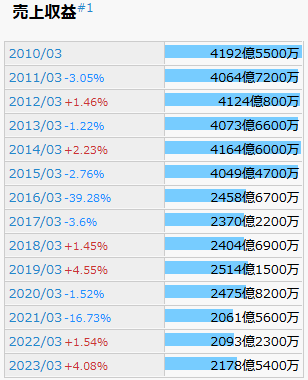

(8252)丸井グループ

丸井グループは、主に小売事業とフィンテック事業を展開している日本の企業です。

特に、自社での販売から賃貸への移行が特徴的で、自社の『エポスカード』による割賦販売と手数料収入が事業の柱となっています。

配当金は1株当たり106円で、利回りは約4.75%です。

配当性向は約77.3%で、13年連続増配を続けています。

過去10年間の売上収益は減少傾向にありますが、EPSは2021年以外は右肩上がりとなっています。

過去10年間の株価チャートは右肩上がりとなっています。

過去10年間の平均PERは約20.82倍で、2025年の予想EPS141.1円から計算すると、適正価格は約2,937円になります。

権利確定月は3月と9月です。

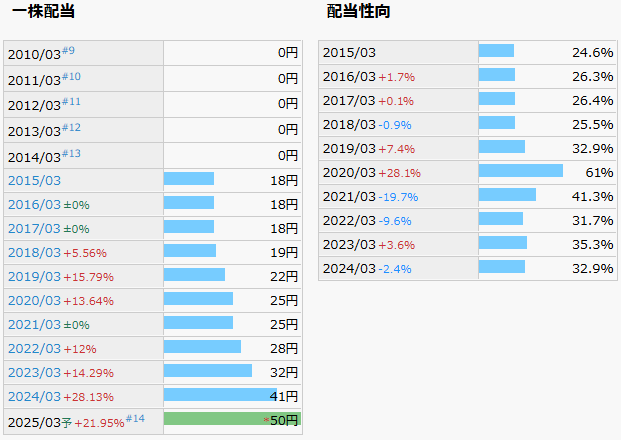

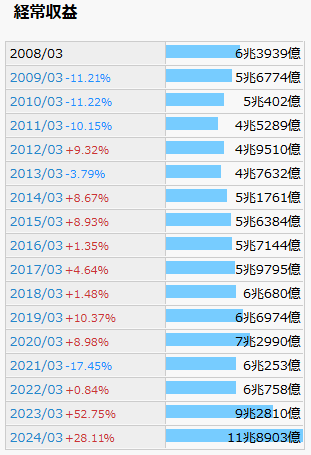

(8306)三菱UFJフィナンシャルグループ

三菱UFJフィナンシャルグループは、日本最大の民間金融グループで、銀行・信託・証券・カード・リースなど、幅広い金融サービスを提供しています。

また、米州やアジアなど、海外での事業展開も積極的に進めています。

配当金は1株当たり50円で、利回りは約3.25%です。

配当性向は約32.9%で、4年連続増配を続けています。

過去10年間の経常収益とEPSは右肩上がり。

過去10年間の株価チャートは右肩上がりとなっています。

過去10年間の平均PERは約10.03倍で、2025年の予想EP128.2円から計算すると、適正価格は約1,285円になります。

権利確定月は3月と9月です。

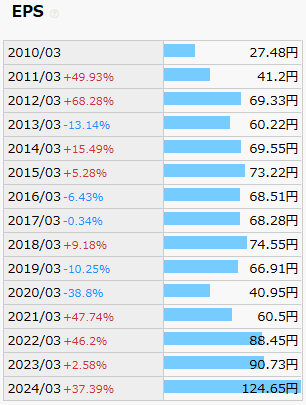

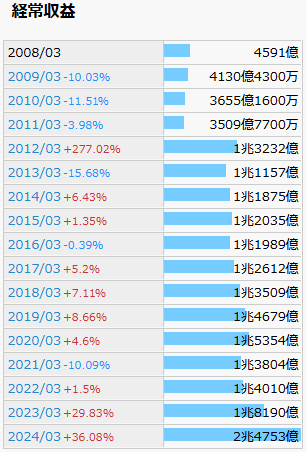

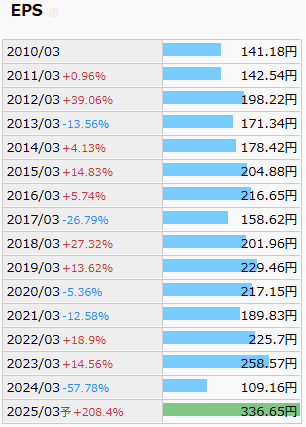

(8309)三井住友トラストホールディングス

三井住友トラストホールディングスは、金融業界で広範な事業を展開している企業です。

信託財産の残高において、業界でトップの地位を占めています。

配当金は1株当たり145円で、利回りは約4.12%です。

配当性向は約40.6%で、4年連続増配を続けています。

過去10年間の経常収益とEPSは右肩上がり。

過去10年間の株価チャートは右肩上がりとなっています。

過去10年間の平均PERは約10.34倍で、2025年の予想EPS336.65円から計算すると、適正価格は約3,480円になります。

権利確定月は3月と9月です。

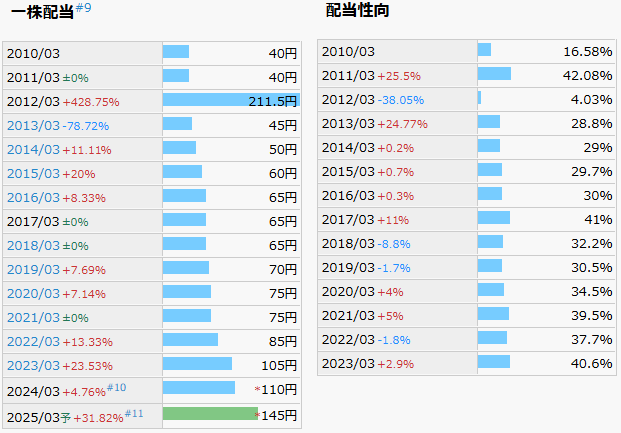

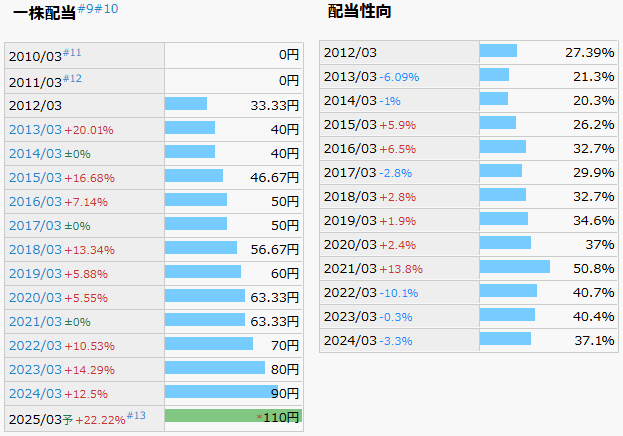

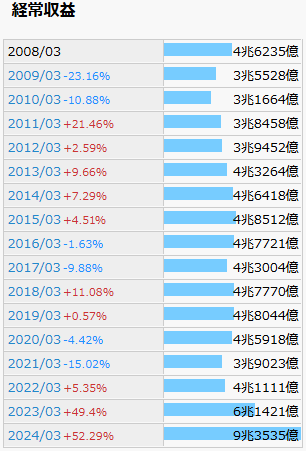

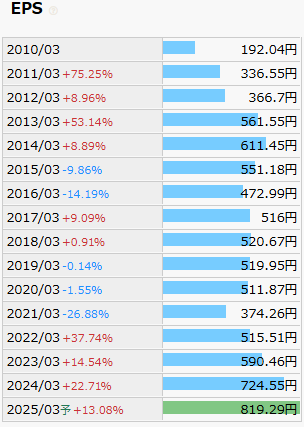

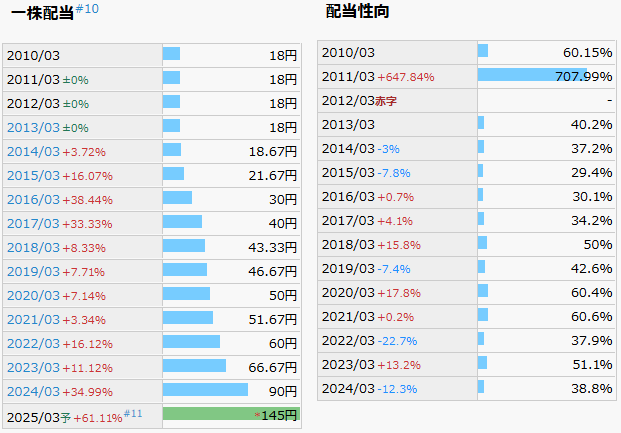

(8316)三井住友フィナンシャルグループ

三井住友フィナンシャルグループは、三井住友銀行、SMBC日興証券、カード事業など、多岐にわたる金融サービスを提供しています。

三大メガバンクの一角で、規模と影響力を持つ日本の主要な金融機関であり、国内外の大規模な企業や個人の金融取引を支えています。

配当金は1株当たり330円で、利回りは約3.33%です。

配当性向は約37.1%で、4年連続増配を続けています。

図では配当金が110円になっていますが、これは今年の10月1日に株式分割があるためです。

過去10年間の経常収益とEPSは右肩上がり。

過去10年間の株価チャートは右肩上がりとなっています。

過去10年間の平均PERは約8.98倍で、2025年の予想EPS819.29円から計算すると、適正価格は約7,357円になります。

権利確定月は3月と9月です。

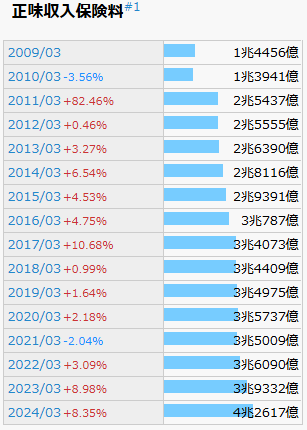

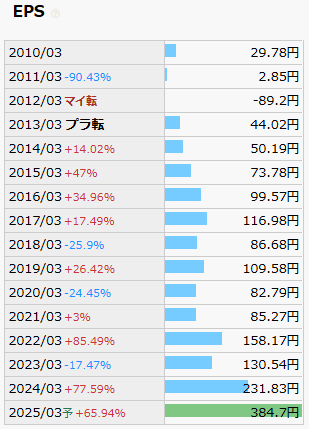

(8725)MS&ADインシュアランスグループホールディングス

MS&ADインシュアランスグループホールディングスは、日本を代表する保険持株会社の一つで、特に損害保険市場において首位級の地位を占めています。

アジアを中心に事業を展開しているほか、欧米市場への拡大も進めています。

配当金は1株当たり145円で、利回りは約4.72%です。

配当性向は約38.8%で、12年連続増配を続けています。

過去10年間の正味収入保険料とEPSは右肩上がり。

過去10年間の株価チャートは右肩上がりとなっています。

過去10年間の平均PERは約11.54倍で、2024年のEPS384.7円から計算すると、適正価格は約4,439円になります。

権利確定月は3月と9月です。

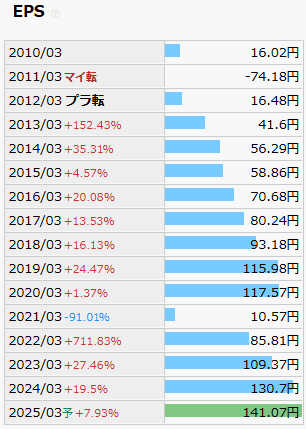

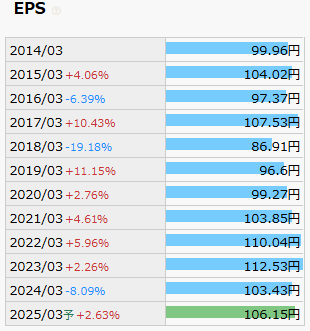

(9434)ソフトバンク

ソフトバンクは、日本を代表する大手通信会社で、『ソフトバンク』および『ワイモバイル』のブランドで携帯電話サービスを展開しています。

また、非通信分野の強化にも力を入れており、ヤフー・ZOZO・ペイペイなどの企業を傘下に持っています。

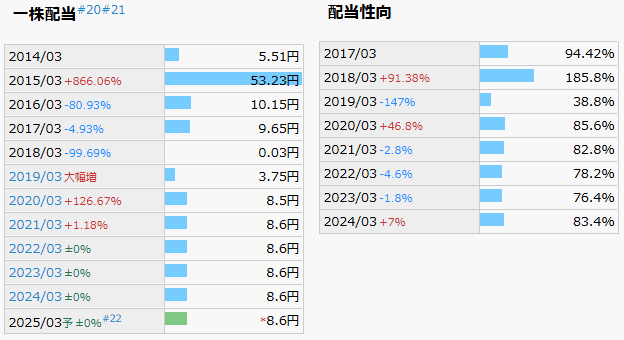

配当金は1株当たり86円で、利回りは約4.42%です。

配当性向は約83.4%です。

図では配当金が8.6円になっていますが、これは今年の10月1日に株式分割があるためです。

2018年上場からの売上高は右肩上がりで、EPSは横ばい。

株価チャートは右肩上がりとなっています。

平均PERは約14.85倍で、2024年のEPS106.15円から計算すると、適正価格は約1,576円になります。

権利確定月は3月と9月です。

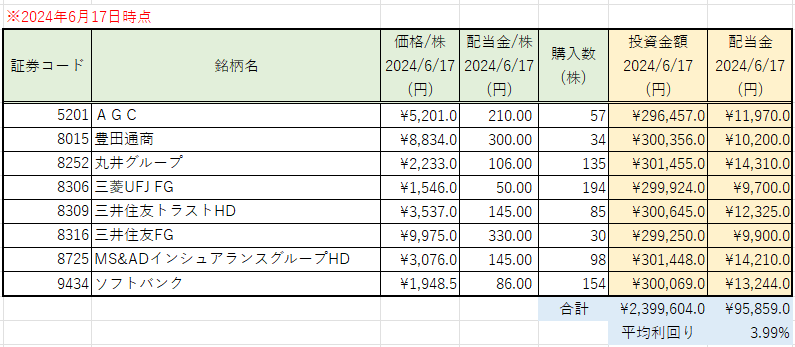

第4話:ポートフォリオの作成例

ここでは、第3話で厳選した8銘柄でポートフォリオを作成した例を紹介します。

- 第3話で紹介した8銘柄。

- 新NISAの成長投資枠で、年間非課税枠の最大240万円分を投資した場合を想定。

- 各銘柄に均等に投資する。

- 単元未満でも購入する。

- 価格と利回りは、2024年6月17日時点で計算。

結果、現時点の配当金は年間95,859円、平均利回りは3.99%になりました。

利回りは『三菱UFJ日経平均高配当利回り株ファンド』を買うより0.87%高いです。

新NISAなら非課税で受け取れるので、この額面がそのまま利益になります。

銀行や保険といった、金融セクターに偏ったポートフォリオになりました。

高配当利回りの投資信託は買いか:まとめ

- 投資信託は、手間をかけずに分散投資できる。

- 投資信託は、リターンが市場平均に近づくので、利回りが低くなりがち。

- 投資信託は、業績の悪い銘柄も混ざっている。

- 高配当の投資信託を買うなら、

現状は『三菱UFJ日経平均高配当利回り株ファンド』がオススメ。 - 個別株で自作のポートフォリオを作れば、投資信託よりも高い利回りを狙える。

以上、各投資信託の構成銘柄を確認すると、業績が思わしくなかったり、減配している銘柄も多数含まれています。

自分でポートフォリオを組んだ方が利回りを上げられますし、業績の悪い銘柄も排除できます。

それでも、やはり個別株は難しそうだと思う人は、投資信託を選ぶと良いでしょう。

本記事の内容は、youtubeでも視聴することができます。

コメント