今回は、かんちさんの『【超完全版】ほったらかしで年間2000万円入ってくる、超★高配当株投資入門「自分年金」を増やす最強の5ステップ』について解説します。

かんちさんは、元消防士で、現在は専業投資家となっています。

投資歴は40年に及び、その間に資産を約8億円まで増やし、年間2,000万円以上の配当金を得るに至っています。

そんなかんちさんの投資スタイルは、『日本の高配当株や優待株への分散投資および長期投資』です。

かんちさん自身は『貯株』と呼んでいます。

- 高配当株中心のポートフォリオ(高配当株5:優待株3:成長株2)。

- 購入銘柄に明確な判断基準を設けている。

- 基本的に一度買ったら売らない。

- 現金は残さず、フルポジションで投資。

- 時間をかけない。

このスタイルを貫いた結果、保有銘柄数は600を超えており、超がつくほど分散を行っています。

オルカンなら何千と分散されていますし、個別銘柄への投資でもそのくらい分散しても良いのかもしれませんね。

- かんち式高配当株を探す5つのステップ

- かんち流3つの買い時

- かんちさんオススメの優待株3選

- かんちさんオススメの高配当株3選

この記事を読めば、短期間で億りびとになるのは難しくとも、手間をかけず、リスクも抑えつつ、安定した不労所得を得られるようになるでしょう。

第1話:かんち式高配当株を探す5つのステップ

ここでは、かんちさんが実践している、高配当株の探し方を5つのステップに分けて解説します。

ステップ1.配当利回り3.5%以上の銘柄を抽出する

配当利回りは、株価に対する配当の割合を示します。

3.5%以上の利回りを持つ銘柄を選ぶことで、投資からの収益性を確保します。

近年は株価の上昇に伴い、利回りが低くなっているので、利回り3%以上からでも良いでしょう。

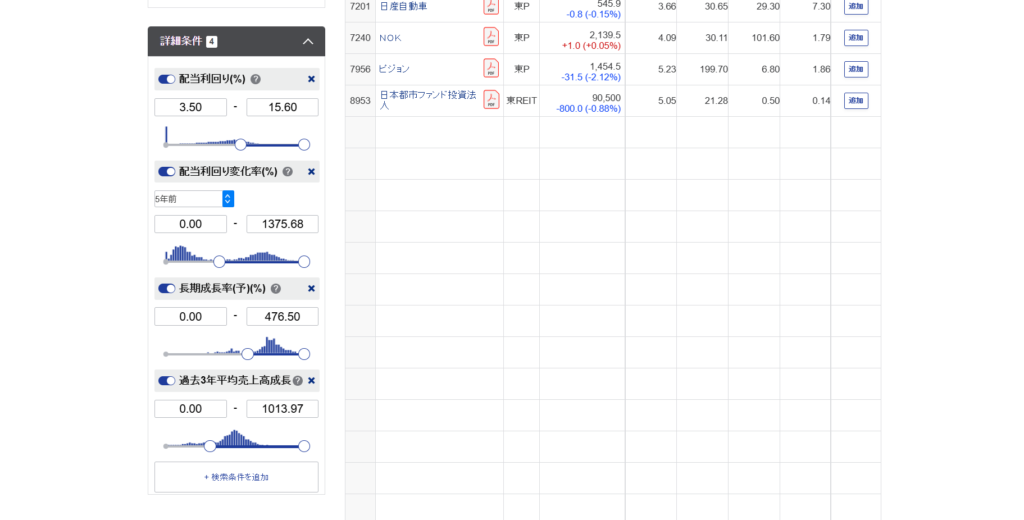

抽出方法は、本書では『マネックス証券』の『銘柄スカウター』が紹介されていますが、ここでは、『SBI証券』の『銘柄スクリーニング』を利用します。

検索条件を追加し、『財務』-『配当利回り』を適用します。

次に配当利回りの下限を3.5%に設定します。

結果、利回り3.5%以上の銘柄は699件。(2024年6月29日時点)

3.0%以上の銘柄まで広げると、1,122件あることがわかりました。

これだけ候補があれば買いたい銘柄も見つかるでしょう。

逆に多すぎて探す気力が失せますが……。

ステップ2.増収増益・増配の銘柄だけを絞り込む

ステップ1で抽出した銘柄からさらに、増収増益や増配を続けている企業に候補を絞り込みましょう。

増収増益は企業の成長を示し、増配は配当が安定して増加していることを意味します。

これらの数字は、かんちさん曰く、厳密である必要は無く、毎年およそ右肩上がりになっていればOKだそうです。

ポイントとなるのは『継続性』なのです。

単年度だけ伸びていても意味がないわけですね。

さらに、業績が伸びているならば、配当も増配されるのが自然です。

株主還元に積極的かどうかが問われますね。

増収増益や増配の絞り込み方は、本書では、マネックス証券の銘柄スカウターで業績の推移を確認するとなっていますが、ここでは、ステップ1の『銘柄スクリーニング』に、続けて条件を付け加えていきます。

加える条件は『過去3年平均売上成長率(予)』『長期成長率(予)』『配当利回り変化率(%)』です。

それぞれ、3から5年分の売上・EPS・配当の変化を表しています。

各パラメータの下限を0以上に設定し、配当利回り変化率は5年前から変化とします。

こうすることで、近年右肩上がりの増収増益・増配を続けている銘柄のみに絞ることができます。

結果、18銘柄が残りましたね。

さらに余裕があれば、総資産や自己資本が増えているか、有利子負債や準有利子負債が減っているか、自己資本が減っているのであれば、それは設備投資や研究開発費などの先行投資に充てられているのかをチェックしましょう。

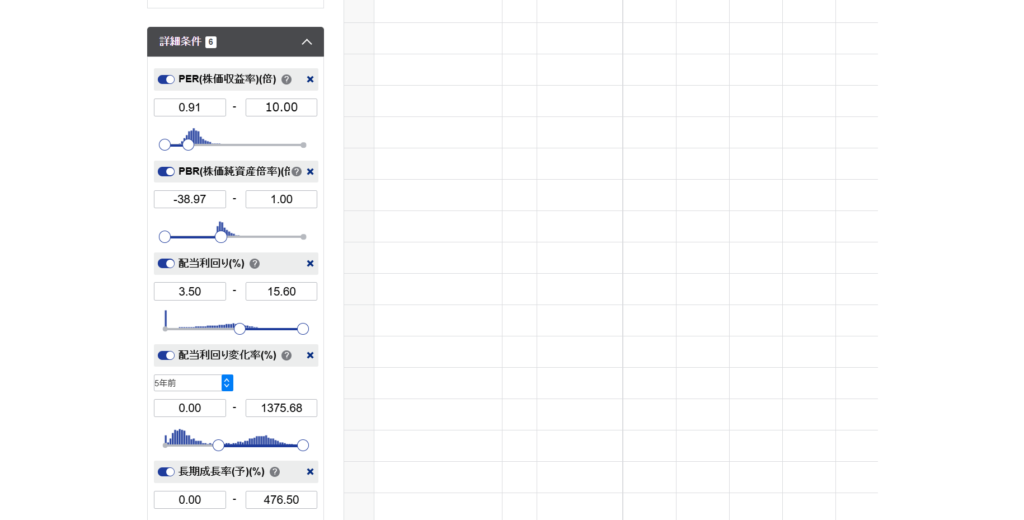

ステップ3.『PER×PBR=15倍以上』の割高株を除外する

さらに、PERとPBRを掛けて15倍以上になる銘柄を除外します。

PER(株価収益率)とPBR(株価純資産倍率)の積が15倍以上の銘柄は、割高と判断できるためです。

これも続けて『銘柄スクリーニング』の『財務』から、『PER(株価収益率)』と『PBR(株価純資産倍率)』を加えます。

PERは10倍以下、PBRは1倍以下にしましょう。

PERとPBRを掛けて15倍以上になるかどうかは、厳密である必要はありません。

パッと見て超えていなければOKです。

結果、4銘柄が残りましたね。

ステップ4.一時的な要因で株価上昇の銘柄を除外する

一時的なニュースやイベントによって株価が上昇している銘柄は、その後価格が下落するリスクがあります。

長期的な視点で安定した投資を目指すためには、これらの銘柄を避けることが重要です。

ここでもやはり『継続性』が大事なわけです。

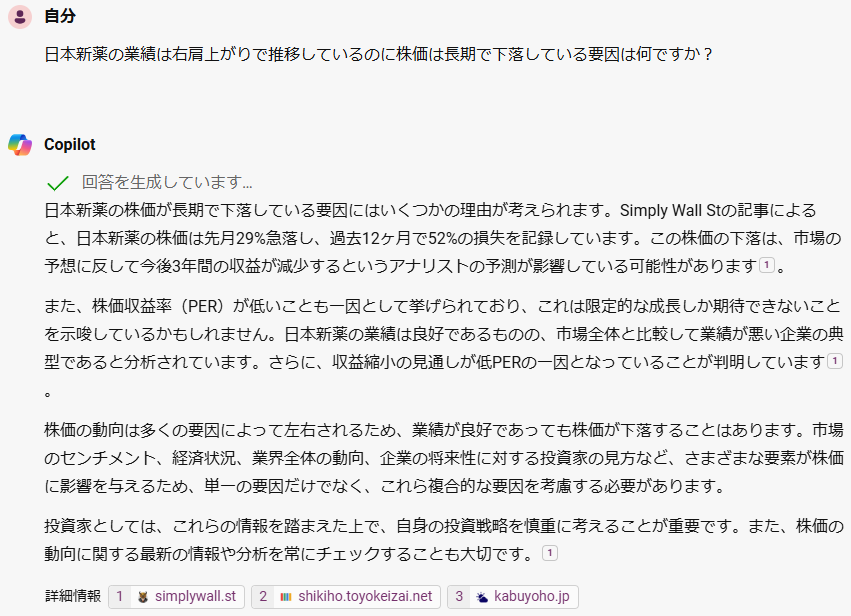

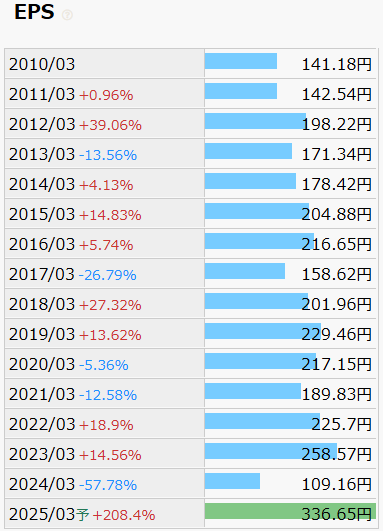

その継続性を確認するために、ここからは個別に、ここまでのステップで絞った4銘柄のなかから、(4516)日本新薬を確認してみましょう。

日本新薬は、創業以来、医薬品の研究開発に注力し、特に泌尿器科や血液内科、そして難病・希少疾患治療薬の開発において多くの成果を上げています。

これらの分野は、患者数が少ないために他の大手製薬会社が手を出しにくいニッチな市場であり、日本新薬はこれらの分野での専門性を高め、競争優位を築いています。

また、機能食品の開発にも注力しており、医薬品と機能食品の両方で事業を展開しています。

確認には『IR BANK』を用います。

検索窓から証券コードを入力し『決算』をクリック。

すると会社業績や財務状況、キャッシュフローの推移や配当推移が表示されます。

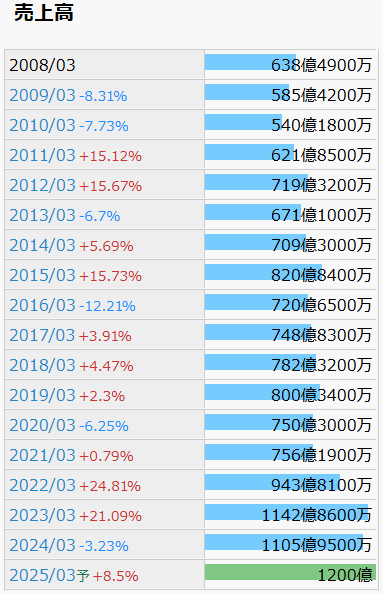

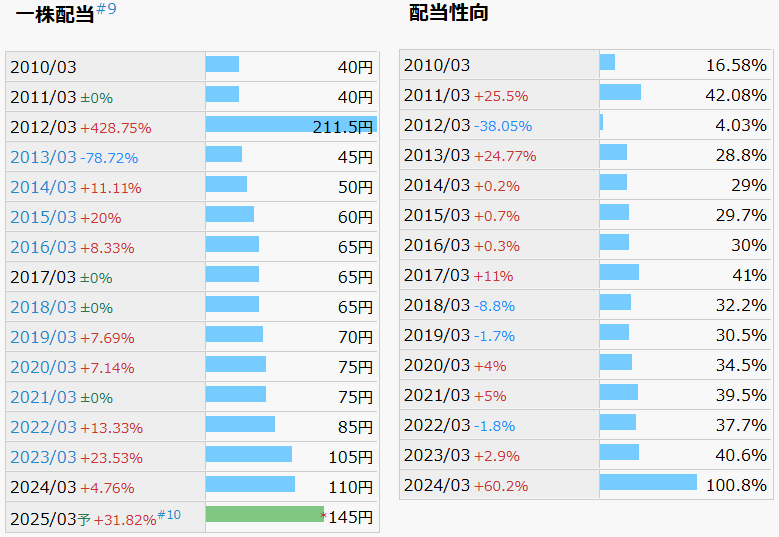

実際に日本新薬の業績を見てみると、売上やEPSは右肩上がり。

資産は順調に増え、有利子負債はほぼないことがわかりますね。

キャッシュは潤沢に積み上がっており、配当性向は32.3%なので、増配の余地がありそうです。

配当金は1株当たり124円で、利回りは約3.85%です。

2024年までは12年連続で増配を続けていたので、今後も期待したいですね。

株価は10年チャートで、下落しています。

平均PER32.27倍で、2025年の予想EPS363.76円から計算すると、適正価格は約11,738円になります。

権利確定月は3月と9月です。

業績は良いのに売られているため、かなり割安になっていますね。

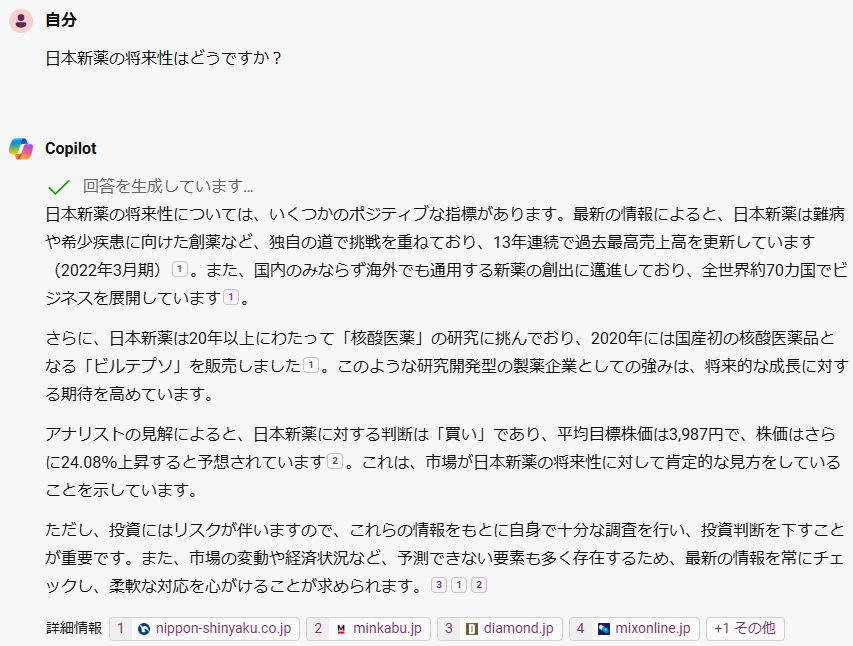

AIの分析では、今後の成長性が指摘されています。

一方で、将来性について、ポジティブな分析も行われています。

結局どちらに転ぶのか、未来は不確定というわけですね。

それでも割安であることに変わりはないし……何とか損せずに買えないかしら?

ステップ5.厳選した銘柄を株価が下がったところで買う

いくら良い銘柄だと判断しても、現実的に含み損を抱えてしまうと売りたくなってしまうのが人の性です。

狼狽売りしないためにも、購入タイミングが重要となるのです。

- 配当利回り3.5%以上の銘柄に絞る。

- さらに増収増益・増配の銘柄だけに絞る。

- さらにPER10倍以下・PBR1倍以下の銘柄だけに絞る。

- 一時的な要因で株価が変動している銘柄を除く。

- 厳選した銘柄の株価が下がったタイミングで買う。

第2話:かんち流3つの買い時

では、具体的にどんなタイミングで買えば良いのでしょうか?

割安になったタイミングで買うことが鉄則になります。

購入タイミング1.暴落後

たとえば、2020年に起きた新型感染症による暴落や、2008年から2009年にかけて起きたリーマンショックなど、市場全体が一斉に下落したときは、優良な銘柄であっても叩き売られるので購入のチャンスとなります。

株価が下がれば、相対的に利回りが上がるので、少ない資金でもより多くの配当金を得ることができます。

暴落後、セリングクライマックスやゴールデンクロスが形成されれば、絶好の購入タイミングとなるでしょう。

購入タイミング2.公募増資後

公募増資とは、企業が新たに株式を発行する際、一般の投資家から株主を募って増資する方法です。

公募増資によって調達した資金は、企業側からすると、返済義務がなく、長期的な事業投資に充てやすいというメリットがあります。

また、財務指標が改善するため、会社の信用度も上がり、さらに、株式数が増加するため、市場での流動性が高まり、出来高が増えることで株の上昇につながる可能性もあるのです。

一方で、投資家側からすると、株式の希薄化が起き、保有している株式の価値が下がってしまうデメリットがあります。

目先の株価は下落するでしょうが、業績を伸ばすための公募増資であるならば、最終的に株価は上がっていくはずです。

短期的な下落は絶好の買い場になるわけですね。

でも、暴落も公募増資も、いつ起きるかわからないからずっと買えずに、投資の機会損失を招いてしまいそうですよね……。

購入タイミング3.買いたい銘柄の目標株価を設定する

目標株価を設定するためには、ファンダメンタル分析やテクニカル分析など、様々な方法がありますが、一例としてUP主は、過去平均のPERと来期予想のEPSから割安な株価を判断しています。

ただし、この方法は、どこからどこまでのデータを切り取るかで結果が変わってしまうため、鵜呑みにはせず、およその目安としてください。

PERは、株価収益率のことで、一般的にPERが高ければ割高、低ければ割安と判断できます。

EPSは、1株当たりの純利益のことで、企業の業績が良ければ基本的にEPSは増加し、それに伴って株価も伸びていくものなのです。

株価=PER×EPS

以上を踏まえて、現在のPERが過去平均のPERよりも低ければ、EPSが伸びていても割安で放置されているか、EPSが一定だとしても株価が低く抑えられていることになります。

つまり、割安水準にあるといえるわけですね。

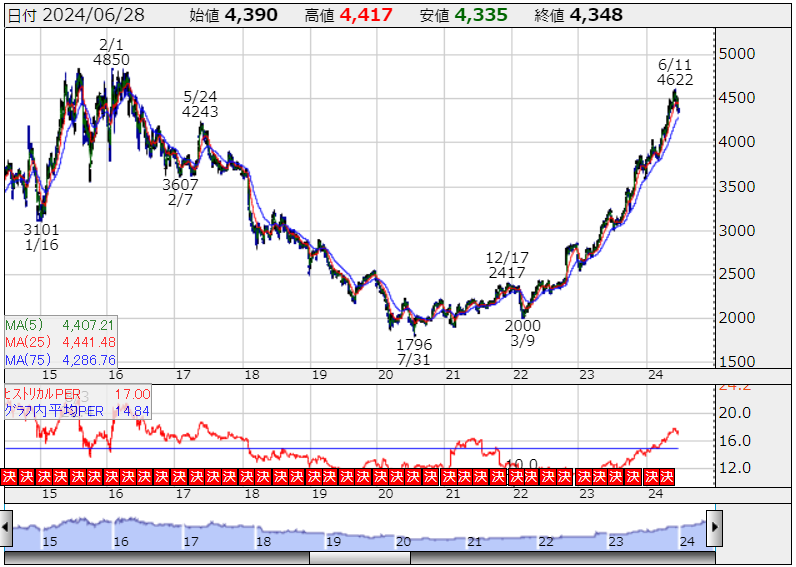

過去平均のPERは『株探』のチャートの『ヒストリカルPER』で確認できます。

ただし、有料のプレミアム会員にならないと見ることができません。

お金をかけずに確認したい場合は、『IR BANK』で各企業のPERを参照し、手動で計算するなどの方法はあります。

当ブログをご覧いただくのが一番ラクでかつ無料ですよ(笑)

買いたい銘柄の目標株価が決まったら、SBI証券の場合ですが、『スマートアラート』を設定しておけば報せてもらえます。

第3話:かんちさんオススメの優待株3選

ここでは、本書で紹介されている優待株のうち、オススメの3銘柄を紹介します。

ただし、情報は古くなっている可能性があります。

最終的な確認や売買判断は、ご自身で行ってください。

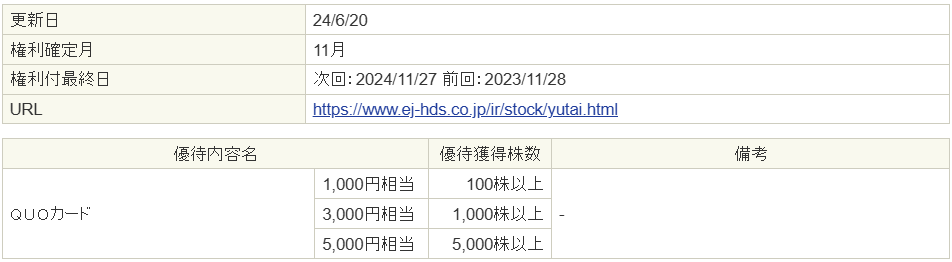

(2153)E・J HD

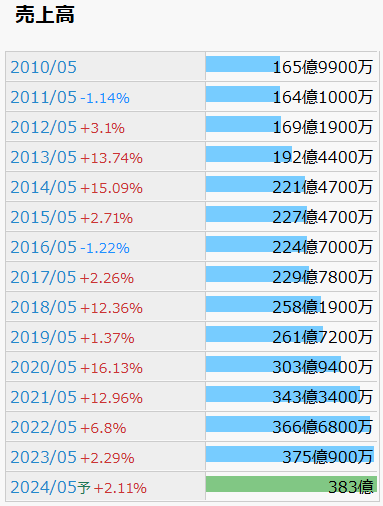

E・J HDは、国内有数の建設コンサルタントグループとして、関連会社16社を擁し、全国に事業拠点を展開しています。

官公庁工事を主要な事業の柱としており、社会資本整備に関わるソリューション・コンサルタント企業集団を目指しています。

優待は100株以上保有で1,000円相当のクオカードが贈られます。

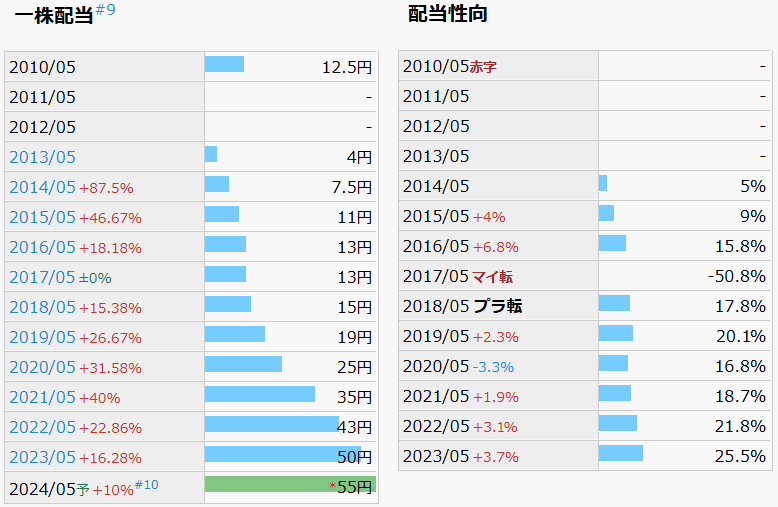

配当金は1株当たり55円で、利回りは約2.88%です。

配当性向は約25.5%で、7年連続増配を続けています。

優待と配当を合わせた総合利回りは約3.40%です。

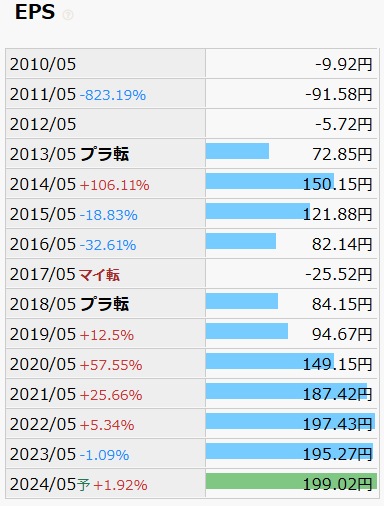

売上高とEPSは右肩上がり。

過去10年間の株価チャートは右肩上がりとなっています。

過去平均PERは約7.16倍で、2025年の予想EPS199.02円から計算すると、適正価格は約1,424円になります。

となると、現状は割高ということになりますね。

権利確定月は配当は5月のみの一括配当で、優待は11月です。

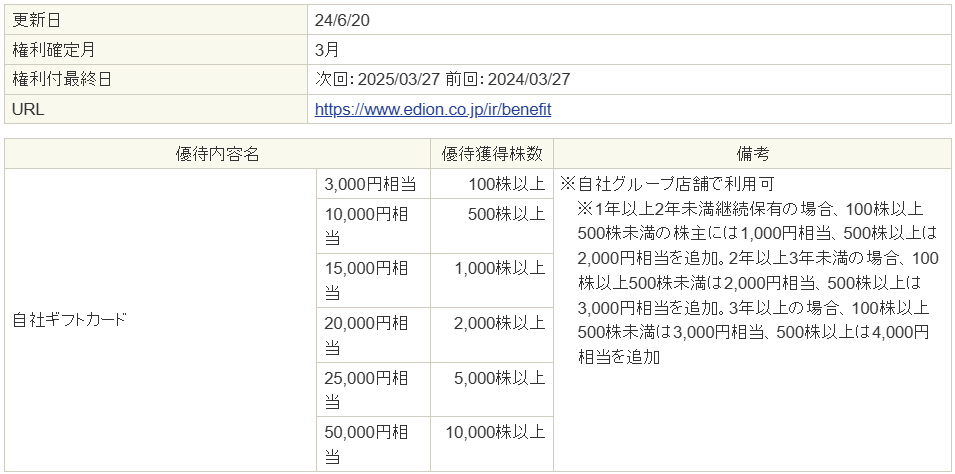

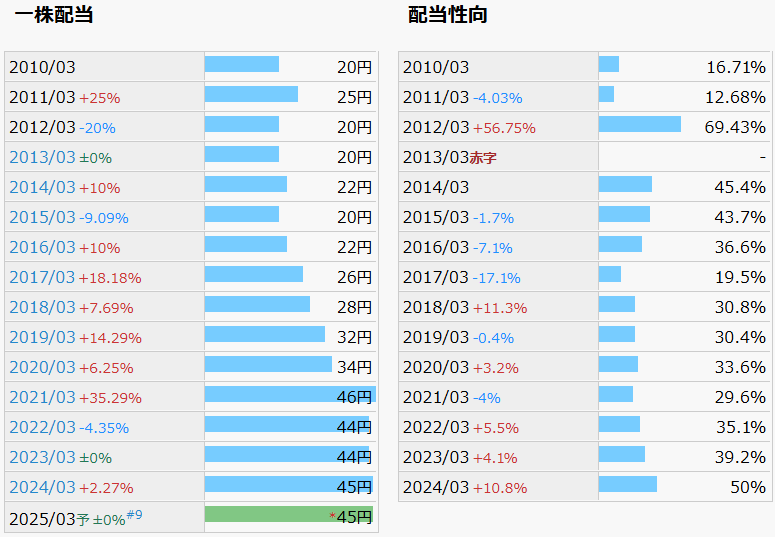

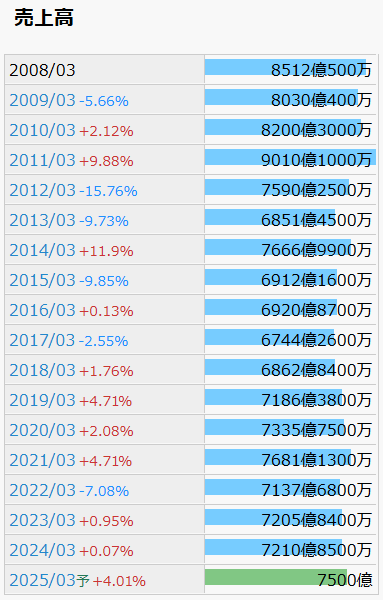

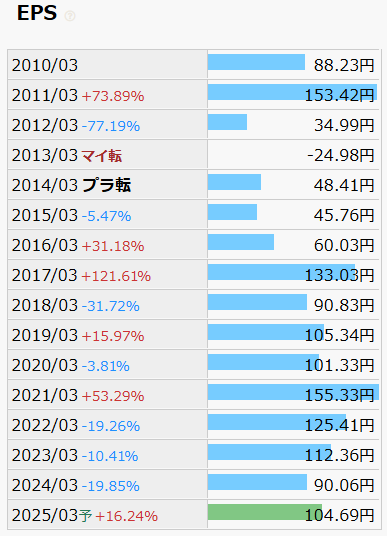

(2730)エディオン

エディオンは、家電量販店として日本で上位に位置しており、特に中部地方と西日本を主な市場としています。

2012年には、全国の店舗名を『エディオン』に統一し、ブランドの認知度を高めました。

また、家電販売だけでなく、リフォーム事業にも力を入れており、この分野での強みを持っています。

優待は100株以上保有で、3,000円相当の自社ギフトカードが贈られます。

配当金は1株当たり45円で、利回りは約2.77%です。

配当性向は約50.0%で、増配傾向を続けています。

なお、2022年に減配しているように見えますが、これは2021年に記念配5円があったためです。

優待と配当を合わせた総合利回りは約4.61%です。

売上高とEPSは横ばい。

過去10年間の株価チャートは右肩上がりとなっています。

過去平均PERは約11.24倍で、2025年の予想EPS104.69円から計算すると、適正価格は約1,176円になります。

となると、現状は割高ということになりますね。

権利確定月は3月と9月です。

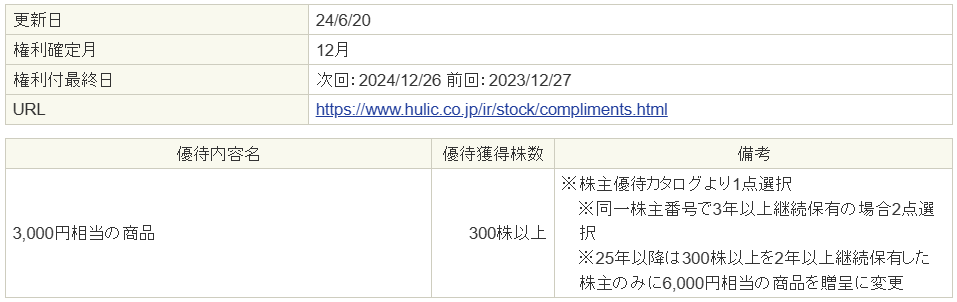

(3003)ヒューリック

ヒューリックは、不動産関連の事業を中心に展開している企業です。

旧富士銀行の銀行店舗ビル管理からスタートし、都区内の駅近接ビルを中心に、好物件を所有しており、物件多角化を進めています。

優待は300株以上保有で3,000円相当のカタログギフトが贈られます。

ただし、2025年以降は、300株以上を2年以上継続保有した株主に対し、6,000円相当のカタログギフトが贈られるように変更されますので、注意しておきましょう。

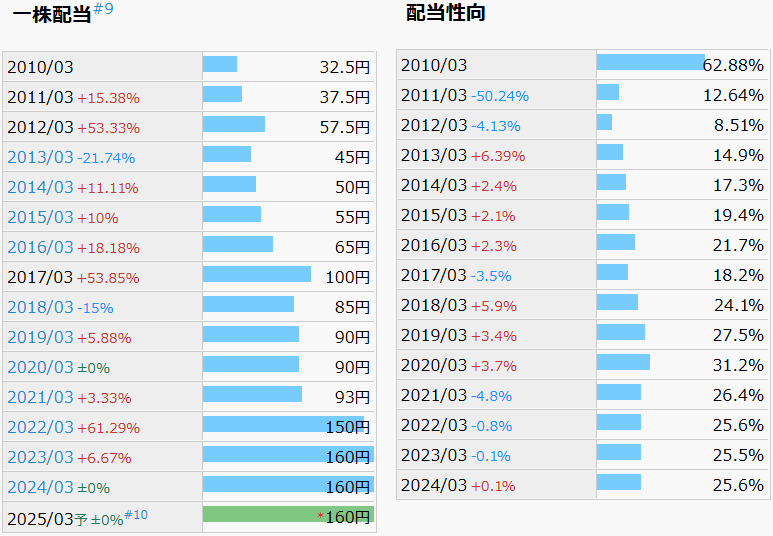

配当金は1株当たり52円で、利回りは約3.65%です。

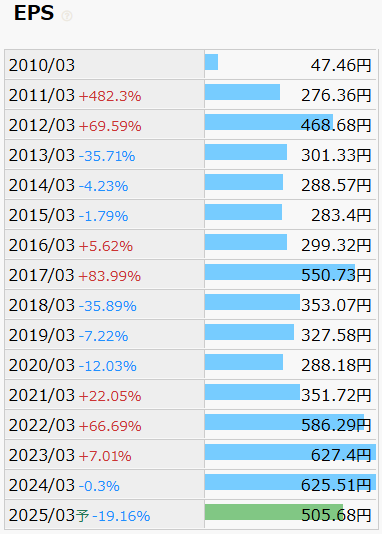

配当性向は約40.2%で、12年連続増配を続けています。

優待と配当を合わせた総合利回りは約4.34%です。

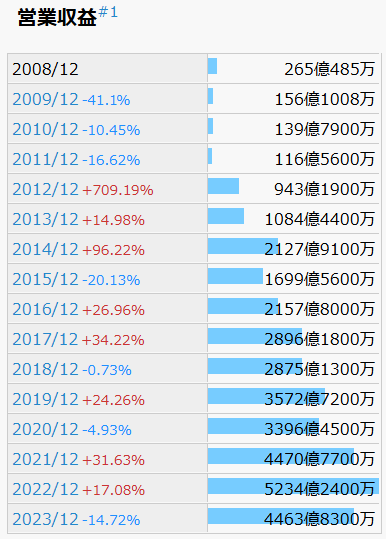

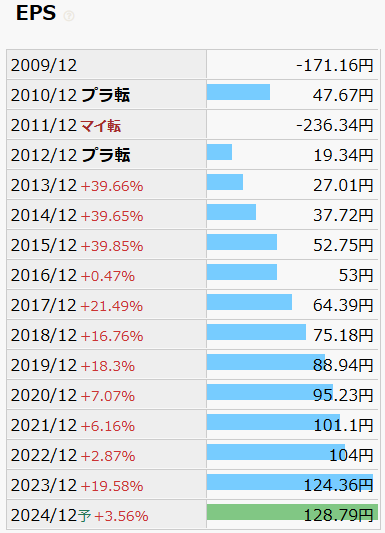

営業収益とEPSは右肩上がり。

過去10年間の株価チャートは、波があるものの右肩上がりとなっています。

過去平均PERは約17.53倍で、2024年の予想EPS128.79円から計算すると、適正価格は約2,257円になります。

となると、現状は割安ということになりますね。

権利確定月は3月と9月です。

第4話:かんちさんオススメの高配当株3選

ここでは、本書で紹介されている高配当株のうち、オススメの3銘柄を紹介します。

こちらも、情報は古くなっている可能性があります。

最終的な確認や売買判断は、ご自身で行ってください。

(6623)愛知電機

愛知電機は、中部電力系の変圧器メーカーであり、特に柱上変圧器の分野で強みを持っています。

モーター事業を収益の柱として成長させており、プリント基板の育成にも力を入れています。

優待は100株以上を1年以上継続保有した株主に対し、3,000円相当の選べるギフトが贈られます。

配当金は1株当たり160円で、利回りは約3.71%です。

配当性向は約25.6%で、増配傾向を続けています。

なお、2018年に減配しているように見えますが、これは2017年に記念配25円があったためです。

優待と配当を合わせた総合利回りは約4.49%です。

売上高は右肩上がりで、EPSは横ばい。

過去10年間の株価チャートは、波があるものの、右肩上がりとなっています。

過去平均PERは約7.60倍で、2025年の予想EPS505.68円から計算すると、適正価格は約3,843円になります。

となると、現状は割高ということになりますね。

権利確定月は3月と9月です。

(8309)三井住友トラストHD

三井住友トラストHDは、金融業界で広範な事業を展開している企業です。

信託財産の残高において、業界でトップの地位を占めています。

優待はありません。

配当金は1株当たり145円で、利回りは約3.95%です。

配当性向は約100.8%で、4年連続増配を続けています。

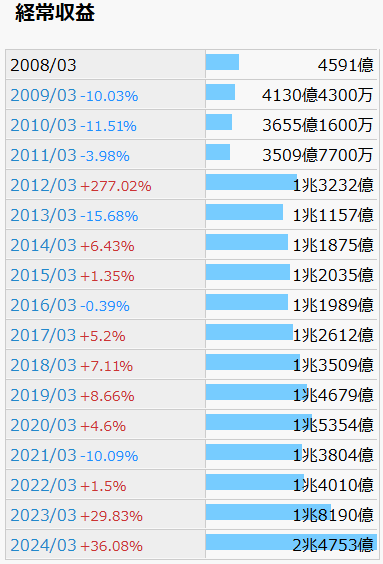

経常収益とEPSは右肩上がり。

過去10年間の株価チャートは、右肩上がりとなっています。

過去平均PERは約10.33倍で、2025年の予想EPS336.65円から計算すると、適正価格は約3,477円になります。

となると、現状は割高ということになりますね。

権利確定月は3月と9月です。

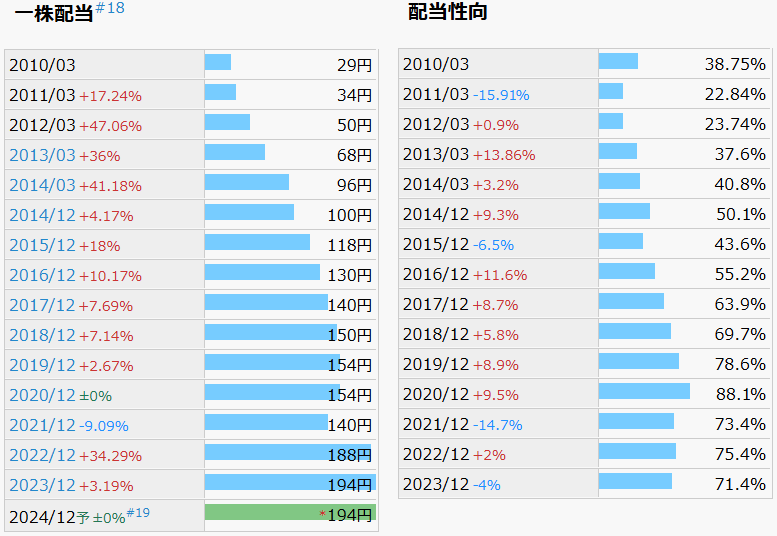

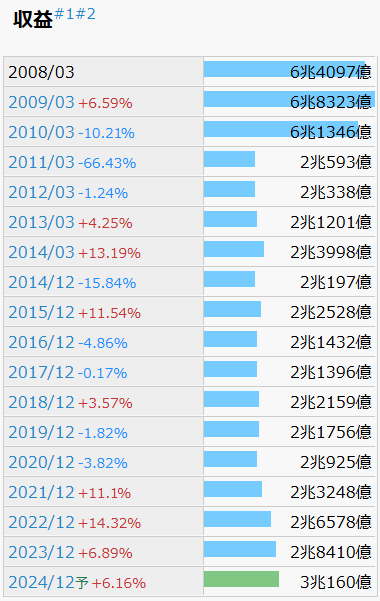

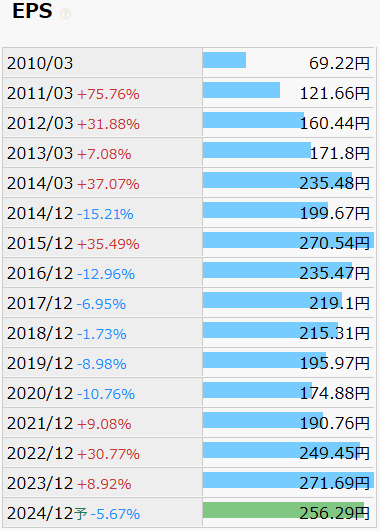

(2914)JT

JTは、たばこ事業を国内外で展開する世界大手企業で、加熱式たばこ『プルームX』も拡販しています。

また、食品や医薬品事業も展開しており、多角化しています。

優待はありません。

配当金は1株当たり194円で、利回りは約4.46%です。

配当性向は約71.4%で、2021年に減配があったものの、それ以外は増配を続けています。

収益は右肩上がりで、EPSは横ばい。

株価チャートは、2020年以降は右肩上がりとなっています。

過去平均PERは約14.84倍で、2024年の予想EPS256.29円から計算すると、適正価格は約3,803円になります。

となると、現状は割高ということになりますね。

権利確定月は6月と12月です。

超★高配当株投資入門:まとめ

- 高配当株で、増収増益・増配傾向にある銘柄に絞る。

- 割安なタイミングで分散・長期投資する。

- 高配当株と株主優待株の組み合わせでリターンを最大化する。

- 配当金と株主優待を活用して生活費をまかなう。

各オススメ銘柄の利回りと配当を列挙します。

| 証券コード | 銘柄名 | 配当利回り | 株主優待 |

| 2153 | E・J HD | 2.88% | 100株以上保有で 1,000円相当のクオカード |

| 2730 | エディオン | 2.77% | 100株以上保有で 3,000円相当の自社ギフトカード |

| 3003 | ヒューリック | 3.65% | 300株以上保有で 3,000円相当のカタログギフト |

| 6623 | 愛知電機 | 3.71% | 100株以上1年以上保有で 3,000円相当の選べるギフト |

| 8309 | 三井住友トラストHD | 3.95% | 無し |

| 2914 | JT | 4.46% | 無し |

以上、本動画では紹介しきれていない、かんちさんが資産を築くまでのプロセスや、分散投資の重要性などを知りたい人は、ぜひ本書をご覧ください。

- 1億円まで増やすための段階的なプロセス

- 株の6つの売りどき

- 優待クロスの手法

- 投資以前に大切なことなど

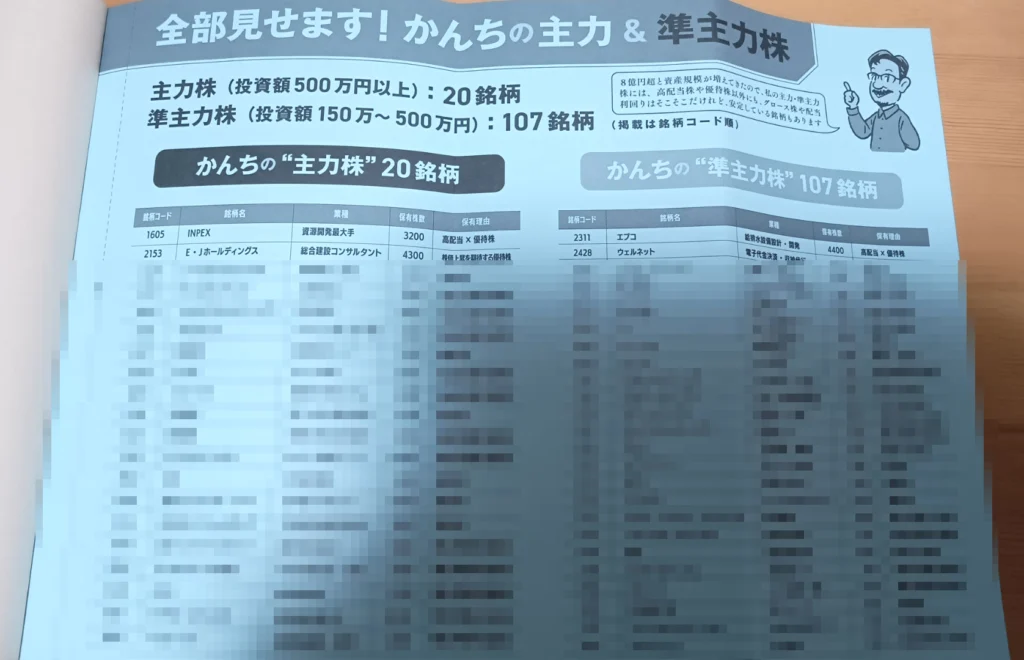

本書では、かんちさんが実際に保有している銘柄のうち、主力株20銘柄と準主力株107銘柄も公開されています。

個別の優良銘柄が大量に紹介されているので、これだけでも購入する価値がありそうですね。

本記事の内容は、youtubeでも視聴することができます。

コメント