今回は、日経連続増配指数について、投資信託と個別株を比べ、どっちで買うとお得かを検証しました。

日経連続増配株指数は、日本経済新聞社が2023年6月に算出・公表を開始した新しい株価指数です。

この指数は、10年以上連続して配当を増やしている国内企業の上位70銘柄で構成されています。

連続増配株は、安定した収益を背景に継続的に配当を増やしている企業が多く、長期的なリターンが期待できます。

また、健全な財務体質を持つ企業が多く、安定したキャッシュフローを生み出しています。

さらに、生活必需品など、景気に左右されにくい業種の構成比率が高いのも特徴です。

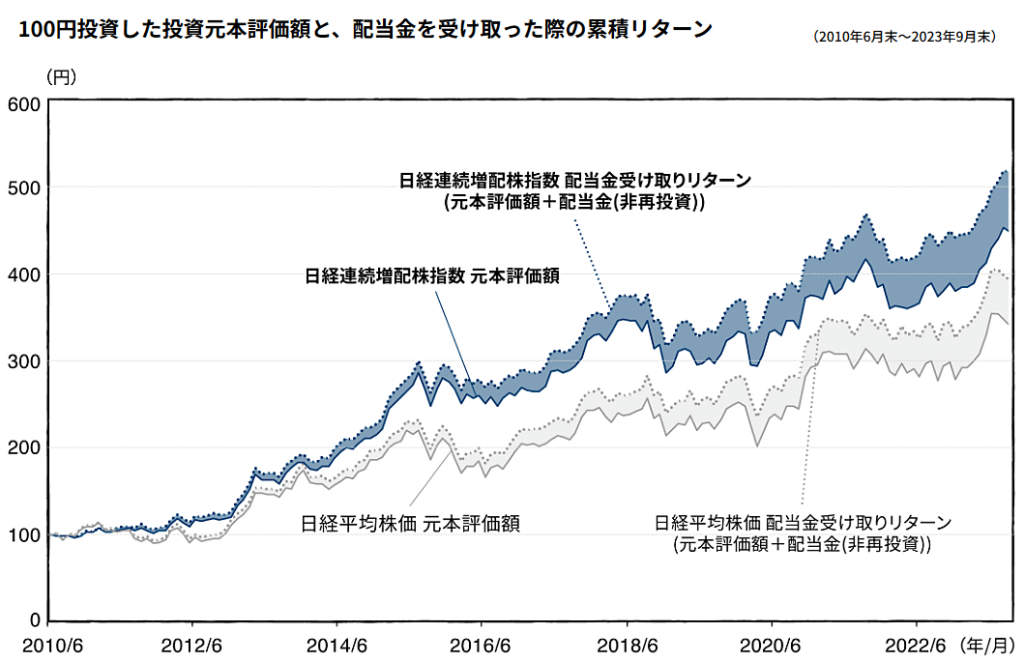

過去のデータによると、日経連続増配株指数は日経平均株価を上回るパフォーマンスを示しており、特に市場が下落する局面での耐久性が高いとされています。

引用元:大和アセットマネジメント

この指数に連動するインデックスファンド(投資信託)が存在し、投資家はこれらの金融商品を通じて日経連続増配指数のパフォーマンスに投資することができます。

具体的には、大和 iFreeNEXT 日経連続増配株指数(資産成長型/年4回決算型)がこれに該当します。

ちなみに、この指数に連動するETFは、現状は存在しません。

今回は、この投資信託と個別株を検証します。

また、指数の構成銘柄を調べ、そこから厳選した高配当株だけでポートフォリオも作成しました。

- 【投資信託】大和―iFreeNEXT 日経連続増配株指数(資産成長型/年4回決算型)

- 指数を構成するオススメ高配当株9選

- ポートフォリオ作成例

この記事を読めば、自分に合った買い方ができますし、個別で自作ポートフォリオを組むこともできるでしょう。

第1話:【投資信託】大和 iFreeNEXT 日経連続増配株指数

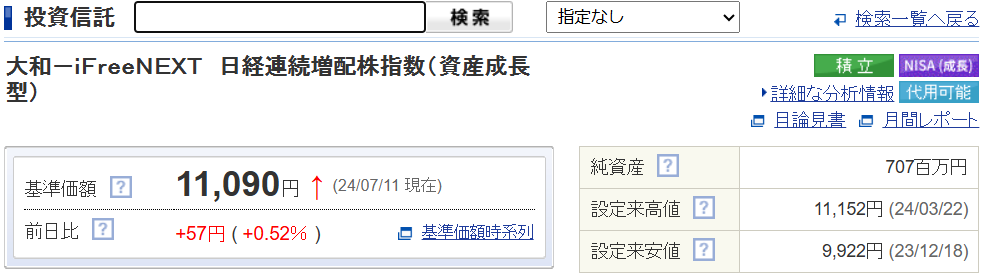

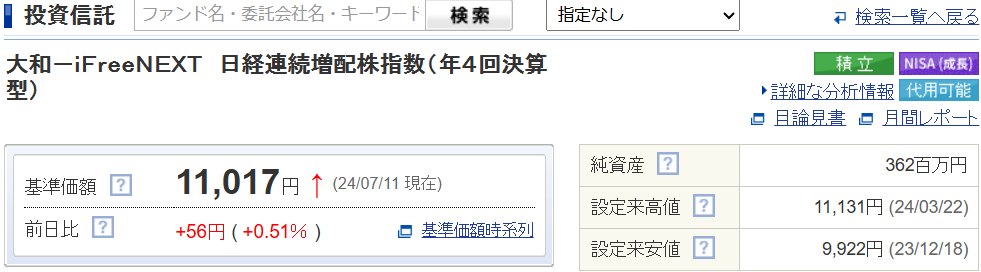

大和 iFreeNEXT 日経連続増配株指数は、日経連続増配株指数に連動する投資信託で、資産成長型と年4回決算型の2種類があります。

- 運用会社が大和アセットマネジメント

- 信託報酬年0.451%(税込)

- 信託手数料0%

- 信託期間が無期限 など

2つの主な違いは、分配金の支払い方法と投資目的です。

資産成長型は、基本的に分配金は支払われず、再投資されます。

分配金を再投資することで、複利効果を狙い、長期的な資産成長を目指します。

長期的に資産を増やしたい投資家に適していると言えるでしょう。

一方、年4回決算型は年に4回、定期的に分配金が支払われます。

定期的な収入を得ることを目指しており、安定したキャッシュフローを確保したい投資家に適していると言えるでしょう。

今回は配当が目的なので、年4回決算型を選びましょう。

再投資したいのであれば、他に良い商品がたくさんありますしね。

しかしこの商品、設定日が2023年11月22日とまだ1年も経っておらず、利回りは未知数となっています。

ただし、2024年1月22日に20円、同年4月22日に50円支払われていることから、年間の分配金は、およそ140円程度になると予測されます。

さらに現状の基準価格が、約10,961円なので、約1.28%程度の利回りになると計算できます。

信託報酬が0.451%なので、最終利回りは約0.83%となるでしょう。

全然高配当じゃないですね。

第2話:指数を構成するオススメ高配当株9選

利回りを上げたい場合は、やはり自作のポートフォリオを作るしかありません。

そこで日経連続増配指数の構成銘柄を調べることで、ポートフォリオ作りの参考にしましょう。

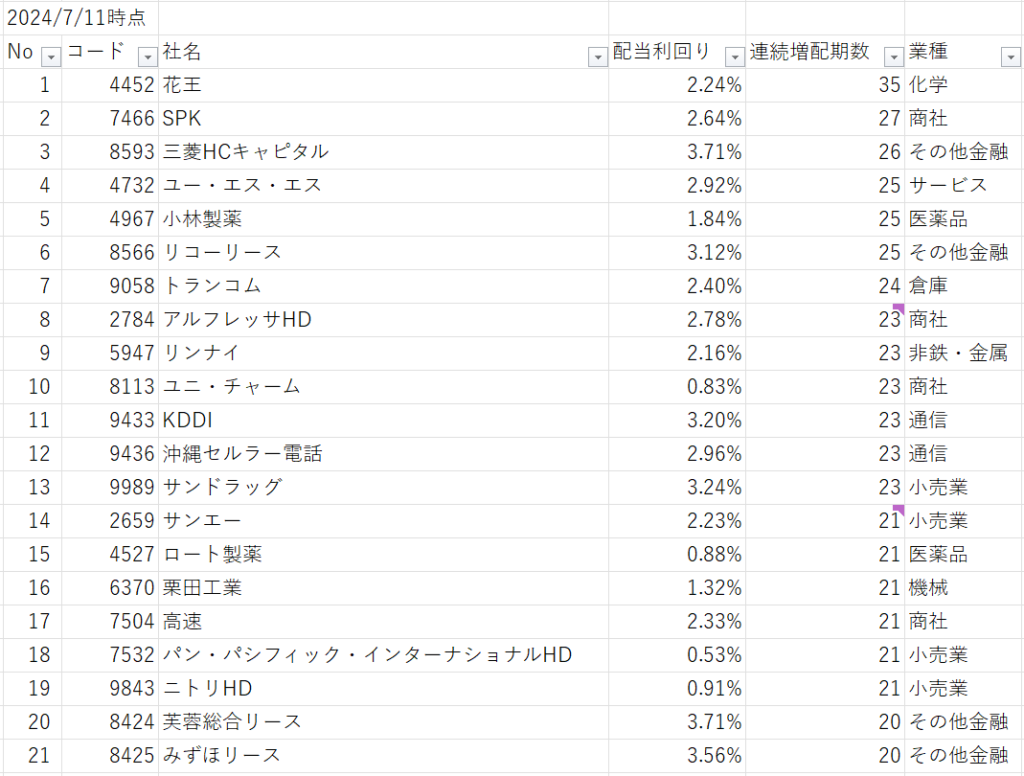

日経連続増配指数の構成銘柄は70あります。

構成銘柄は『日経平均プロフィル』の『指数一覧』―『日経連続増配指数』から銘柄一覧を参照することができます。

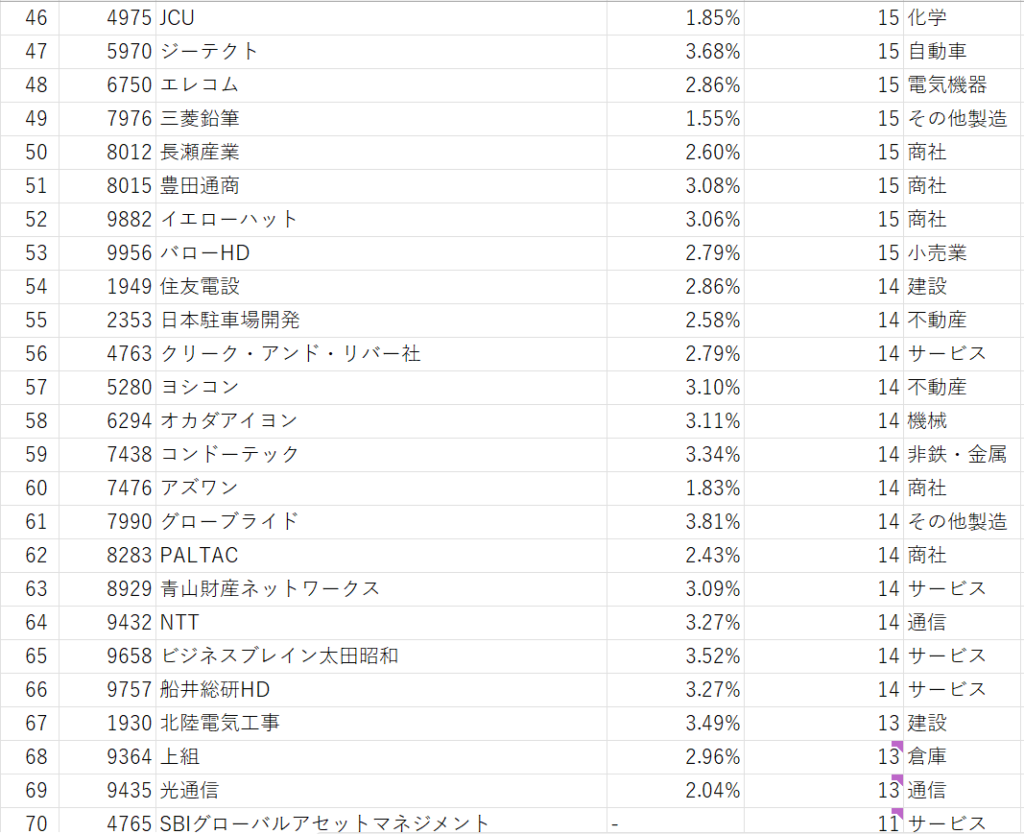

銘柄の一覧はこのとおり。

10年以上連続増配を続けている銘柄ばかりなので、無配・減配のリスクが低いですね。

今回は、このなかから厳選した高配当株を70銘柄紹介します。

- 日経連続増配指数の構成銘柄

- 10年以上連続増配(来期予想も含む)

- 利回り3%以上

- 売上高・営業益・経常益・最終益・EPSの来期予想が過去最高

ただし、情報は古くなっている可能性があります。

最終的な確認や売買判断は、ご自身で行ってください。

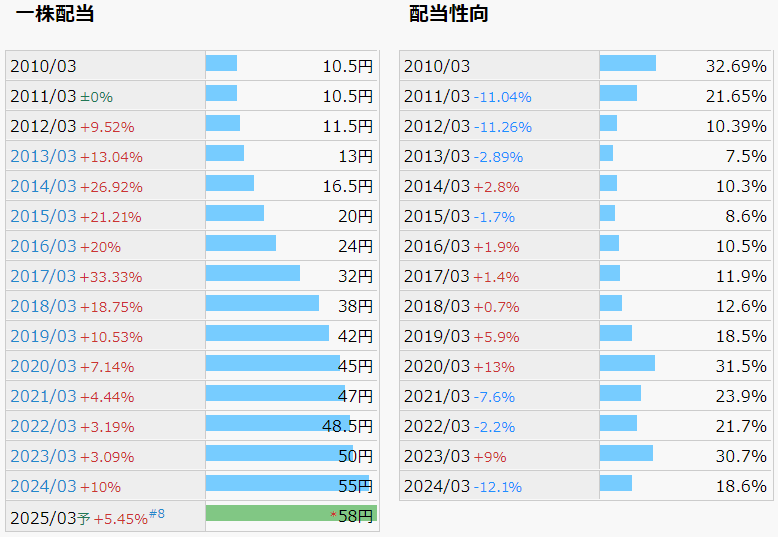

(5280)ヨシコン

ヨシコンは、静岡県を拠点とする企業で、主にマンションや事業用不動産の開発を行っています。

また、REIT(不動産投資信託)の運用も手掛けています。

配当金は1株当たり58円で、利回りは約3.09%です。

配当性向は約18.6%で、14年連続増配を続けています。

売上高や利益は、すべて過去最高予想となっています。

株価チャートは、2020年以降は右肩上がりとなっています。

平均PER4.91倍で、2025年の予想EPS352.0円から計算すると、適正価格は約1,728円になります。

権利確定月は3月のみの一括配当です。

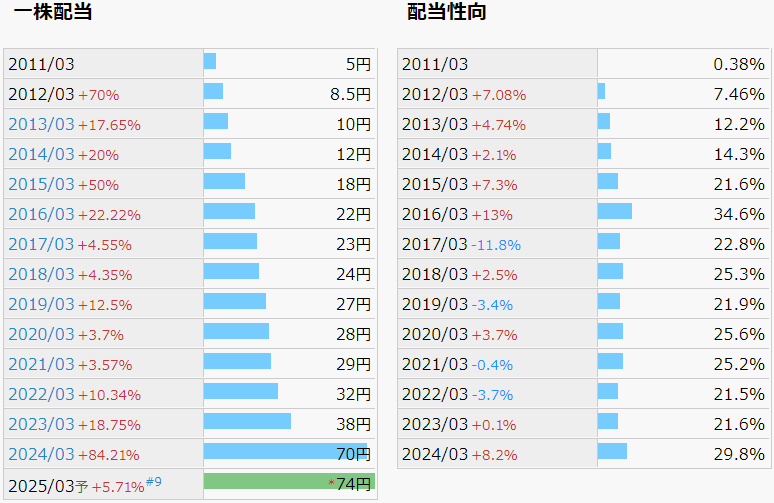

(6294)オカダアイヨン

オカダアイヨンは、破砕・解体用建設機械のメーカーであり、環境機械の仕入れ販売も行っています。

最近では、米国など海外市場への拡大も進めており、林業機械会社の買収も行っています。

配当金は1株当たり74円で、利回りは約3.10%です。

配当性向は約29.8%で、14年連続増配を続けています。

売上高や利益は、すべて過去最高予想となっています。

株価チャートは、2020年以降は右肩上がりとなっています。

平均PER11.79倍で、2025年の予想EPS246.5円から計算すると、適正価格は約2,906円になります。

権利確定月は3月のみの一括配当です。

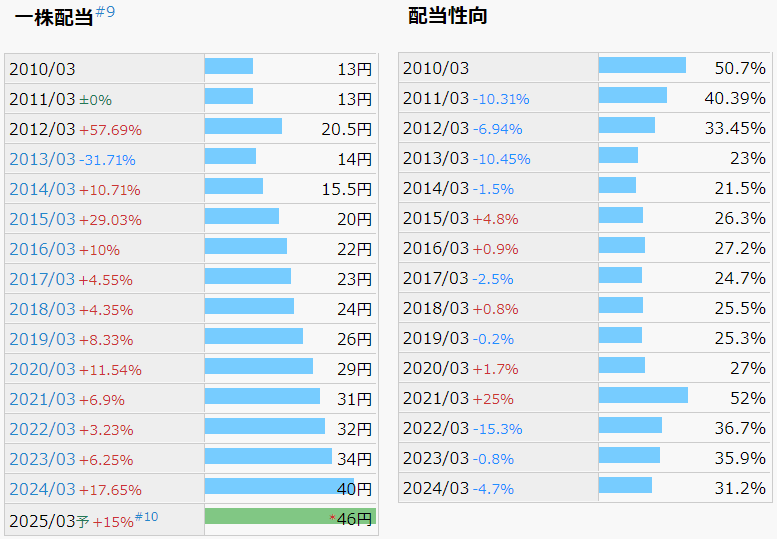

(7438)コンドーテック

コンドーテックは、足場吊りチェーンや結合金具などの産業資材を主力とする企業です。

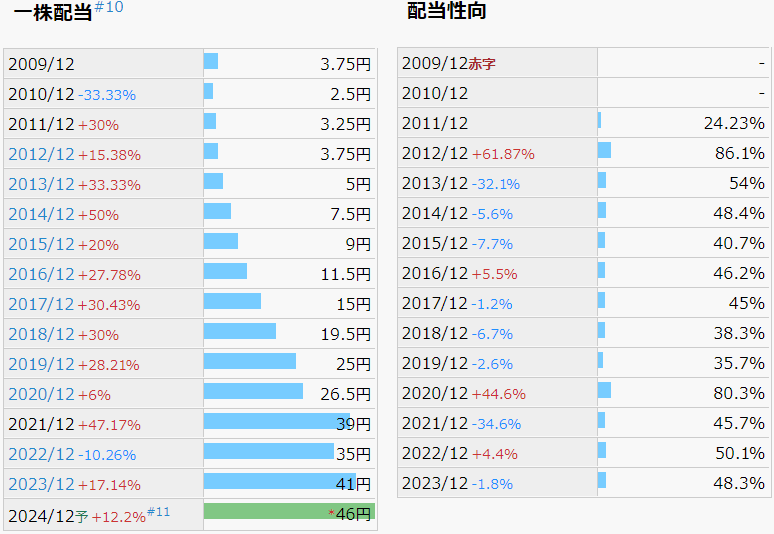

配当金は1株当たり46円で、利回りは約3.35%です。

配当性向は約31.2%で、14年連続増配を続けています。

売上高や利益は、すべて過去最高予想となっています。

株価チャートは、右肩上がりとなっています。

平均PER10.29倍で、2025年の予想EPS129.1円から計算すると、適正価格は約1,329円になります。

権利確定月は3月と9月です。

(8929)青山財産ネットワークス

青山財産ネットワークスは、富裕層向けの運用および相続コンサルティングを主な事業としています。

さらに、顧客基盤の拡大を目指して不動産運用商品の組成にも力を入れています。

配当金は1株当たり46円で、利回りは約3.11%です。

配当性向は約48.3%で、14年連続増配を続けています。

売上高や利益は、すべて過去最高予想となっています。

株価チャートは、右肩上がりとなっています。

平均PER17.62倍で、2025年の予想EPS91.9円から計算すると、適正価格は約1,619円になります。

権利確定月は6月と12月です。

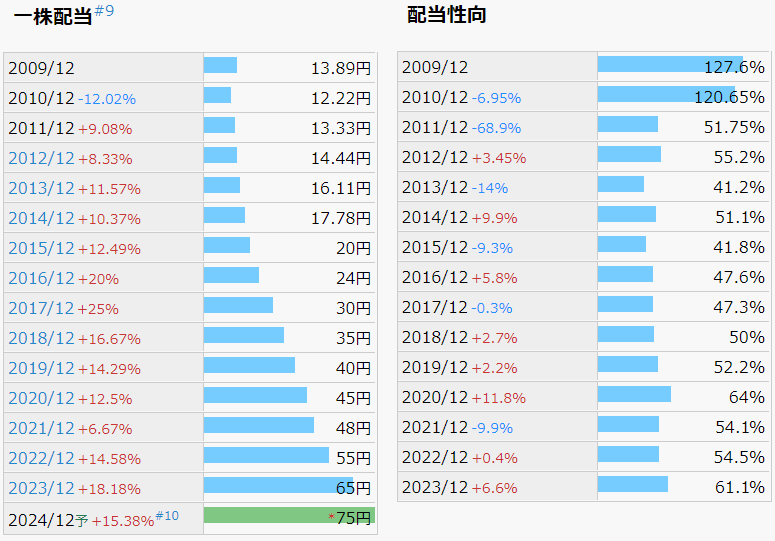

(9757)船井総研HD

船井総研HDは、特定の業界に特化したコンサルティングサービスを提供し、中小企業の成長の支援を行っています。

さらに、物流やIT分野でも幅広いサービスを展開しており、総合的な経営支援をおこなっています。

配当金は1株当たり75円で、利回りは約3.29%です。

配当性向は約61.1%で、14年連続増配を続けています。

売上高や利益は、すべて過去最高予想となっています。

株価チャートは、横ばいとなっています。

平均PER28.26倍で、2025年の予想EPS117.7円から計算すると、適正価格は約3,326円になります。

権利確定月は6月と12月です。

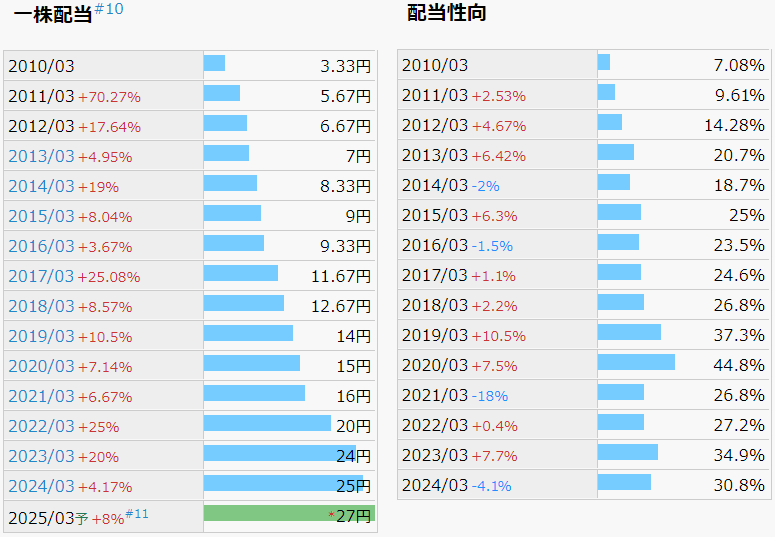

(2374)セントケアHD

セントケアHDは、主に訪問介護・入浴・通所介護を提供する企業です。

最近では、訪問看護や看護小規模多機能型施設などの医療系サービスの育成にも力を入れています。

配当金は1株当たり27円で、利回りは約3.12%です。

配当性向は約30.8%で、16年連続増配を続けています。

売上高や利益は、すべて過去最高予想となっています。

株価チャートは、波があるものの、およそ右肩上がりとなっています。

平均PER11.71倍で、2025年の予想EPS86.7円から計算すると、適正価格は約1,015円になります。

権利確定月は3月のみの一括配当です。

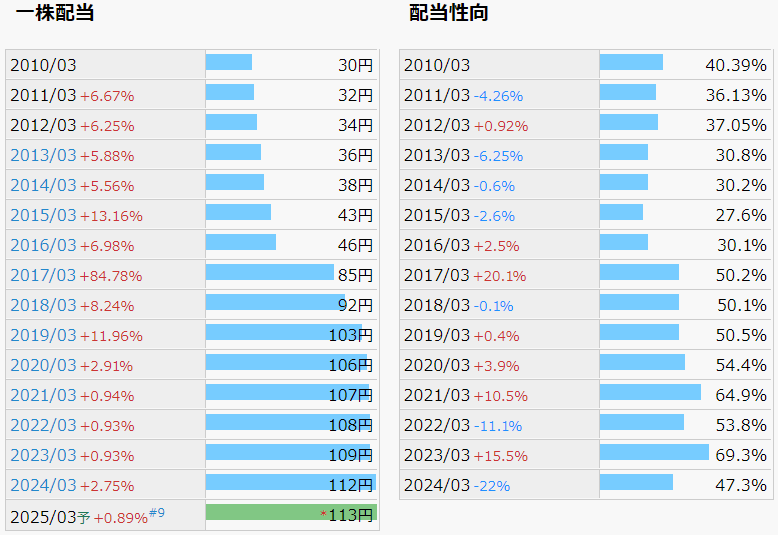

(4206)アイカ工業

アイカ工業は、メラミン化粧板の分野で国内トップのシェアを持っています。

メラミン化粧板は、耐久性やデザイン性に優れ、家具や建材などに広く使用されています。

配当金は1株当たり113円で、利回りは約3.19%です。

配当性向は約47.3%で、16年連続増配を続けています。

売上高や利益は、すべて過去最高予想となっています。

株価チャートは、横ばいとなっています。

平均PER18.12倍で、2025年の予想EPS242.3円から計算すると、適正価格は約4,390円になります。

権利確定月は3月と9月です。

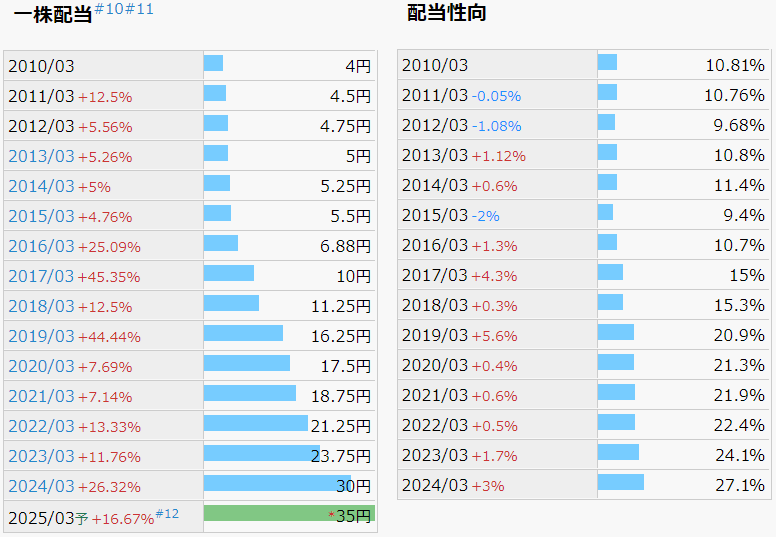

(9037)ハマキョウレックス

ハマキョウレックスは、物流の一括受託サービスを提供しており、特に貨物運送では路線トラックを中心に展開しています。

また、M&A(企業買収・合併)にも積極的に取り組んでいます。

配当金は1株当たり140円で、利回りは約3.05%です。

配当性向は約27.1%で、19年連続増配を続けています。

図では35円になっていますが、これは9月に4:1の株式分割があるためです。

売上高や利益は、すべて過去最高予想となっています。

株価チャートは、右肩上がりとなっています。

平均PER9.61倍で、2025年の予想EPS460.1円から計算すると、適正価格は約4,421円になります。

権利確定月は3月と9月です。

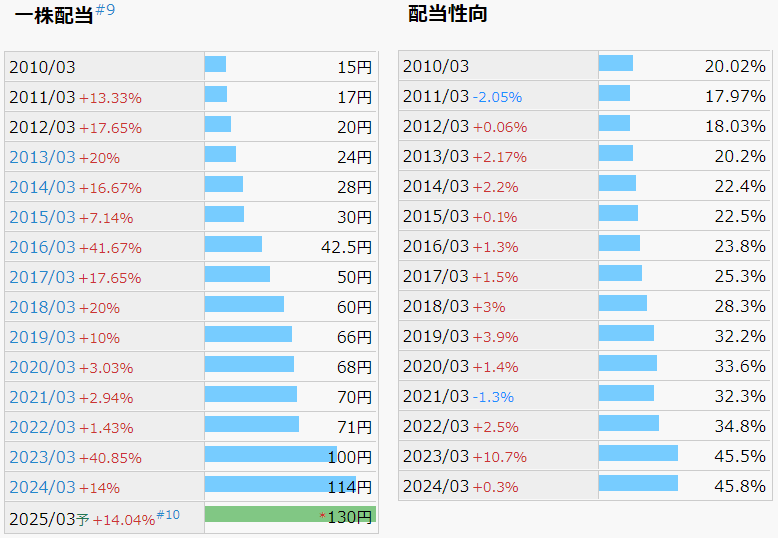

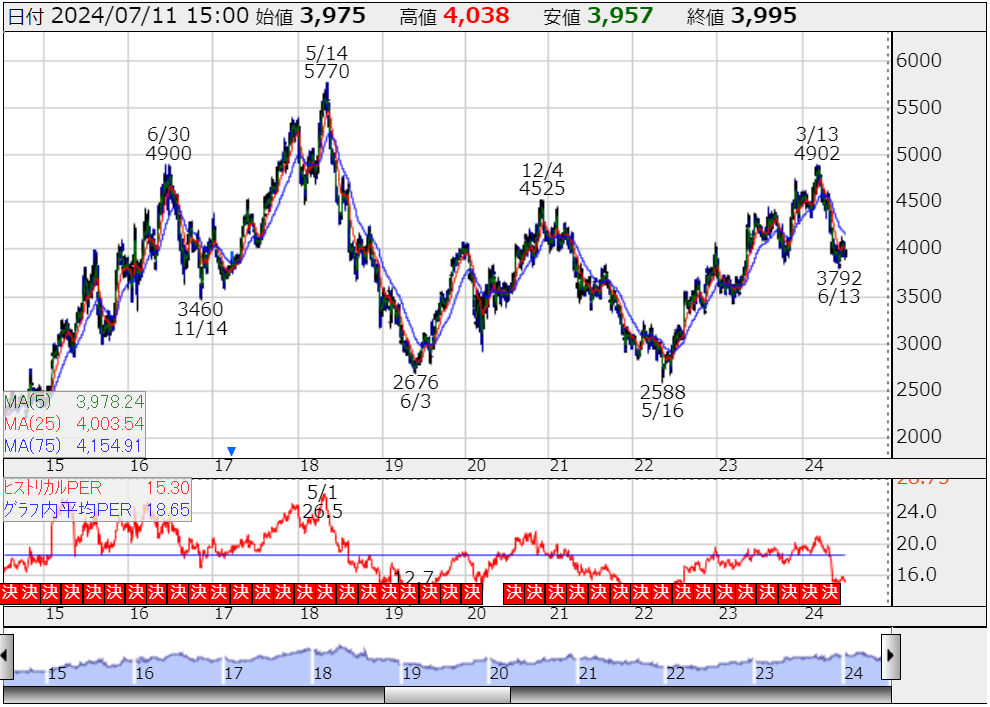

(9989)サンドラッグ

サンドラッグは、東京西部を基盤とする大手ドラッグストアチェーンです。

ローコスト経営を特徴としており、西日本を中心にディスカウントストアも展開しています。

配当金は1株当たり130円で、利回りは約3.25%です。

配当性向は約45.8%で、23年連続増配を続けています。

売上高や利益は、すべて過去最高予想となっています。

株価チャートは、横ばいとなっています。

平均PER18.65倍で、2025年の予想EPS260.4円から計算すると、適正価格は約4,856円になります。

権利確定月は3月と9月です。

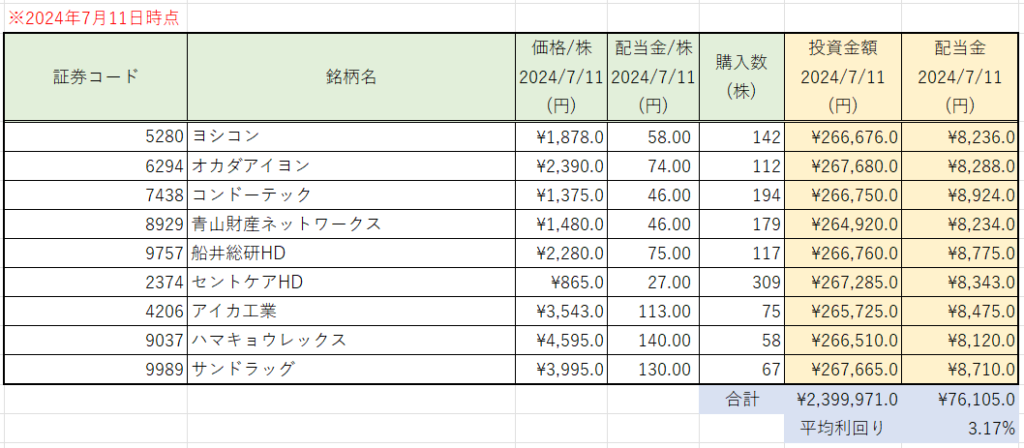

第3話:ポートフォリオの作成例

ここでは、第2話で厳選した9銘柄でポートフォリオを作成した例を紹介します。

- 第3話で紹介した9銘柄

- 新NISAの成長投資枠で年間非課税枠の最大240万円分を投資した場合を想定

- 各銘柄に均等に投資する

- 単元未満でも購入する

- 価格と利回りは、2024年7月11日時点で計算

結果、現時点の配当金は年間76,105円、平均利回りは3.17%になりました。

新NISAなら非課税で受け取れるので、この額面がそのまま利益になります。

日経連続増配指数:まとめ

投資信託と個別株のパフォーマンスをまとめます。

| 証券コード | 銘柄名 | 連続増配期数 | 配当利回り |

| ― | 大和 iFreeNEXT 日経連続増配株指数 | ― | 0.83% |

| 5280 | ヨシコン | 14 | 3.09% |

| 6294 | オカダアイヨン | 14 | 3.10% |

| 7438 | コンドーテック | 14 | 3.35% |

| 8929 | 青山財産ネットワークス | 14 | 3.11% |

| 9757 | 船井総研HD | 14 | 3.29% |

| 2374 | セントケアHD | 16 | 3.12% |

| 4206 | アイカ工業 | 16 | 3.19% |

| 9037 | ハマキョウレックス | 19 | 3.05% |

| 9989 | サンドラッグ | 23 | 3.25% |

以上、指数の構成銘柄を確認すると、業績が思わしくなかったり、利回りの低い銘柄も多数含まれています。

自分でポートフォリオを組んだ方が利回りを上げられますし、業績の悪い銘柄も排除できます。

個別株は難しそうと感じる人や、忙しくて分析する時間がない人も、資産形成のためにはやはり勉強が必要ですね。

本記事の内容は、youtubeでも視聴することができます。

コメント