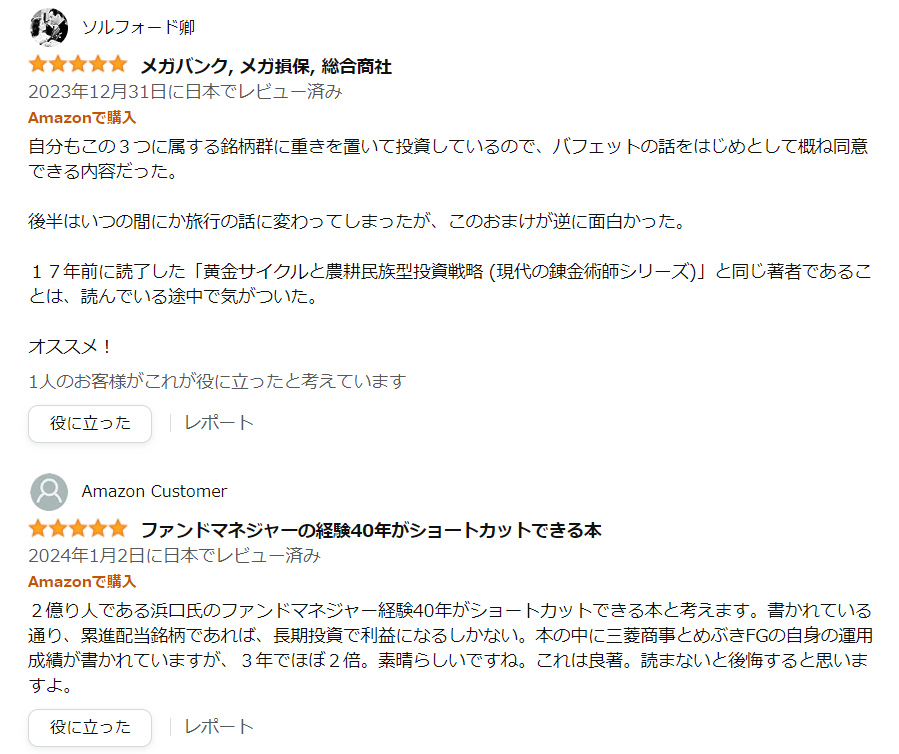

今回は『2億り人が教える「高配当」日本株投資 〜なぜバフェットより先に商社株を購入できたのか?』について解説します。

本書は、投資歴40年の現役ファンドマネジャーである浜口準之助さんが、日本株の儲け方をわかりやすく教える投資入門書です。

著者:浜口準之助のプロフィール

浜口さんは、約15年間、機関投資家のファンドマネージャーとして株式運用に従事しました。

信託銀行などで主に年金資金の日本株運用を行い、高いパフォーマンスを発揮しました。

その後、約14年間、投信運用会社にて投資環境のセミナー講師に携わりながら、個人投資家としても株式運用を行い、「億り人」の仲間入りを果たしました。

現在は、自ら起業した(株)カベルネ総研にて、法人として株式運用を行っています。

自身の株式運用で資産を2億円以上築いた「2億り人」であり、投資の神様、ウォーレン・バフェットより先に商社株を購入できたという実績を持っています。

2億り人が教える「高配当」日本株投資:要約

浜口さんはどうやって商社株に目をつけたのでしょう?

それは浜口さんが実践している「浜口流・高配当日本株投資戦略」のおかげです。

この戦略は、株価の値上がりと配当金の収入の両方を得るというもので、特に「銀行」「損保」「商社」の3業種を狙い目としており、具体的な銘柄を紹介しています。

また、本書では、「PBR1倍割れ銘柄」に投資するメリットなども解説しています。

本書を読めば、高配当で増配が続く日本株の魅力や選び方を学び、日本株でゆるく儲けて、豊かなFIRE生活が送れるようになるでしょう。

キャッチコピーをつけるなら『2億り人になる!高配当日本株投資戦略!』です。

第1章:「浜口流・高配当日本株投資戦略」とは?

本章では、浜口氏が実践している、「浜口流・、高配当日本株投資戦略」について説明しています。

なぜこの戦略で、ウォーレン・バフェットよりも先に商社株を買うことができたのか?

その理由は2つあります。

- 商社株が高配当であり、世界経済の動向に敏感であるため、景気回復のサインをいち早くキャッチできると考えたから。

- 商社株は、PBRが1倍割れしており、割安感があったから。

その後、ウォーレン・バフェットが2020年に商社株を買ったと報道されたことで、自分の判断が正しかったと確信したと浜口さんは語っています。

高配当銘柄の中でも、特に「銀行」「損保」「商社」の3業種に狙いを絞っていたことで、功を奏したのです。

では、銀行と損保はどういう理由で買っていたのでしょうか?

- 「銀行」は、金利上昇の恩恵を受けるとともに、PBRが1倍割れしており、株主還元を強化しているから。

- 「損保」は、自動車保険や火災保険などの需要が安定しており、高配当で増配が続いているから。

これら3業種を「コア銘柄」とし、長期的に保有することで安定的な利益が得られます。

また、コア銘柄とは別に、短期的に値上がりが期待できる「サテライト銘柄」を保有することで短期的に値上がりも狙えます。

コア銘柄を70%、サテライト銘柄を30%の割合で保持することで、リスクとリターンのバランスを取ることができます。

第2章:世界と比べて割安な「PBR1倍割れ銘柄」に投資しよう!

本章では、「PBR1倍割れ銘柄」に投資するメリットや、PBR是正のために必要なROEの向上について解説しています。

PBRとは、株価と純資産の比率であり、PBRが1倍を割れていると、株価が純資産よりも安いことを意味します。

浜口さんは、PBR1倍割れの企業は、株主還元を強化する傾向があると指摘しています。

東証もPBRが1倍を割れている企業に対して、改善策を開示・実行を要請しています。

これは上場企業の資本効率の向上を促すための措置です。

PBRの改善をするには、株価を上げるか、純資産を減らすかのどちらかが必要です。

純資産を減らす方法としては、自社株買いや株式併合・増配などがあります。

PBR1倍割れの企業は、純資産が多く、キャッシュリッチであることが多いです。

つまりPBR1倍割れの企業は、自社株買いしたり、増配する余力が大きいのです。

株主に還元して純資産を減らし、PBRを改善すれば、株価も上がるというわけです。

第3章:資産の中心とすべきコア銘柄5選

本章では、資産の中心とすべきコア銘柄5選について詳しく紹介しています。

コア銘柄とは、長期的に保有することで安定的な利益を得られる銘柄のことです。

それでは「銀行」「損保」「商社」について、それぞれ具体的な銘柄を紹介し、各銘柄の特徴や魅力について解説します。

※情報はすでに古くなっている可能性があります。

売買される方は、ご自身で最終確認・判断を行ってください。

(8411)みずほFG

みずほFGは、日本最大の金融グループの一つであり、国内外に幅広いネットワークを持っています。

金利上昇の恩恵を受けるとともに、PBRが1倍割れしており、株主還元を強化しています。

また配当利回りが高く、増配も続いています。

デジタル化や環境・社会・ガバナンス(ESG)への取り組みを進めていて、成長性も期待できる銘柄です。

以下、画像は『IR BANK』より引用。

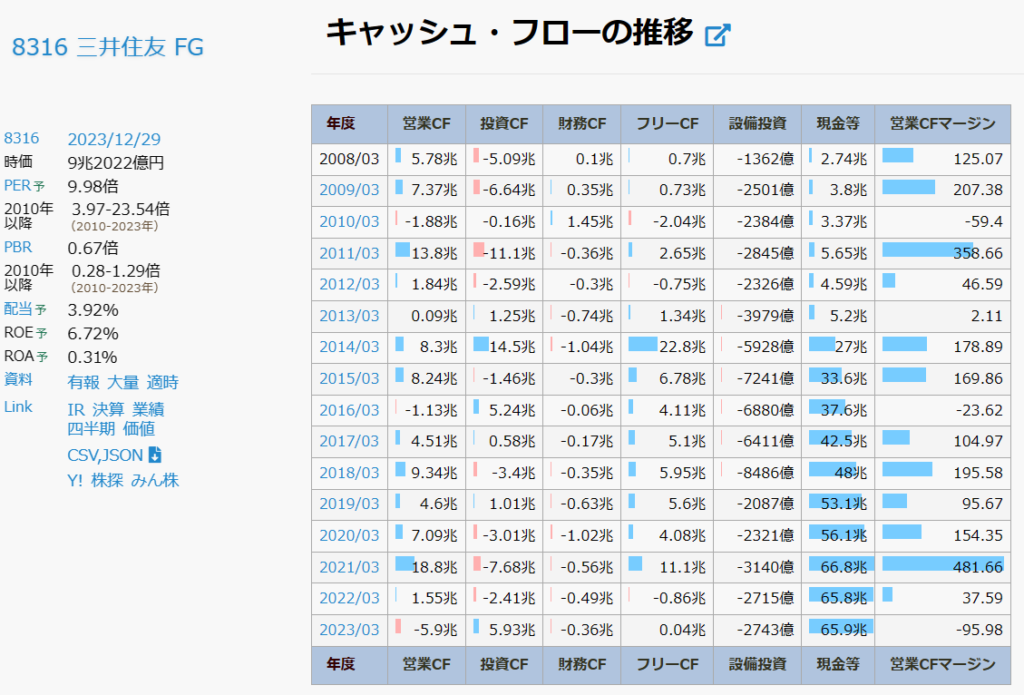

(8316)三井住友FG

三井住友FGも、日本を代表する金融グループの一つであり、国内外に多様な事業を展開しています。

こちらも金利上昇の恩恵を受けるとともに、PBRが1倍割れしており、株主還元を強化していて、配当利回りが高く、かつ増配も続いています。

(8725)MS&ADインシュアランスグループHD

MS&ADインシュアランスグループHDは、日本最大の損害保険グループで、国内外に幅広い保険サービスを提供しています。

MS&ADインシュアランスグループホールディングスは、自動車保険や火災保険などの需要が安定していて、高配当でかつ増配も続いています。

また、海外展開やデジタル化への取り組みを進めており、成長性も期待できる銘柄です。

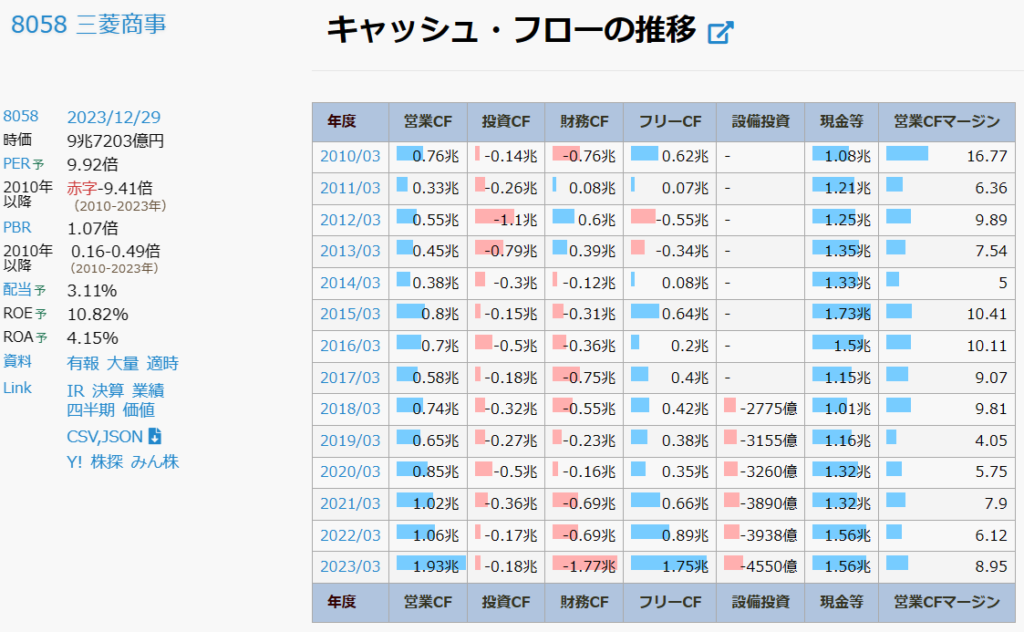

(8058)三菱商事

三菱商事は、日本最大の総合商社であり、世界中に多様な事業を展開しています。

世界経済の動向に敏感であり、景気回復のサインをいち早くキャッチできるとともに、PBRが1倍割れしていて、株主還元を強化しています。

高配当でかつ、増配傾向にあり、また、環境・エネルギー・インフラなどの成長分野への投資を進めていて、成長性も期待できる銘柄です。

(8031)三井物産

三井物産も、日本を代表する総合商社の一つであり、世界中に多様な事業を展開しています。

こちらも世界経済の動向に敏感であり、景気回復のサインをいち早くキャッチできるとともに、PBRが1倍割れしていて、株主還元を強化しています。

ヘルスケアやデジタルなどの成長分野への投資を進めていて、成長性も期待できる銘柄です。

第4章:攻めの投資で資産を増やそう!おすすめのサテライト銘柄とは?

本章では、積極的に株価の上昇を狙うための、おすすめのサテライト銘柄について説明しています。

サテライト銘柄とは、コア銘柄とは別に、短期的に値上がりが期待できる銘柄のことです。

浜口さんは、株式投資のポートフォリオを、コア銘柄とサテライト銘柄に分けることを提案しています。

第3章で紹介した「銀行」「損保」「商社」の5銘柄をコア銘柄として全体の70%を占め、残り30%をサテライト銘柄で保持しましょう。

こうすることで、コア銘柄の安定性とサテライト銘柄のパフォーマンスのバランスを取ることができます。

浜口さんがおすすめするサテライト銘柄は、(7205)日野自動車です。

日野自動車は、トラックやバスなどの商用車の製造・販売を行っています。

日野自動車の魅力はこのとおり。

- 国内外での需要が高まっている。

- 環境対応型の技術力が高い。

ただし、現状減配傾向で無配に転落する恐れがあるため、本記事のUP主としてはおすすめできません!

2億り人が教える「高配当」日本株投資:まとめ

- 浜口流・高配当日本株投資戦略は、株価の値上がりと配当金収入を得る。

- コア銘柄を70%、サテライト銘柄を30%の割合で保持する。コア銘柄には「銀行」「損保」「商社」がおすすめ。

- おすすめ銘柄は、みずほフィナンシャルグループ・三井住友フィナンシャルグループ・MS&ADインシュアランスグループホールディングス・三菱商事・三井物産。

- サテライト銘柄で短期的な値上がりも狙う。

また、浜口さんは、買うタイミングは今だと言っています。

その理由はこのとおり。

- 日本株のPERやPBRは、世界と比べて割安であり、金利上昇の恩恵を受けられる。

- 日本株は、金利上昇によって、金融株や商社株などの収益が増えることが期待できる。

- 日本株は、景気回復や株主還元のサイクルに入っている。

- コロナ禍で大きく下落した後、ワクチンの普及や経済対策によって、景気回復の兆しが見えてきている。

- 日本株は、東証の要求に応えて、PBRの改善や株主還元の強化を進めていて、増配や自社株買いが期待できる。

以上、優良銘柄は、株価が下がっても売らずに持ち続けることで、長期的に利益を得られるから長期保有することをおすすめします。

本書では儲けたお金でする旅の極意も解説しているので、それも参考にしましょう。

本記事の内容は、youtubeでも視聴することができます。

コメント