今回は、テーマ株のなかから『不動産関連銘柄』に注目し、おすすめの高配当株を7銘柄ご紹介します。

- なぜに不動産株に注目するのか?

- 銘柄の選定基準。

- おすすめの不動産関連高配当株7選。

この記事を読めば、不動産株で高い配当を受け取りながら、将来的なキャピタルゲインも狙えるでしょう。

キャッチコピーをつけるなら『不動産株で高配当+キャピタルゲイン!』です。

第1話:なぜ不動産株に注目するのか?

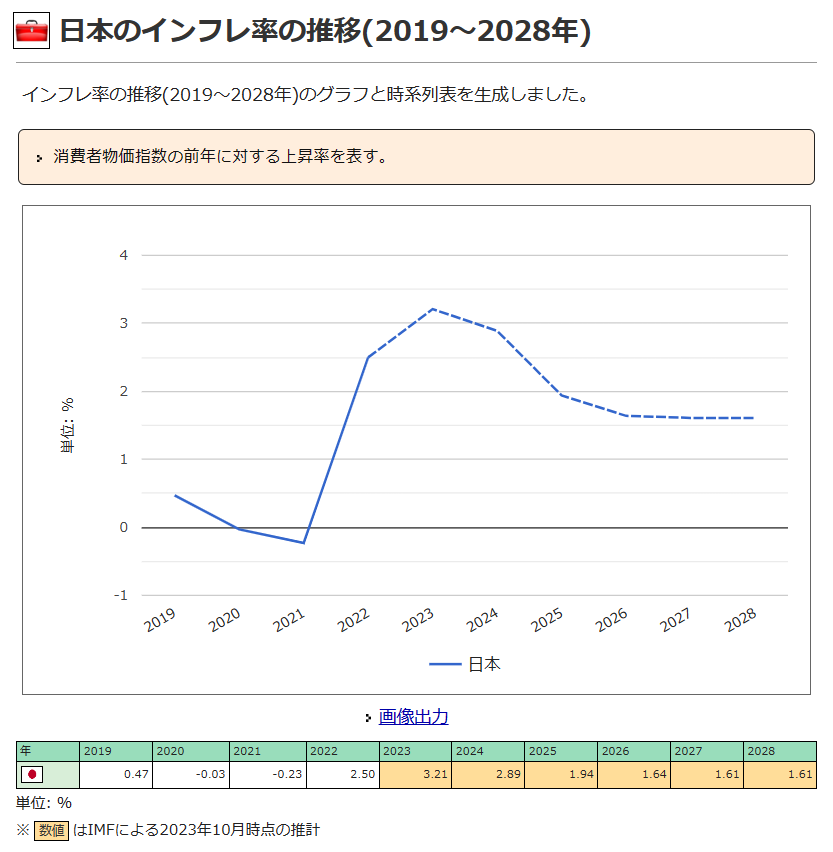

まず、近年日本でもインフレが進んでいることは、多くの人が実感していることでしょう。

実際に日本のインフレ率の推移を見てみると、2022年は約2.50%、2023年以降もプラスで推移していくことが予想されています。

引用元:世界経済のネタ帳

インフレはお金の価値が下がり、モノの価値が上がることを意味します。

これは不動産も例外ではなく、建築コストの上昇や需要の増加などにより、不動産価格は上昇する傾向にあります。

また、インフレ時にはサービス価格や物件の維持管理費用も上昇するため、家賃も上昇します。

さらに、インフレが進むと、ローンの実質的な価値が下がり、返済負担が軽減されます。

このようなことから、実物資産である不動産はインフレヘッジとして、関心が高まっているのです。

日銀がマイナス金利政策を解除した件は、ローンに影響しませんか?

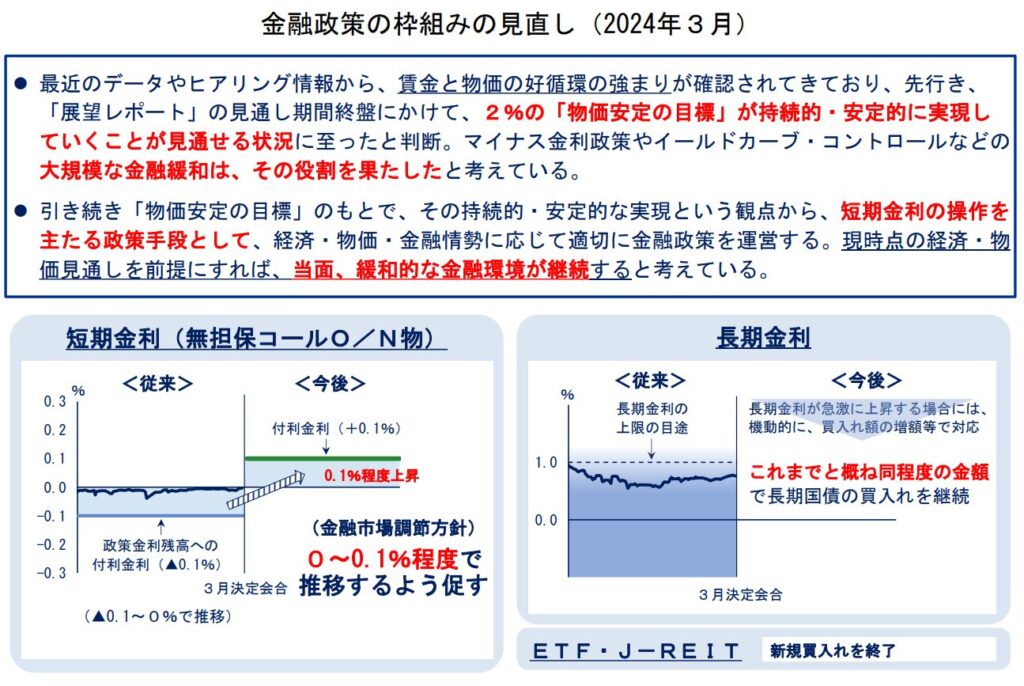

2024年3月、日銀は金融緩和政策を修正し、短期金利の誘導目標をマイナス金利から実質的なゼロ金利に変更することを決定しました。

引用元:日銀

この方針転換は一大イベントですが、不動産市場に特段大きな負のインパクトは想定されていません。

都市部の不動産価格は今後も堅調に推移すると見込まれています。

ローン金利への影響は、短プラ連動の変動金利ローンであれば、さほど大きな悪影響はないでしょう。

短期プライムレートは2009年以降、0.1%のマイナス金利を導入した際も下がらなかったため、金融機関は即座に短プラを引き上げる合理的な理由を持っていません。

ただし、長期プライムレート連動型の不動産投資ローンは、注意が必要です。

長プラは長期金利との連動性が高く、過去の推移から見ると大幅に水準を切り上げています。

利用者は借り換えや物件売却を検討すると良いでしょう。

総じて、マイナス金利解除による不動産市況への悪影響は限定的であり、市場は引き続き堅調に推移すると予想されます。

日本の人口減少については、影響しませんか?

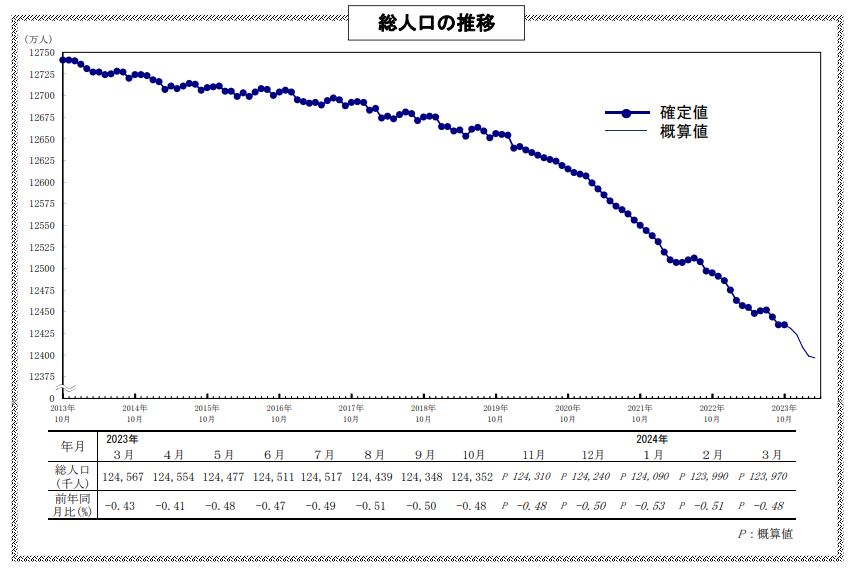

現在でも人口は現状し続けていますが、不動産価格は上昇し続けており、その背景にはこのような要因が挙げられます。

引用元:総務省統計局

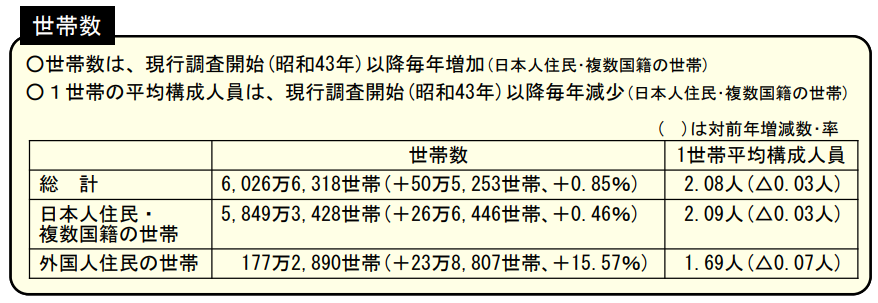

1.ひとりや少人数で住む人の増加。

高齢者世帯や単身世帯が増加しており、一世帯あたりの平均構成人数が減少しているため、住宅需要が増えています。

引用元:総務省

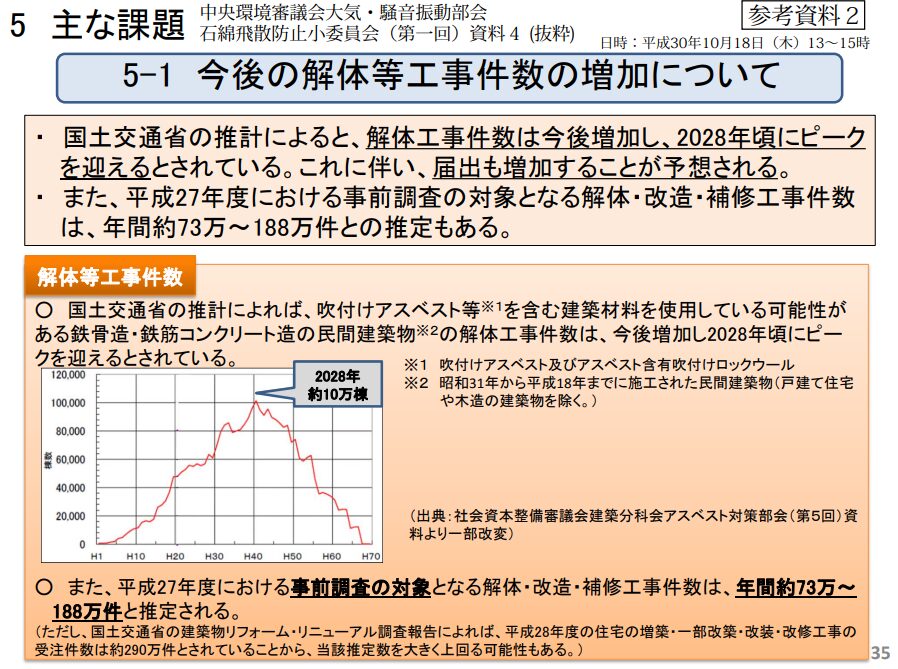

2.住宅の解体件数の増加。

耐用年数を超えた住宅の解体が増えており、解体によって住宅の数が減るため、需要と供給のバランスが整い、価格が上昇しています。

引用元:厚生労働省

3.外国人投資家の資金流入。

円安が進んでいるため、外国人投資家から見ると、日本の不動産市場はまだまだ割安です。

そのため、日本の不動産を投資対象とする外国人富裕層が増加しています。

以上のことから、インフレが追い風となり、土地や住宅・家賃価格が上がる一方で、金利はほとんど上がらず、企業の収益を押し上げる可能性が高いでしょう。

実際に暮らす人々の感覚とは違う理屈でお金が動いているのです。

第2話:銘柄の選定基準

- 不動産関連銘柄。

- 利回り3%以上。

- 売上・EPS1が右肩上がり。

- 過去10年間で無配・減配無し。

- 5年チャートで右肩上がり。

抽出方法は、株探の人気テーマから「不動産関連」を参照しました。

結果、2024年3月末現在で、不動産関連銘柄は293あり、さらに利回り3%以上に当てはまる銘柄は、91あることがわかりました。

売上やEPS、配当の推移などは『IR BANK』が見やすいので確認してみましょう。

今回はたった293社なので、楽勝ですね。

第3話:おすすめの不動産関連高配当株7選

とはいえ、忙しい人のために代わりに調べておきましたので、これから紹介するおすすめの優良銘柄を参考にしてください。

ただし、情報は古くなっている可能性があります。

最終的な確認や売買判断は、ご自身で行ってください。

(8804)東京建物

東京建物は、旧安田系の総合不動産企業であり、賃貸ビルとマンションが主力事業です。さらに、オフィスや物流などの収益物件開発を強化しています。

牽引役となっている分譲マンションは、前期比64.5%増の1740戸を上期偏重で引き渡しています。

再開発に伴うビル賃貸の減少を補完し、収益物件の売却も堅調で連続的な営業増益を達成しています。

海外持分法利益は減少していますが、特益は増加しており、連続増配を実施しています。

物流施設のリートは24年内に組成を目指しており、タイや米国などで海外案件の開拓を進めています。

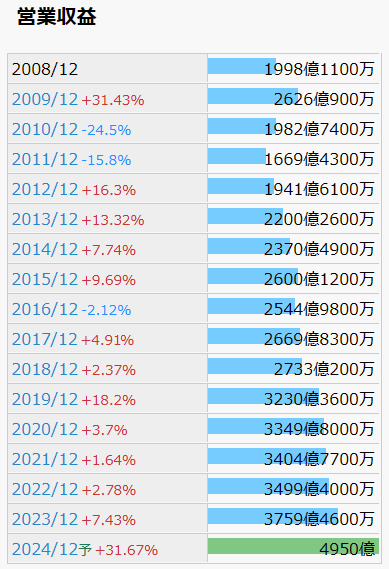

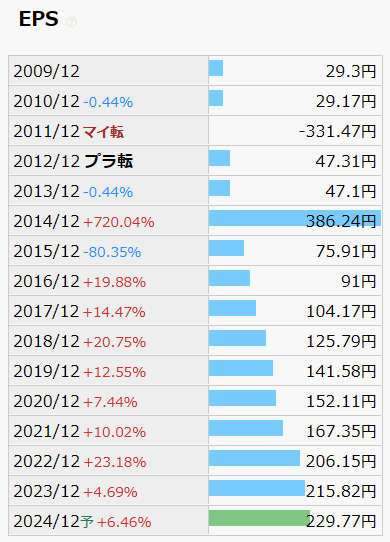

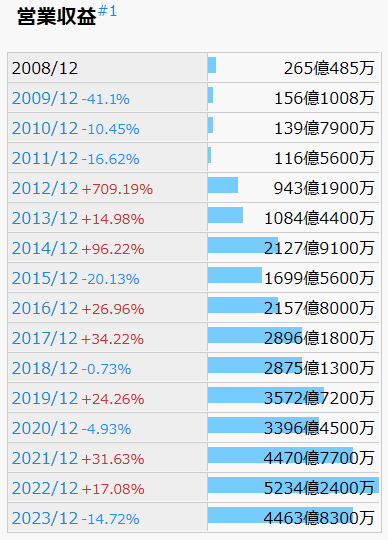

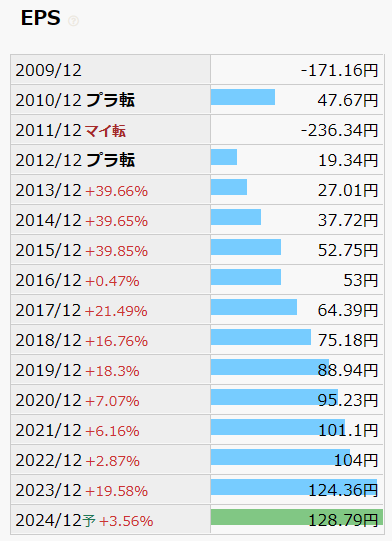

売上高とEPSは右肩上がり。

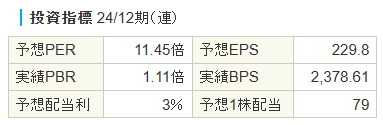

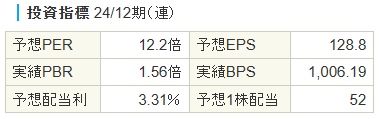

PERは11.45倍と、平年並みとなっています。

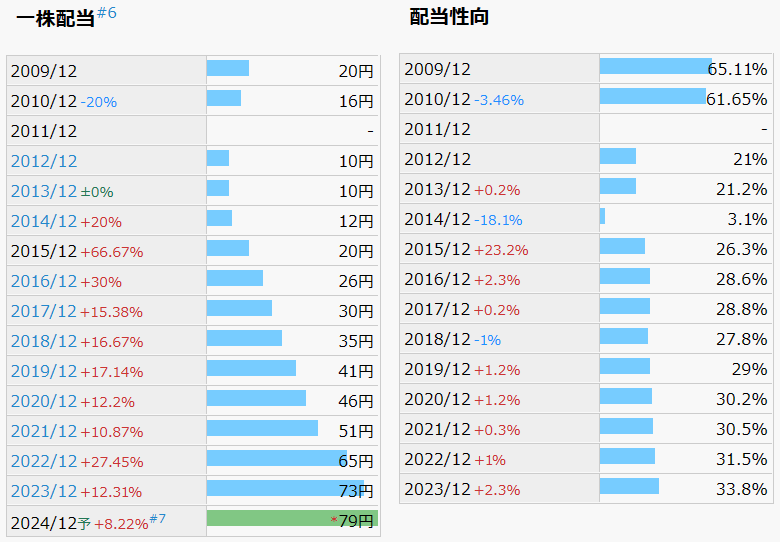

配当金は1株当たり79円で、利回りは約3.00%です。

配当性向は約33.8%で、11年連続増配を続けています。

株価チャートは右肩上がりとなっています。

権利確定月は6月と12月です。

(3003)ヒューリック

ヒューリックは、不動産関連の事業を中心に展開している企業です。

旧富士銀行の銀行店舗ビル管理からスタートし、都区内の駅近接ビルを中心に、好物件を所有しており、物件多角化を進めています。

投資家の需要が高まっており、不動産売却が業績を牽引しています。

資産入れ替えによる売却益の拡大や、系列リート向け物件の提供も貢献しています。

ホテル部門も客室単価の上昇により成長しています。

不動産賃貸は空室がほとんどない状態です。

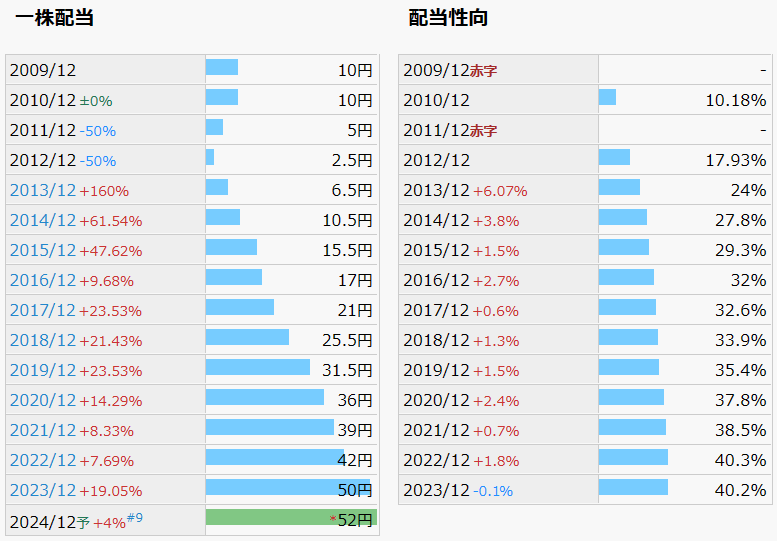

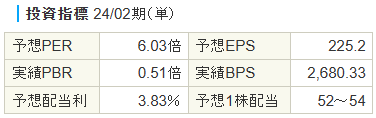

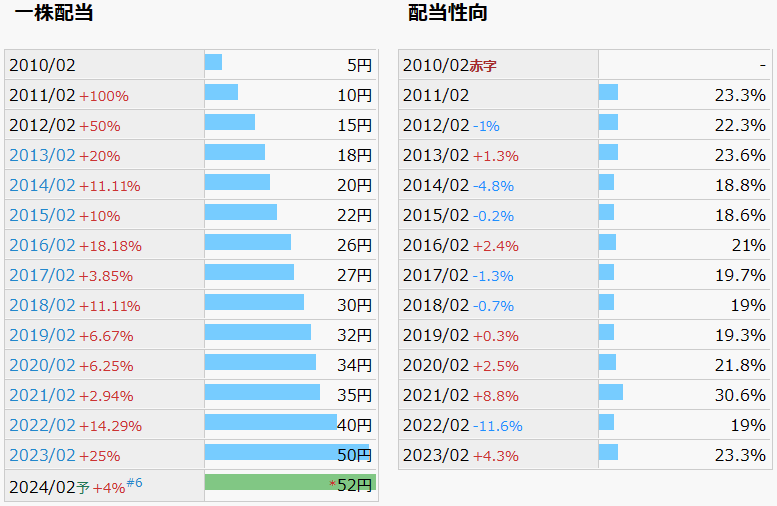

売上高とEPSは右肩上がり。

PERは12.2倍と、平年並みとなっています。

配当金は1株当たり52円で、利回りは約3.31%です。

配当性向は約40.2%で、12年連続増配を続けています。

株価チャートは右肩上がりとなっています。

権利確定月は6月と12月です。

(3288)オープンハウスグループ

オープンハウスグループは、都心部の狭小戸建て住宅に強みを持つ不動産会社です。

仕入れから建築まで一貫して手掛け、2022年1月に持株会社化されました。

メルディア(旧:三栄建築設計)との相乗効果を追求し、物件の相互販売を開始し、特に関西地域では店 舗数を増やして勢力を拡大しています。

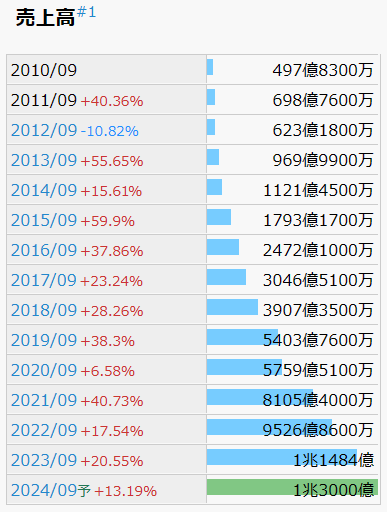

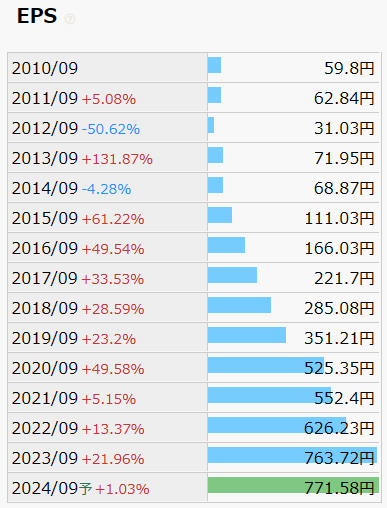

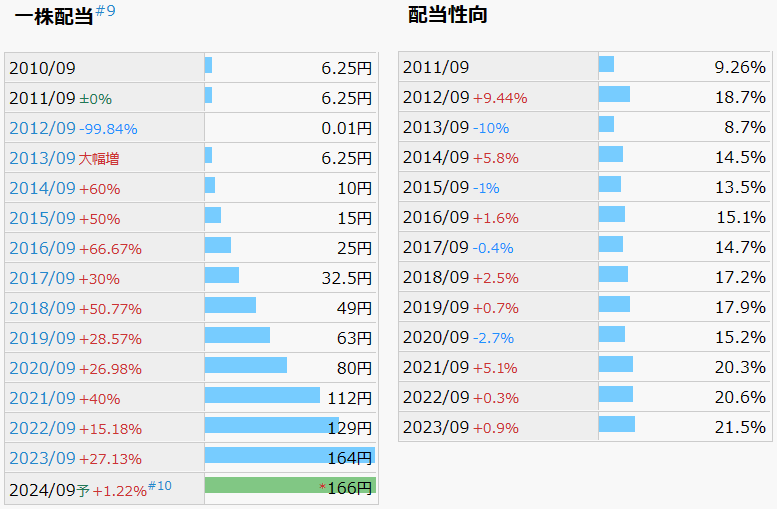

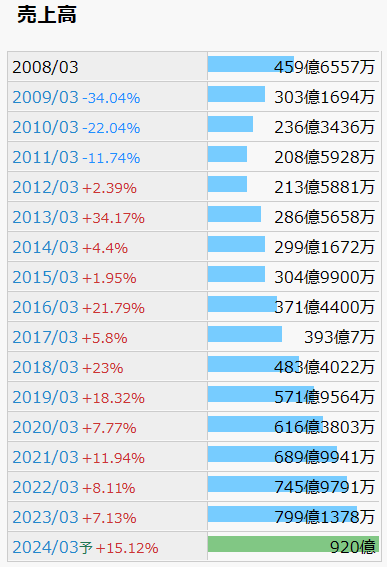

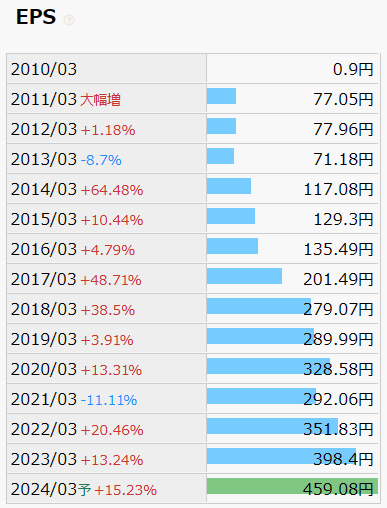

売上高とEPSは右肩上がり。

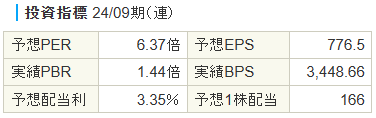

PERは6.37倍と、平年より割安となっています。

配当金は1株当たり166円で、利回りは約3.35%です。

配当性向は約21.5%で、12年連続増配を続けています。

株価チャートは、2021年をピークに下降トレンドとなっていますが、EPSは上昇し続けているため、割安で買えるチャンスと言えます。

権利確定月は3月と9月です。

(8877)エスリード

エスリードは、マンションの企画開発と販売を中心に、不動産関連事業を展開している企業です。

近畿圏での供給戸数はトップクラスであり、森トラストの連結子会社です。

都市型デザイナーズアパートの拡販を進めています。

商業施設や物流施設、ニュータウン開発など、マンション事業を基軸に総合的な展開を目指しています。

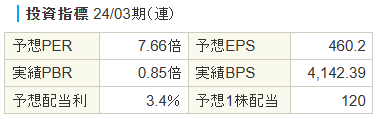

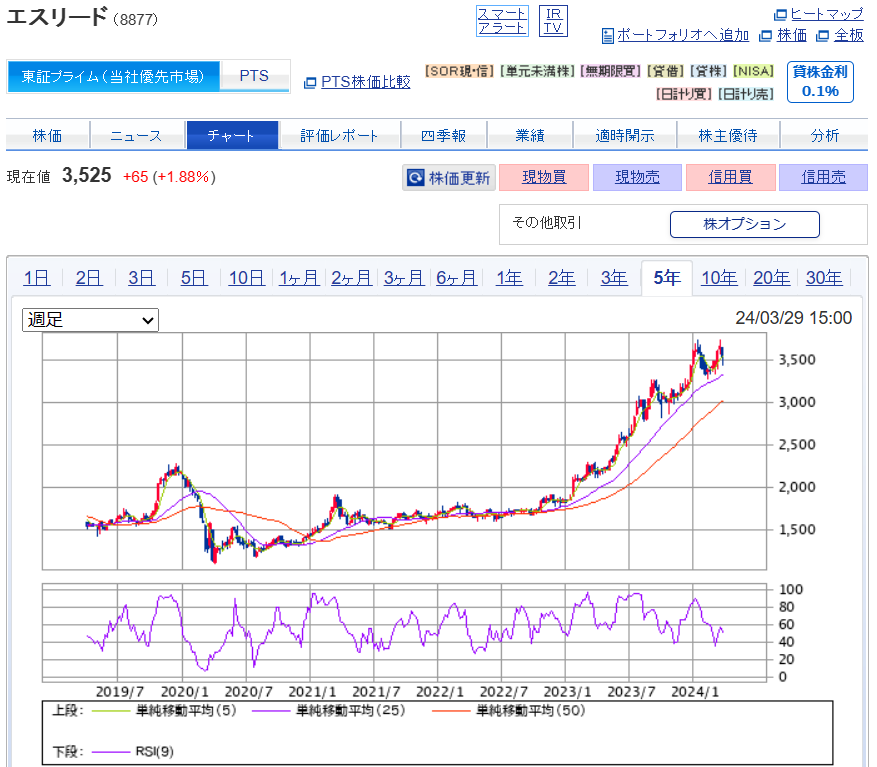

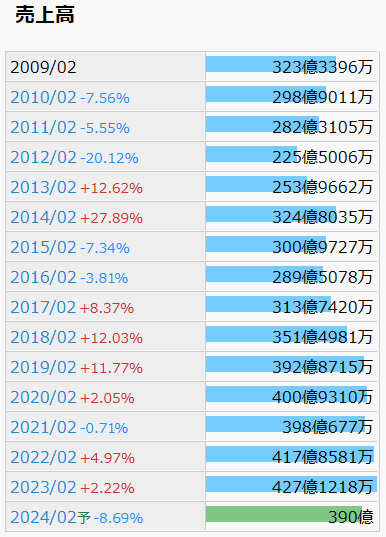

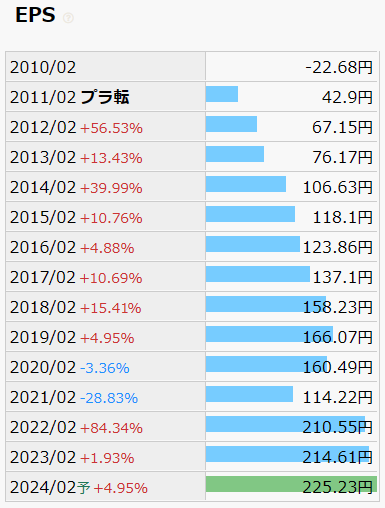

売上高とEPSは右肩上がり。

PERは7.66倍と、平年よりやや割高となっています。

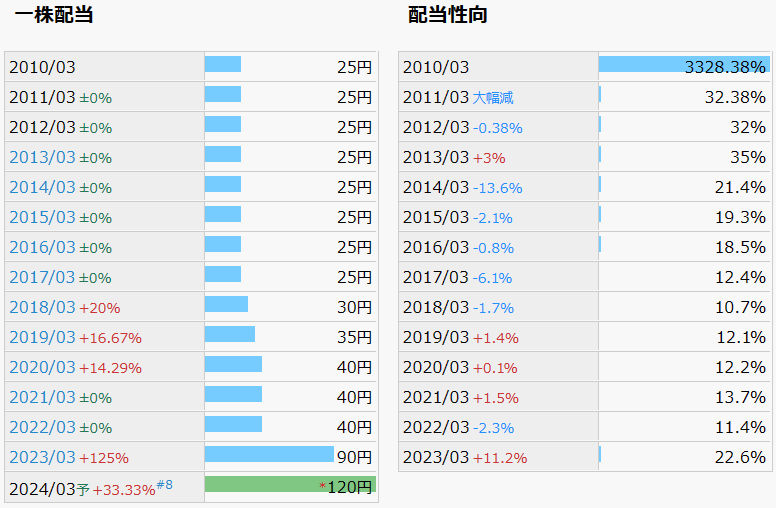

配当金は1株当たり120円で、利回りは約3.40%です。

配当性向は約22.6%で、増配傾向を続けています。

株価チャートは右肩上がりとなっています。

権利確定月は3月と9月です。

(8931)和田興産

和田興産は、独立系のマンション開発会社で、『ワコーレ』という商標で姫路から阪神間にかけての地盤を持っています。

住宅の分譲だけでなく、賃貸併用も行っています。また、販売は外部委託しています。

25年2月期では、柱となる分譲マンションが約700戸の引き渡しを予定しており、前期と同水準です。

注力している分譲戸建ての販売も拡大しており、収益不動産の売却も好調です。

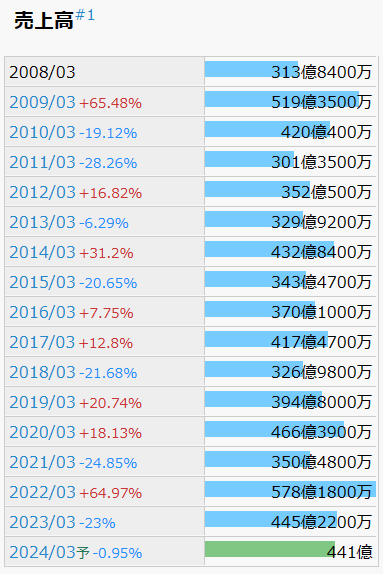

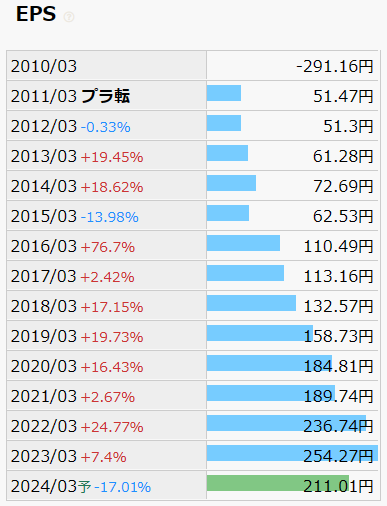

売上高とEPSは右肩上がり。

PERは6.03倍と、平年並みとなっています。

配当金は1株当たり52円で、利回りは約3.83%です。

配当性向は約23.3%で、14年連続増配を続けています。

株価チャートは右肩上がりとなっています。

権利確定月は2月と8月です。

(8803)平和不動産

平和不動産は、日本の不動産会社であり、東京・大阪・名古屋・福岡の証券取引所を賃貸しています。

札幌駅南口再開発に参画し、28年度に複合ビルを竣工予定です。

東京の内幸町には劇場のデザイン要素を内装したホテルを開業し、賃貸収入を増やす計画です。

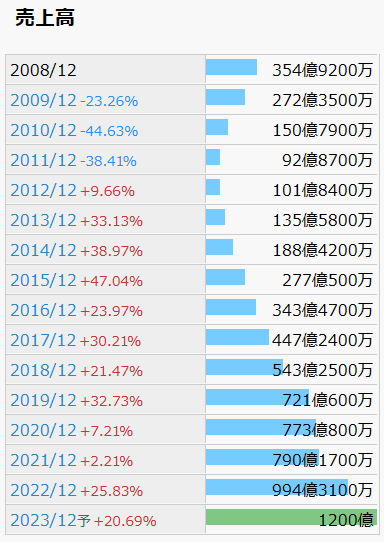

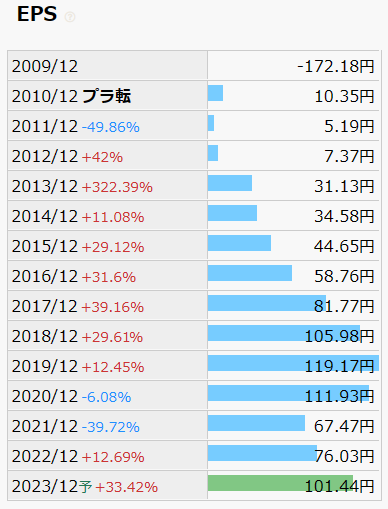

売上高は横ばいですが、EPSは右肩上がり。

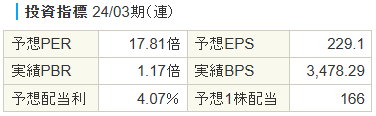

PERは17.81倍と、平年よりやや割高となっています。

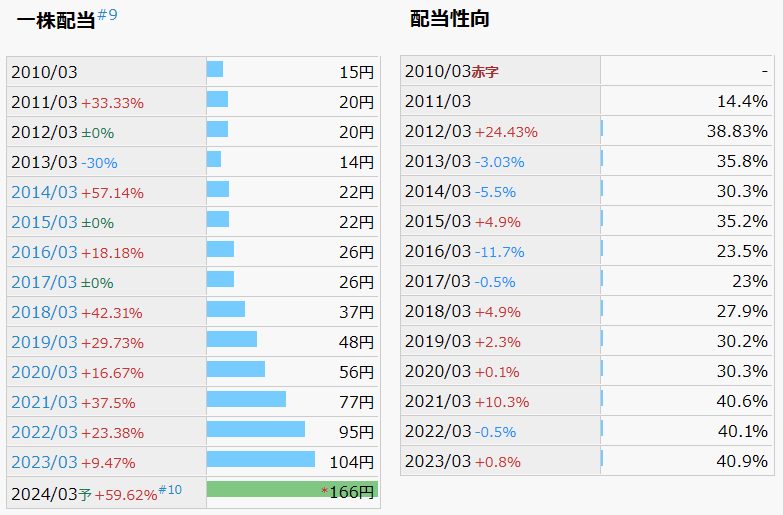

配当金は1株当たり166円で、利回りは約4.07%です。

配当性向は約40.9%で、7年連続増配を続けています。

株価チャートはレンジ相場となっています。

権利確定月は3月と9月です。

(8892)日本エスコン

日本エスコンは、総合不動産企業であり、中部電力の子会社として活動しています。

マンション分譲から商業施設や物流施設の開発まで幅広い事業を展開しています。

25年3月期には約1200戸の分譲マンションを想定しています。

不動産賃貸の比率も好採算で上昇しており、利益は堅調です。

浜松市には物流施設用地(1.6万平方メートル)を取得しています。

売上高とEPSは右肩上がり。

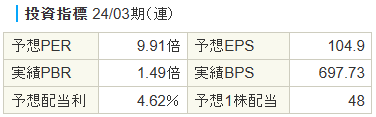

PERは9.91倍と、平年並みとなっています。

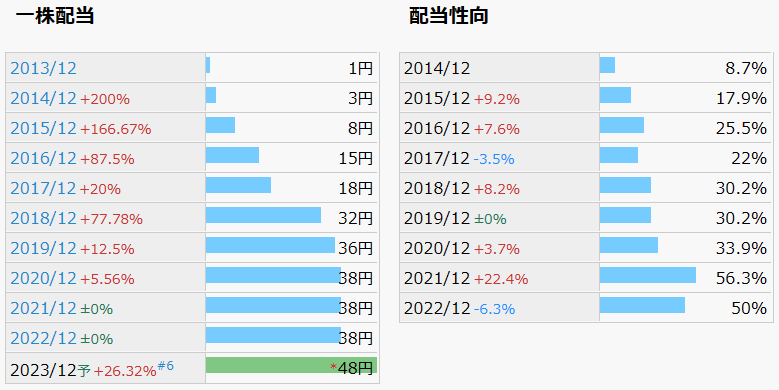

配当金は1株当たり48円で、利回りは約4.62%です。

配当性向は約50.0%で、増配傾向を続けています。

株価チャートは長いレンジ相場から抜け出し、右肩上がりとなっています。

権利確定月は3月の1回です。

不動産関連高配当株7選:まとめ

各おすすめ銘柄の利回りを列挙します。

| 証券コード | 銘柄名 | 配当利回り |

| 8804 | 東京建物 | 3.00% |

| 3003 | ヒューリック | 3.31% |

| 3288 | オープンハウスグループ | 3.35% |

| 8877 | エスリード | 3.40% |

| 8931 | 和田興産 | 3.83% |

| 8803 | 平和不動産 | 4.07% |

| 8892 | 日本エスコン | 4.62% |

以上、これらは長く持ち続ければ、金の成る大木に育ってくれるでしょう。

あなたもおすすめ銘柄があれば、ぜひコメントで教えてくださいね。

本記事の内容は、youtubeでも視聴することができます。

コメント